- 顧客獲得・売上アップ

【特別連載】軽減税率の導入準備はどうする?税理士に聞く「飲食店が注意すべきポイント」編

2019.07.25

軽減税率導入の準備は進んでいますか?

店内飲食と持ち帰りや出前の両方がある飲食店は準備すべきことが多いですから、一つずつしっかり進めていきましょう。

今回は価格表示方法など、適用税率判定方法以外で飲食店が対応すべきポイントと注意点を辻・本郷税理士法人の菊池典明(きくち・のりあき)先生に聞きました。

目次

価格の見直しは事業者都合でOK

消費税アップにともない、価格の改定を検討している事業者も多いと思いますが、何か注意点などはありますか?

菊池典明先生(以下、菊池):価格の見直しは基本的には事業者の都合で行って問題ありません。消費税率の引き上げ幅以上の値上げをすることも可能ですが、お客さまに便乗値上げと思われないように値上げの合理的な理由を説明できるようにしましょう。

消費税アップのタイミングで税込み価格を税抜き価格に変えることを検討しておられる事業者さんもおられますが、それは会計処理上問題ないのでしょうか?

菊池:税込みと税抜きはどちらでも構わないと思います。適用した税率さえきちんと記録されていれば後処理にも問題はありません。

税込み表示の場合、店内飲食と持ち帰りや出前で価格を変えてもいいのでしょうか?

菊池:もちろん異なる価格を設定して構いません。むしろ、統一価格にする場合に注意が必要です。

統一価格にすると、出前・持ち帰りは軽減税率8%ですから、標準税率10%の店内飲食よりも税抜き価格が高いことになります。お客さまから理由を聞かれた時に、容器代がかかるなど合理的な理由を説明できるようにしておきましょう。

税込み価格の併記は必須ではない

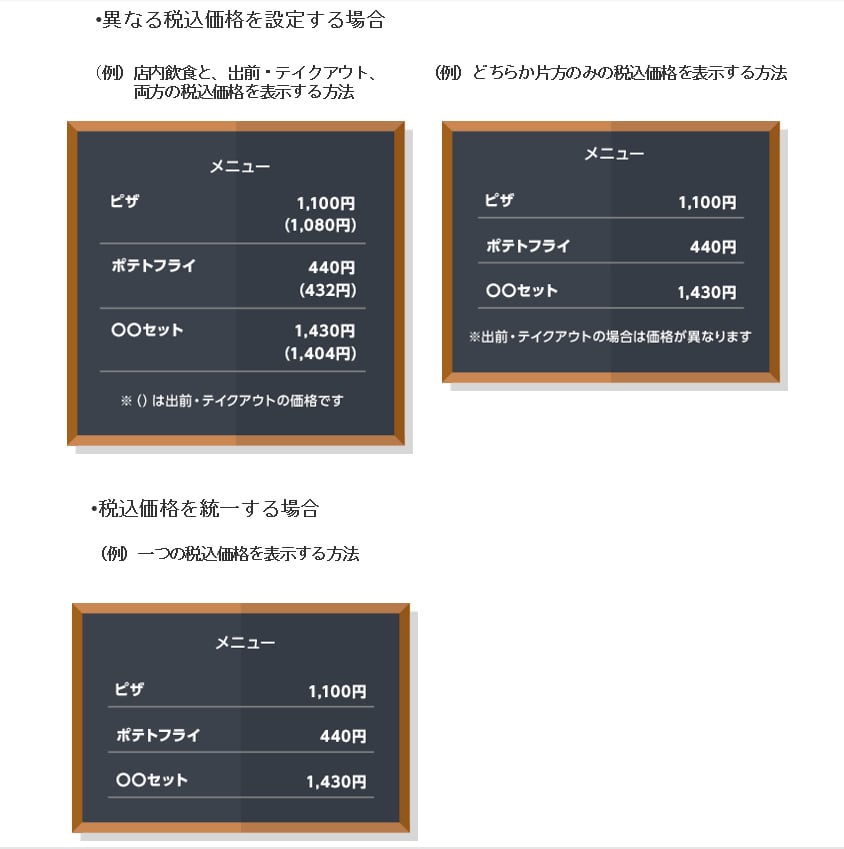

店内飲食と持ち帰りの両方が可能な商品の場合は、両方の価格を併記することが必須なのでしょうか?

菊池:必須ではありません。例えば、税込み価格の場合で店内飲食と持ち帰りで異なる価格を設定する場合は、どちらか一方を表示して他方は価格が異なることを明記する方法も認められています。

消費者庁から公表されている価格表示についてのガイドライン(消費税の軽減税率制度の実施に伴う価格表示について※PDF形式)に沿った具体的な価格表示例は下図のようになります。

「1,000円+税」というように税額を明示しない表示方法でもいいのでしょうか?

菊池:税抜き価格の表示ということになりますが、従来通り、2021 年3月 31 日 までの間、条件付きで特例として認められます。条件とは「商品選択時に税込み価格だと勘違いされないように適切な表示をしている」ことです。

消費税転嫁対策特別措置法による期間限定の特例ですから、生鮮食料品店のように毎日商品や価格が変わる場合以外はできるだけ早い段階で他の表示方法にすることが望ましいですね。

「税込み価格を続けます」と謳っている事業者もありますが、消費税に関連した広告などでどんな表現は可能なのか、注意事項などを教えてください。

菊池:「税込み価格を続けます」は問題ありませんが、「全て軽減税率が適用されます」「消費税は8%しかいただきません」などの表示は「転嫁阻害表示」に該当しますので避けてください。

また「消費税還元セール」など、消費税と直接結び付けて宣伝・広告を行うことは禁止されています。消費税改正直前の「今だけお得!」といった表示も景品表示法に抵触しますので気をつけましょう。

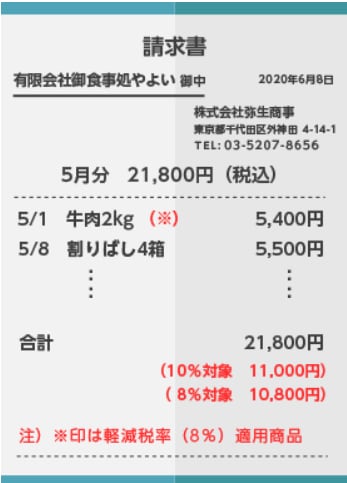

区分記載請求書の発行体制を整えましょう

消費税改正にともなって税率ごとの区分を記載した区分記載請求書も必要になります。この区分記載請求書に自社で対応するのはもちろんですが、取引先から「出せません」と言われたらどうしたらいいのでしょうか?

菊池:そこは「決まりなので」ということでお願いするしかないですね。区分記載請求書を出せないような業者さんはマイナスのイメージを持たれる可能性もありますから、出す側は規定通りの請求書が出せる体制を整えましょう。

免税事業者から区分記載されていない請求書を受け取った場合は、受け取った側で税率を判断して追記して構いません。この時、先方の事業者さんと合意を取る必要はありませんが、一つ注意点があります。

適用税率は販売側が飲食料品として販売しているかによって決まります。購入側が飲食用以外の目的で使用する場合も、販売側が飲食用として販売していれば軽減税率の対象になります。レアケースかもしれませんが、気をつけてください。

アルバイトスタッフなどのいる店舗の場合、事前教育などでどんな注意が必要でしょうか?

菊池:お客さまと直に対応する従業員の方々向けにマニュアルは作成しておいた方がいいと思います。制度対応のためにシステム導入などを担当している方は意識が高いと思いますが、アルバイトでレジ打ちをするだけの人は他人ごとと考えている可能性もあります。

極端な例を上げれば全部10%で打ってしまうなども考えられますよね。お店側では検証できませんが、お客さまからクレームになる可能性はあります。購入時点でお客さまが持ち帰ると言ったかどうかは記録が残りません。「言った言わない」になった時の対処も含め、方針を決めて従業員に徹底することでできるだけトラブルを避けるようにしましょう。

レジ打ちの際に店内飲食か否かで、適用する税率を打ち込んだり、別商品として打ち分ける場合はミスを起こしやすそうですね。

菊池:そうですね。そういう場合はレジの練習モードで事前に練習と教育をしておいた方がいいですね。さらに、改正直後の10月初めは責任者の方ができるだけ現場にいるか、すぐに連絡が取れるようにするなど、ミスやトラブルを防ぐ対策も重要です。

軽減税率対応に関わる支援制度にはどんなものがありますか?

菊池:軽減税率対策補助金とポイント還元事業ですね。軽減税率対策補助金は複数の弥生製品も対象になっていますので、この機会に検討してみられるのもいいと思います。

キャッシュレス決済導入のために決済端末を購入する場合は、軽減税率対策補助金とポイント還元事業の補助の両方の対象になるものもあります。併用はできませんので、どちらを利用するか比較検討してください。

「飲食店が注意すべきポイント」まとめ

今日のお話のポイントをまとめると下記になりますね。

- 価格の見直しは便乗値上げと思われないように注意

- 統一価格設定時は合理的な説明を準備

- 税込み価格の併記は必須ではないがお客さまにわかりやすく

- 消費税絡みの訴求表現に気をつける

- 区分記載請求書は発行できるようにしよう

- 方針を明確にして顧客対応マニュアルを用意

- レジ打ちを含め、事前教育をしっかりと

菊池:そうですね。特に6,7は混乱やクレームを防ぐために重要ですから、しっかりやっていただきたいと思います。

その他、わからないことがあったらどこに相談すればいいのでしょうか?

菊池:財務省や国税庁のホームページのQ&Aに新しい情報が随時アップされていっていますので参照してみてください。それでもわからない場合は顧問税理士にご相談ください。レジについて税理士は専門ではありませんので、メーカーなど、しかるべき事業者に連絡してください。

直前で焦ったり10月に入ってから困ったりしないように、早め早めにしっかり準備していきましょう。

【関連記事】

【関連リンク】

・よくわかる消費税軽減税率制度(国税庁)

・軽減材率制度に関するQ&A(国税庁)

・消費税軽減税率まるわかりBOOK(中小企業庁)※PDF形式

・消費税軽減税率制度に関する情報(農林水産省)

・消費税改正あんしんガイド(弥生株式会社)

・ギモンを解決!「私の持っている製品は軽減税率制度に対応してるの?」(弥生株式会社)

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の監修者

辻・本郷税理士法人 菊池 典明(税理士)

1986年大阪生まれ。同志社大学商学部卒業後、同大学大学院商学研究科で会計学を専攻(修士)。2014年税理士登録。 2012年に辻・本郷税理士法人大阪支部に入社し、株式会社のほか医療法人、社会福祉法人、公益法人等の税務・会計に関する業務を中心に、法人の事業承継や個人の相続コンサルティングにも携わる

資金調達ナビ

弥報Onlineでは「読者の声」を募集しています!

弥報Online編集部では、皆さまにより役立つ情報をお届けしたいという想いから「読者の声」を募集しております。

「こんな記事が読みたい!」「もっと役立つ情報がほしい!」など、ご意見・ご感想をお聞かせください。

皆さまからのご意見・ご感想は今後、弥報Onlineの改善や記事作りの参考にさせていただきますので、ご協力をよろしくお願いいたします。

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。