- 顧客獲得・売上アップ

【特別連載】軽減税率の導入準備はどうする?税理士に聞く「適用税率の判定ポイント」編

2019.07.22

消費税率アップと軽減税率の導入が近づいています。準備は進んでいますか?

飲食店など軽減税率対象品を主に扱う事業者からは適用税率の判定が複雑でよくわからないという声を聞きます。

基本的な判定ルールは【特別連載】消費税が変わると企業はどうなる?「軽減税率の導入と企業の対応」編で紹介していますが、今回は「飲食料品」とそれに付随する包装材などを中心に、適用税率の判定のポイントと注意点を辻・本郷税理士法人の菊池典明(きくち・のりあき)先生に聞きました。

目次

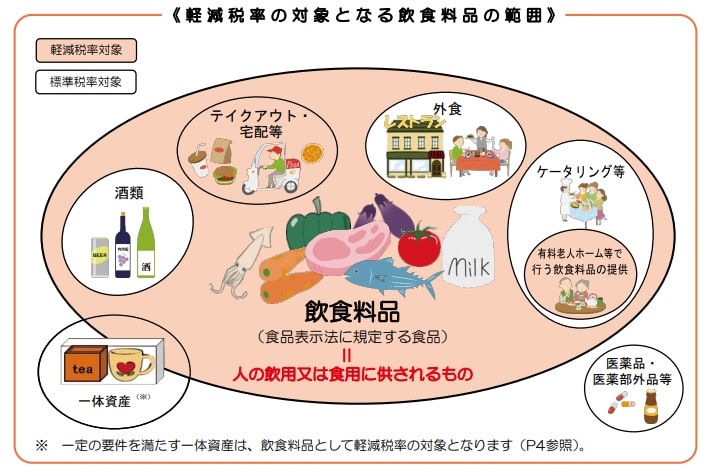

軽減税率の対象となる「飲食料品」は「人の飲食用品として販売されるもの」

軽減税率の対象が「酒類と外食を除く飲食料品と一定の新聞」ということは多くの事業者の方たちはすでに知っていると思いますが、この「飲食料品」の定義というか境界線がよくわからないという声を聞きます。わかりやすい判定基準はありますか?

菊池典明先生(以下、菊池):「人の飲用または食用に供されるもの」として販売されているものは酒類を除き、基本的には軽減税率の対象です。例えば飲用水は対象ですが、生活用水として売られているものは飲用可能であっても対象にはなりません。

直接飲用や食用にされるものだけでなく、食品の原材料も含まれることに注意してください。生茶葉やコーヒーの生豆、コンニャク芋など通常はそのまま食べることはないけれども、性質や形を変えて飲用や食用になるものですね。また、あくまで「人の」食用や飲用なので、ペットフードは対象となりません。

包装用品も食べられませんが、軽減税率の対象となるものもあると聞きました。

菊池:はい、あります。それは食品の運搬に最低限必要な包装です。例えば生の肉の塊をそのまま渡されても持ち帰れませんよね? 袋やラップが必要なので、それは商品と包装材料も含めた一体として軽減税率の対象になります。

ただし、有料のプレゼント用ラッピングはどうしても必要なわけではありませんので、軽減税率の対象にはなりません。わかりやすさのために例を上げると、スーパーの有料の持ち帰り袋も軽減税率の対象にはなりません。

持ち運びに保冷剤が必要なこともあります。その場合は?

菊池:包装材と同じ考え方です。商品の持ち帰りに必要で無料のものについては対象になります。有料の場合や保管用の保冷剤は対象になりません。

「一体資産」の適用税率判定は合理的な方法によって算出

陶器に入ったプリンやガラスケースに詰められたクッキーなどは、その容器なしには持ち帰れないので軽減税率の対象になるのですか?

菊池:陶器やガラスの食器、カゴなど後で食器や小物入れなどの用途で使用できるものに入れて一体として価格付けされ販売される場合は「一体資産」とみなされ、特別な基準で税率が判定されます。

はじめて聞く言葉ですが「一体資産」とは何ですか?特別な基準についても教えてください。

菊池:簡単にいうと「一体資産」とは食品と食品以外のものを合体させたり組み合わせたりして、一体としての価格のみを提示して販売しているものです。組み合わせの例としてはジュースなどの飲料品とグラスなどの食器のセット、お菓子と玩具などがあります。

一体資産の中で税抜き価格が1万円以下で、食品の価額の占める割合が総額の2/3以上のものは軽減税率の対象になります。食品の価額の占める割合は原価や売価に基づいた合理的な方法で算出する必要があります。重さや大きさに基づいた判定は認められないので注意してください。

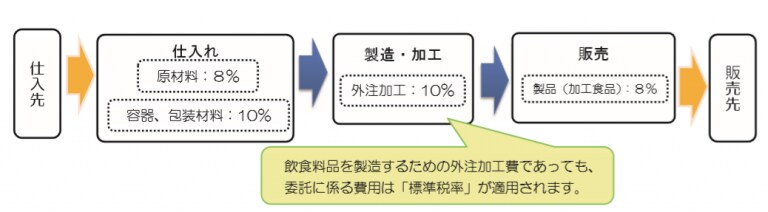

「物」は8%、「作業料」は10%が原則

飲食料品の外注加工や保管したりする場合の外注委託費の取扱いはどうなりますか?

菊池:役務の提供には標準税率が適用されます。「物」は8%、「作業料」や「手数料」は10%と考えるとわかりやすいかと思います。例えばコーヒー豆を販売する場合は8%ですが、生豆を焙煎所に委託して焙煎してもらう場合の焙煎料は10%になります。

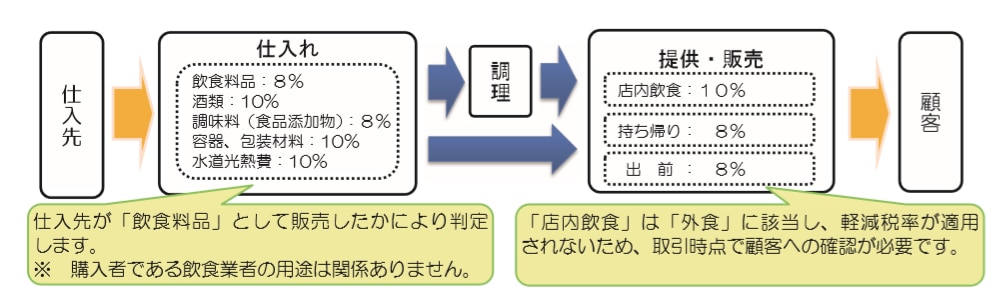

「外食」「ケータリング」の軽減税率対象範囲の切り分けについてですが、セルフサービスのフードコートやUber eatsなどの宅配は?

菊池:フードコートは店内飲食とみなされるので10%、セルフサービスであっても店内飲食なら10%ですね。宅配ピザなどは指定された場所に飲食料品を届けるだけですから8%になります。店が宅配業者に委託して届け、宅配料が別途かかる場合は10%です。配達は役務の提供ですから。

適用税率は取引時点で判定される

先ほど「飲食用として販売されているもの」というお話がありましたが、飲食用として販売されているものを別の用途で購入する場合はどうですか?

菊池:販売側が飲食用品として売っていれば対象です。購入側がどう使おうと関係ありません。例えば製菓材料として売られている金粉は、購入者が食用ではなく部屋の装飾用に使ったとしても軽減税率の対象です。

お店を経営している場合、同一商品で店内飲食と持ち帰りの両方が可能なケースでは、支払い時にお客さまにどちらかを確認することになるかと思います。持ち帰りで購入された方が実際には店内で食べていかれたら、どうなるのでしょうか?

菊池:購入時点でのお客さまからの申告に従って決めるしかないと思います。購入時点では持ち帰るつもりでも「やっぱり食べていこう」という場合もあるでしょう。しかし、セルフサービスの店やフードコートでは持ち帰ると言って購入した方が本当に持ち帰ったかなどチェックのしようがありませんよね。

お客さまから後で「税金を多く取られた」といったクレームになることはありませんか?

菊池:それはあると思います。フードコートで食べていくというお子さんに税率10%で販売し、実際には食べずに持ち帰って、ご家族から税金を多く取られたとクレームが入ることなども考えられますよね。

トラブルを防ぐためには事業者としての方針を明確にしておくことですね。そしてアルバイトも含めた従業員にその方針を伝えておくことが大切です。顧客対応マニュアルを作って事前に周知するのが望ましいですね。

「適用税率の判定ポイント」まとめ

ここまでのお話のポイントをまとめると下記になりますね。

- 軽減税率対象のベースは「人の飲食用として販売されるもの」

- 持ち運びに必須で無料の付属品(包装、保冷剤など)は対象

- 「一体資産」の適用税率の判定は合理的な算出方法で

- 「物」は8%、「作業料」は10%が原則

- 適用税率の判定タイミングは取引時点

菊池:これらは適用税率の判定は軽減税率対応の基礎になるものですから、しっかり理解してください。その上で、自社の場合はどの商品、どの場合が軽減税率の対象になるのか早めに明らかにしておきましょう。

軽減税率の対象になるのかどうか迷うような個別のケースについては、国税庁のホームページの消費税の軽減税率制度に関するQ&A(個別事例編)を参照してみてください。それでもわからない場合は顧問税理士にご相談ください。

【関連記事】

【関連リンク】

・よくわかる消費税軽減税率制度(国税庁)

・軽減材率制度に関するQ&A(国税庁)

・消費税軽減税率まるわかりBOOK(中小企業庁)※PDF形式

・消費税軽減税率制度に関する情報(農林水産省)

・消費税改正あんしんガイド(弥生株式会社)

・ギモンを解決!「私の持っている製品は軽減税率制度に対応してるの?」(弥生株式会社)

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の監修者

辻・本郷税理士法人 菊池 典明(税理士)

1986年大阪生まれ。同志社大学商学部卒業後、同大学大学院商学研究科で会計学を専攻(修士)。2014年税理士登録。 2012年に辻・本郷税理士法人大阪支部に入社し、株式会社のほか医療法人、社会福祉法人、公益法人等の税務・会計に関する業務を中心に、法人の事業承継や個人の相続コンサルティングにも携わる

資金調達ナビ

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。