- 顧客獲得・売上アップ

今借りている融資の金利は高いかも?専門家が教える「金利引き下げ交渉のコツ」

2020.01.20

現在、「史上空前の低金利時代」と言われ、企業にとっては、低い金利で融資を受けることが可能となっています。

今回は「どうやって金利の引き下げ交渉を行えばよいのか?」、また「現在借りている融資の金利はそもそも高いのか? 低いのか?」「それをどうやって判断すればよいのか?」について説明いたします。

目次

大前提!原則として有利に金利交渉できるのは「業績の良い企業」

身近な例として、現在の住宅ローンはどれくらいかご存知でしょうか。2019年(令和元年)12月時点における固定期間10年の最優遇金利を調べてみますと、りそな銀行が0.70%、三井住友信託銀行が0.75%、三菱UFJ銀行が0.79%、みずほ銀行が0.80%、三井住友銀行が1.05%となっています。1980年代後半から1990年代初頭のバブル時代は8%超ほどでしたから、現在の0%台から1%前後の金利はとても低いと言えます。

企業が資金を借りるときの金利は、一例ですが、2020年(令和2年)1月現在の日本政策金融公庫の「担保を不要とする場合」の基準利率は2.16%~2.45%とされています。また、銀行などの民間金融機関においては、金利競争が激しくなっており、業績の良い企業に対しては、1%を下回るような引き下げを行っています。

なぜ、そこまでして金利の引き下げを行うのかといいますと、金融機関としては業績の良い企業との取引を継続したいからです。つまり、他行に優良顧客を奪われないようにするためです。

よって、現在のところ企業にとっては低金利で融資を受けることができる「ありがたい状況」です。しかしながら、これは“業績の良い企業”という条件付き。業績の良くない企業に対しては、どうしても相対的に金利が高くなってしまいます。

また、金利引き下げ交渉のできる“業績の良い企業”の定義は特にありませんが、1つの目安として「毎年、売上高が増加している」「2期以上、黒字が続いている」「債務超過ではない」「プロパー融資を受けることができている」などを基準として判断してみてください。

一行取引はダメ!複数行取引をすることによって金利を引き下げる

中小事業者の場合は、1つの銀行とだけ取引している「一行取引」のところも少なくありません。

もし、あなたの会社が一行取引でしたら、他の銀行、信金、信組との取引を開始して複数行取引を行ってください。まずは銀行口座を開設して法人融資の担当者に挨拶をするようにしましょう。もしかしたら、事業融資の提案をしてくる可能性もあります。そして、すでに受けている融資より低い金利の提案になっているかもしれません。

このように、交渉うんぬん以前に、業績の良い企業の場合は複数行取引にするだけで、金融機関同士の競争が生まれるので金利を引き下げることが容易になる場合もあります。

それでは、すでに複数行取引をしている企業の場合はどうすればよいでしょうか。これもシンプルです。企業側からあえて金融機関を競合させて、より低い金利の融資を提案してもらうのです。または新規の金融機関を開拓して低金利の融資提案を受けるのもよいでしょう。

例えば、以下のような取引をしている企業があるとしましょう。

A銀行 1.0%

B銀行 1.2%

C銀行 1.5%

この場合、C銀行の金利を引き下げたいと思ったら、A銀行にC銀行から借りている融資の借り換えの提案を依頼してみるのです。もし、A銀行がやる気であれば1.5%以下で提案してくるはずです。そして、C銀行に「A銀行からこういう条件で融資の提案をもらったのですが……」という主旨の提案をすれば、C銀行は現在の1.5%より低い金利にて提案してくるかもしれません。また、もしA銀行が乗り気でなければ、B銀行に提案の打診をしてみたり、または新たな新規の金融機関から融資の提案を受けたりするのもよいでしょう。

このように金融機関が競合することによって適正な金利引き下げを行うことができます。

自社の金利は高いのか?低いのか?

それでは「自社の金利は他社と比べて低いのか?高いのか?」について、どうやって調べればよいのでしょうか。最もシンプルな方法は、業績の良い企業に聞いてみることです。

これだけでイメージは掴めると思います。また、あくまでも筆者の感覚ですが現在(2020年1月時点)、“優良企業”の金利は1%以下だと思われます。もし1%を割っていれば、金融機関から一定の評価を受けていると理解しても差し支えありません。

客観的な情報によって判断することも可能です。日銀が公表している「貸出約定平均金利」や帝国データバンクが公表している「全国平均借入金利動向調査(2018年度)」などが参考になります。

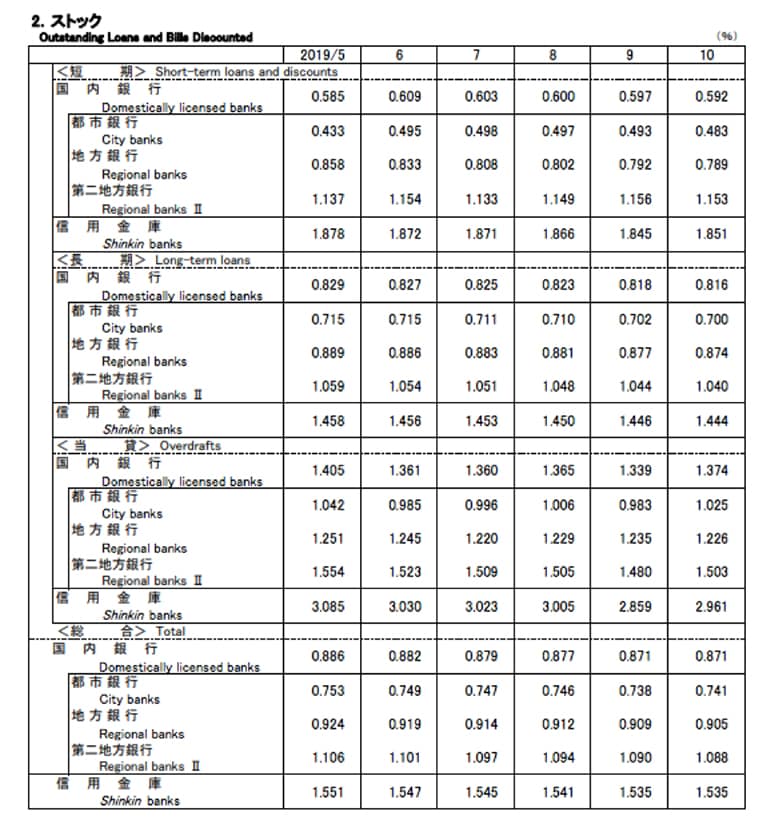

例えば、2019年11月29日に公表された「貸出約定平均金利」を参考にしてみましょう。直近(2019年10月)のストック(当該月末時点において残高のあるすべての貸出)の総合を見てみますと、国内銀行は0.871%、信用金庫は1.535%となっています。

これらのデータと比較して自社がどうなのか?について確認してみてください。また、金融機関とこういう資料をあえて一緒に見ながら交渉するのも一案かもしれませんね。

やりすぎ注意!金融機関との付き合いも大切

業績の良い企業にとっては、金融機関としっかりと交渉を行えば適正な金利の引き下げは可能です。ただし、やりすぎると金融機関から反感を買うこともありますので十分に注意してください。

金融機関にとって金利は収入そのものです。低金利の現在、金融機関は「融資をすればするほど赤字になってしまう」と嘆いています。また、金利の引き下げをすることによって、さらに利幅が減少してしまいます。

あまりにも過度な引き下げ要求ばかりしていると、金融機関側も疲弊してしまいますので、「さすがにこれ以上の引き下げはできない」との判断によって融資取引の継続をしなくなる可能性もあります。また、万が一、業績が悪化した際に金融機関からの支援を受けることができなくなるかもしれません。

このように過度の引き下げは金融機関との友好的な取引を壊してしまう可能性があります。特に業績が良い企業の場合、つい強気になりすぎてしまうことがあるかもしれません。また、「どれくらいまで引き下げ可能なのか?」「金融機関の心象を悪くしたくない!」「どういうやり方で交渉すればよいのか?」などについては判断が難しいと思われます。

金利の引き下げ交渉を検討する際は、出来る限り事前に顧問税理士やコンサルタントなどの専門家に相談してみましょう。

【関連記事】

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。