- 顧客獲得・売上アップ

銀行は「貸借対照表」のココを見ている!融資攻略につながる5つのポイント

2019.07.04

銀行、信用金庫などのいわゆる「民間金融機関」(以下、金融機関)は融資審査において「貸借対照表」を重視します。金融機関がどういう視点で貸借対照表を見ているのかを理解し、自社の状況を把握してみましょう。改善すべきポイントが見つかれば、顧問税理士や専門家と相談して対策を実行することで融資に近づきます。

ぜひ自社の決算書を手元に用意してチェックしながらお読みください。

なお、金融機関の一般的な分類と呼び方として、融資を行っている貸し手側の事業者は、一般的に大きく下記の3つに分類されます。

- 政府系金融機関 → 例)日本政策金融公庫、商工組合中央金庫など

- 民間金融機関 → 例)都市銀行、地方銀行、信用金庫、信用組合など

- 金融(事業)会社 → 例)いわゆるノンバンク、事業者向け金融、消費者金融など

今回の記事では便宜上、2.の民間金融機関を「金融機関」、民間金融機関による融資のことを「銀行融資」と呼びます。

目次

金融機関が重視するのは損益計算書ではなく貸借対照表!

金融機関から融資を受ける際に様々な資料を提出することになります。その代表的な書類が「決算書」(貸借対照表、損益計算書、キャッシュフロー計算書などの財務諸表のこと)です。金融機関は、会社の業績について分かる「損益計算書」及び「貸借対照表」を見て融資判断をします。

また、金融機関は、融資の判断をする上で損益計算書より貸借対照表の方を重視します。貸借対照表には、会社のあらゆる財政情報が記されているので融資判断をする上では多くの情報を提供してくれる書類なのです。しかしながら、多くの経営者は「損益計算書は分かりやすいけど貸借対照表についてはよくわからない」というのが本音ではないでしょうか。

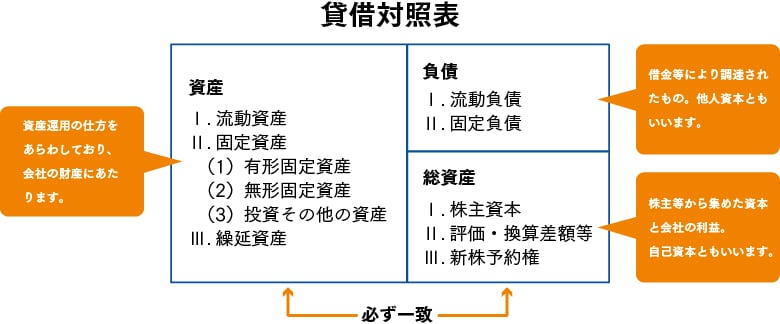

貸借対照表とは、Balance Sheet(BS)とも呼ばれ、企業の財政状態を表す資料です。資産、負債、純資産から構成されており、調達状況は右側に、運用状況は左側に書かれていて左右は一致します。

それでは、金融機関は、この貸借対照表をどう判断するのでしょうか? ポイントは以下の5つです。

- 現金及び預金はどれくらいあるのか?

- 雑資産勘定の残高はどれくらいあるのか?

- 異常に大きい額の勘定科目があるか?前期とくらべてどうか?

- (実質的な)債務超過かどうか?自己資本比率は?

- この収益力で返済してもらえるのか?(借入金月商倍率、債務償還年数)

これが全てではありませんが、まずはこの5つをしっかりと理解してください。それぞれについて詳しく解説していきます。

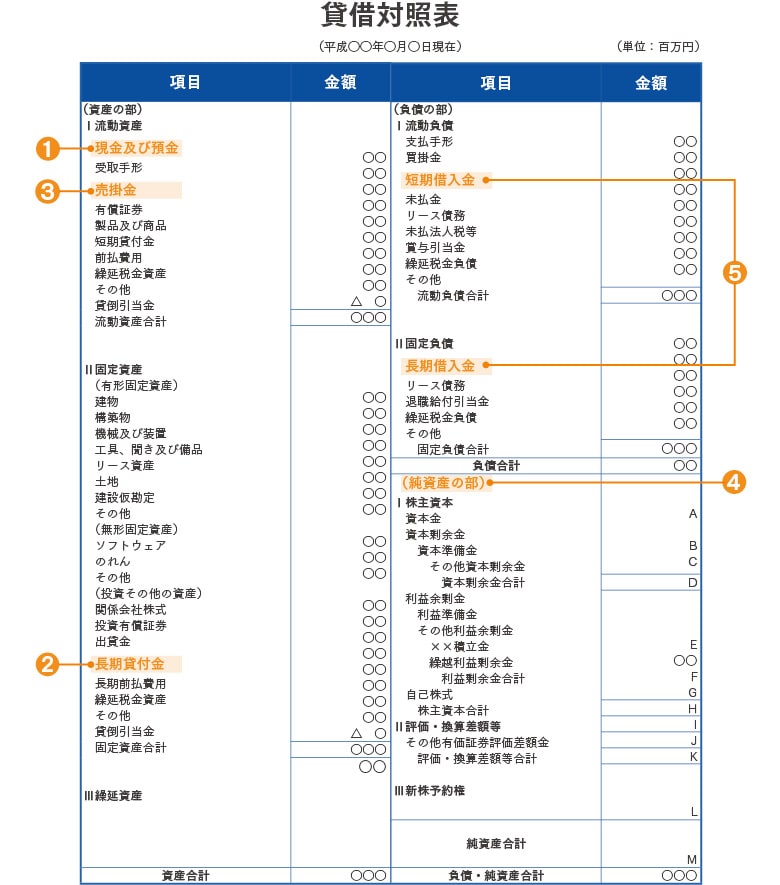

ポイント1 現金及び預金はどれくらいあるのか?

流動資産の「現金及び預金」という勘定を見てください。あなたの会社はどれくらいありますか?月商の1ヶ月分あれば、小規模・中小事業者としては素晴らしいです。もし、2ヶ月、3ヶ月分あれば立派です。

1ヶ月を割っている場合は、しっかりと利益を出して月商の1ヶ月分を維持できるような財務経営を目指してください。

大袈裟なことをいいますと、借入金が多額であってもこの「現金及び預金」残高が高水準を維持できている企業の方が金融機関からの評価は高くなる傾向があります。

ポイント2 雑資産勘定の残高はどれくらいあるのか?

雑資産とは、便宜上、事業と直接的に関係ない資産のことをいいます。代表的なのは、貸付金、仮払金などです。

これらが多額になっていると堅実な経営がされていないのではないか?と判断されてしまう傾向があります。貸付金や仮払金などは、その使われ方が明確な場合は問題ないのですが、金融機関は「経営者自身が個人的に使っているのではないか?」と疑う傾向が強いのです。

もし、これからの雑資産勘定が多額になっている場合は「今後、どうやって減らしていくのか?」について顧問税理士や専門家などに相談しながら対策をするようにしてください。

ポイント3 異常に大きい額の勘定科目があるか?前期とくらべてどうか?

貸借対照表にはたくさんの勘定科目があります。できれば自社の貸借対照表を3年分くらい横に並べて勘定科目の増減について見てみましょう。

例えば、「売掛金」が急激に増えていることがあります。売上高に比例して増えているのであれば問題ありませんが、売掛先の業績悪化にともなって、「売掛金」の回収ができなかった場合もあるでしょう。そういう場合は、当然ですが、分割による支払など、何しろ売掛先と回収の交渉をしなくてはいけません。またそういう経緯を金融機関に説明できるようにしておくことが重要です。

急激に増減している勘定科目はないか、確認してみてください。大きな増減がある場合、その原因・理由が明確であれば、しっかりと金融機関に説明できるようにしておきましょう。

ポイント4 (実質的な)債務超過かどうか?自己資本比率は?

債務超過とは負債の総額が資産の総額を超える状態のことをいいます。つまり、資産をすべて売却しても負債を返済しきれない状態です。

「純資産の部」合計がマイナス表示になっていれば、それは債務超過です。このような状態の会社に金融機関は融資することができるでしょうか。できませんよね。

例えば、資産合計が「100」で、純資産の部合計が「1」の会社があったとしましょう。

この場合、表面上は債務超過ではありませんが、たとえば「資産」の中にもう何年も回収できていない「売掛金」が10あったらどうでしょうか。

すると、金融機関は「実質的な資産額は90」と判断します。「純資産の部」合計が1あっても帳消しされてしまいます。この状態を「実質的な債務超過」といいます。これも立派な債務超過ですので、やはり金融機関からの評価は厳しいです。実質債務超過の判断については少々難しいかもしれませんので、顧問税理士に相談されてみてください。

債務超過の場合は、なにしろ債務超過から脱却しなくてはいけません。増資という手段もありますが、基本的には、経営を立て直してしっかりと利益を積み上げて解消していくしかありません。

債務超過でない会社の場合は「自己資本比率」という財務指標の計算をしてみてください。自己資本比率とは、会社の総資本のうち、どの程度が自己資本(純資産)でまかなわれているかを表す指標です。計算式は、「自己資本(純資産)÷総資本×100」です。

この数値が高ければ高いほど、財務が安定していて金融機関の評価は高くなります。平均値は業種によっても異なりますが、20~30%を目標としてください。なお、債務超過の場合はマイナス表示になってしまいます。

ポイント5 この収益力で返済してもらえるのか?(借入金月商倍率、債務償還年数)

金融機関は融資をしたら返済してもらわなければなりません。よって返済能力を判断するのは当然です。貸借対照表には負債に「借入金」があります。借入金額が大きい場合は、「融資をすることは困難」と判断します。これは当然のことです。

それでは、何を基準に借入額の多寡を判断するのでしょうか。主に「売上高」及び「利益(キャッシュフロー)」と「借入金」を比較して判断することになります。

借入金と売上高を比較する場合は、「借入金月商倍率」という見方をします。借入金が月商の何倍であるかを示す指標です。計算式は「借入金÷月商額」です。業種にもよりますが、一般的には借入金が月商の3倍以内なら良好であると判断されます。

それでは、売上高が伸びていればいくらでも資金を借りることができるのでしょうか。売上高は伸びているけど利益が減少していれば、やはり問題があります。利益と借入額の検証も必要になります。「借入金」と「利益(キャッシュフロー)」を比較して判断する指標を「債務償還年数」といいます。

債務償還年数とは、「借入金を利益(キャッシュフロー)で完済するのにどれくらいの期間がかかるのか?」を表す指標です。計算式は「借入金÷(当期利益+減価償却費)」です。ちなみに、「利益+減価償却費」のことを簡易キャッシュフローなどと呼ばれています。

この計算式ですが、金融機関などによって異なります。詳細に説明しますと、やや複雑になりますので「借入金÷(当期利益+減価償却費)」で理解しておきましょう。「利益」は「当期利益」を使用します。金融機関にもよりますが、10~15年以内なら良好だと判断されます。だからといって14年なら良好とは言い難いです。計算式にもよりますが、10年以内を目標として維持してください。

借入金月商倍率=借入金÷月商額 3以下なら良好

債務償還年数=借入金÷(当期利益+減価償却費) 10~15年以内なら良好

10~15年を超えている場合は、追加融資などを受けることは困難でしょう。また、債務償還年数が小さい(短い)会社の場合は、融資を受けることができる可能性が高いといえます。この数値を改善するには、借入金を減らすか、利益(キャッシュフロー)を増やすしかありません。ぜひ自社の現在の債務償還年数を確認してみてください。

実際のところ、金融機関はこれらだけで結論を出しているわけではなく、様々な要素を加味して総合的な評価によって判断していますが、今回紹介した5つのポイントはぜひ押さえておいてください。自社の現状把握をして、そして顧問税理士や専門家を交えて今後の対策を講じることを心がけましょう。

損益計算書では「売上高」「利益」が重視される!

最後に、今回は貸借対照表について解説しましたが、金融機関は損益計算書を全く見ないということではありません。簡単に損益計算書についても触れておきます。

まずは、「売上高」です。前年と比較して売上高が伸びているのか?について判断します。また、売上高を水増ししていないか?という点もチェックしますが、多くの場合は「売上高が増えているのかどうか?」、つまり成長力について判断します。

次に「利益」です。前年と比較して利益額が増加しているのか?本当にその利益額は正しいのか?などについて判断します。金融機関は減価償却費が正しく計上されているかどうかについてチェックします。黒字にするために減価償却費を未計上としたり、また、一部計上するような会社もあります。つまり、利益調整に利用されやすい勘定といえるでしょう。

あらためて自社の売上・利益額が上がっているのか、下がっているのかについて確認してみましょう。もちろん上がっている方が評価は高いです。これら以外にも多くの視点がありますが、ひとまずは「売上高」と「利益」について常に意識することが重要です。

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

資金調達ナビ

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。