- 人材(採用・育成・定着)

人材確保・節税・役員退職金対策……中小企業に「選択制企業型確定拠出年金制度」がおすすめな理由【社労士が解説】

2024.06.18

人材不足、先行きの見えない経済状況など中小企業が抱える課題は山積みですが、複合的な不安要素への対策として「確定拠出年金」を使った退職金制度を福利厚生として導入する企業が増えています。

中でも、企業が掛金を拠出しなくても済む私的企業年金制度「選択制企業型確定拠出年金」は社会保険料の減額が期待できる、などの企業側のメリットだけでなく、従業員側にもさまざまなメリットがあります。

今回は、みやた社労士事務所の宮田享子さんに、選択制企業型確定拠出年金の概要から、導入における手順や注意点までお話を伺いました。制度導入後の具体的な給与シミュレーションなども解説いただいたので、ぜひ参考にしてください。

弥報Onlineでは他にも「採用」をテーマにした記事を発信しています。

採用の記事を読む

目次

中小企業の福利厚生に「選択制企業型確定拠出年金」が適している理由

退職金制度として「選択制企業型確定拠出年金」を導入する企業が増えていると聞きました。なぜなのでしょうか?

「選択制企業型確定拠出年金」は、会社側が掛金を拠出する必要がないことから中小企業も採用しやすく、従業員側にもさまざまな利点があげられるため注目が集まっています。

資源の少ない中小企業にとって退職金制度を設けるのは大変ですが、人材確保なども年々難しくなっている昨今、企業の魅力を高めるためにも福利厚生の1つとして退職金制度を充実させることは重要です。

昨今は将来に不安を抱える人が増えていることもあり、老後の心配を払しょくするような福利厚生に支持が集まりやすいです。そのような背景から「選択制企業型確定拠出年金」を導入して、さまざまなメリットを享受しながら退職金制度を導入する手法が選ばれているのです。

そもそも確定拠出年金とは、どのような制度ですか?

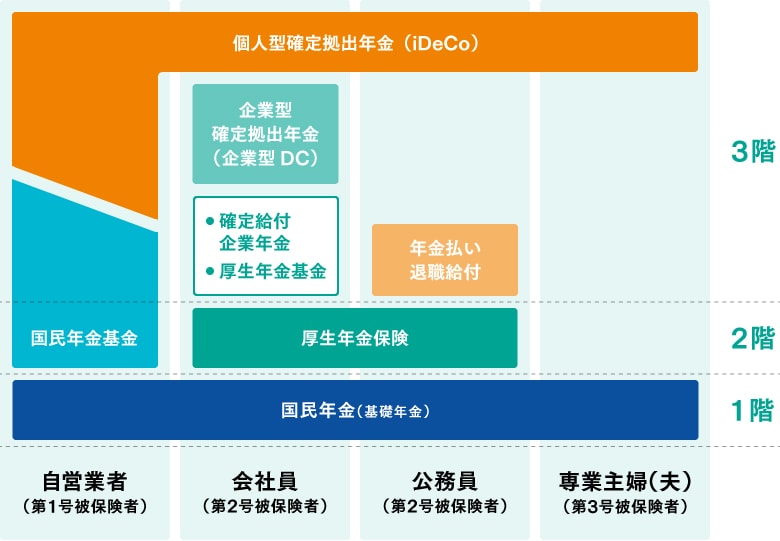

まず、年金の仕組みから全体像を把握しましょう。年金はよく3階建てのように表現されます。1階部分は国民全員が加入する国民年金、2階部分は会社に勤める従業員などを対象とした厚生年金を指します。

そして、確定拠出年金は3階部分に当たる私的年金の1つであり、1階、2階部分の公的年金を補完することを目的とした、任意で入れる年金制度として設けられました。運用次第ではありますが、拠出年金に加入した場合、より多くの年金を受け取れるようになっています。

確定拠出年金には、大きく分けて個人型確定拠出年金と企業型確定拠出年金の2種類があります。

個人型確定拠出年金は、「iDeCo(イデコ)」とも言われ、最近では耳にすることも多くなりましたね。個人型確定拠出年金とは、加入者自身で掛金を拠出(積み立て)し、自由に金融商品を選んで運用します。

一方、企業型確定拠出年金は、企業が掛金を毎月積み立て、従業員の年金資産の運用を行う制度です。「企業型DC」、「401k」などとも言われます。企業型確定拠出年金は、従業員を自動的に加入させる場合と、加入するかどうかを従業員が選択できる場合があり、選択制企業型拠出年金は後者に当たります。

加えて、要件はありますが、個人型確定拠出年金に加入している従業員に対し、掛金を上乗せして拠出する制度「iDeCo+(イデコプラス)」などもあります。

具体的に「選択制企業型確定拠出年金」とはどのような制度なのか教えてください。

「選択制企業型確定拠出年金」は、会社側の資金負担なしで退職金制度として運用ができる、私的企業年金制度の1つです。前述の通り、加入するかどうかは従業員に選んでもらい、加入の場合は従業員自身で運用します。毎月いくら拠出するか、どのような商品に投資するか、なども含めて自由に選べるのが特徴です。対象者は原則として60歳未満の厚生年金被保険者ですが、より細かな加入条件などは各事業者が適正な判断のうえ決定できます。

どのような企業が導入に適していますか?

例えば、「まだ起業したばかりだが、今後社員を増やして事業拡大を目指したい」と考えている会社などにおすすめです。しかし導入費用や手間がかかるので、享受できるメリットが自社にとって有効かどうかを見極めてから導入を決める必要はあるでしょう。

税制優遇、役員退職金対策にも!会社と従業員、両者にメリット

導入することで企業側が得られるメリットを教えてください。

企業側のメリットは以下の通りです。

【役員の退職金積み立てが可能】

中小企業の社長は、自身の退職金の捻出に頭を悩ませるケースも多いでしょう。実際、中小企業の退職金制度として多く採用されている「中小企業退職金共済」では、役員は対象外となっています。しかし、選択制企業型確定拠出年金では社長自身も対象者に入るため、自身の退職金を積み立てられます。

【税制優遇を受けられる】

掛金は従業員の給与額から捻出され、非課税のため、月々の社会保険料や税金などの負担を抑えることができます。月々は数千円の削減かもしれませんが、給与額が上がったり、従業員数が増えたりすると大きな差額となるでしょう。

その他に期待できる付随効果には、採用活動の質の向上などがあげられます。求人票に記載できることも大きな利点ですね。

企業側のデメリットも教えてください。

デメリットは以下の通りです。導入を検討する際の参考にしてください。

【給与制度の見直しが必要】

現行の給与制度の見直しは必須です。具体的には、掛金を引いた給与支給額から、社会保険の等級を決め直す作業を指します。加えて、給与明細も作り変えなればいけません。

【導入・運用に資源がかかる】

導入するには、社員からの同意を得る必要があります。そのために、専門家による説明会などを実施しましょう。また、実際の制度管理は銀行・信用金庫などの運営管理機関に依頼することになるので、導入後もコストがかかります。資産運用自体は従業員が行うため、サポートのための継続的なセミナーや勉強会も継続して開催した方がよいでしょう。

現時点ではあくまでも努力義務なので罰則はありませんが、トラブルを避けるためにも取り組むことをおすすめします。専門知識が必要となるため、外部講師などを招いて実施する会社も多いようです。

従業員側のメリット・デメリットも教えてください。

従業員側の大きなメリットとしては、将来に備えた積み立てができることはもちろん、企業側と同じように、月々の社会保険料や税金を減らせることが言えるでしょう。また、選択制企業型確定拠出年金に加入した後は、月の掛金額を変更できるので、無理のない範囲で運用できることも良い点です。

一方で、社会保険料が減ると、当然公的保障も減額されます。例えば、傷病手当金や出産手当金などが減額となります。加えて、将来の厚生年金も減ることが想定されます。また、積立金は原則60歳まで引き出せないので、注意が必要です。

加入するかしないか、どちらが得かは従業員それぞれのライフプランによりますし、実際どのような人生になるのかはだれにもわかりません。しかし選択制企業型確定拠出年金は、安定した資産運用を行えば、将来受け取れる額も多くなる可能性が高いです。人生計画と照らし合わせて従業員に検討してもらうのがよいでしょう。

毎月の給与計算はどう変わる?シミュレーションで社会保険料の負担減額分を算出

実際に導入すると、日々の給与計算はどのように変化しますか?

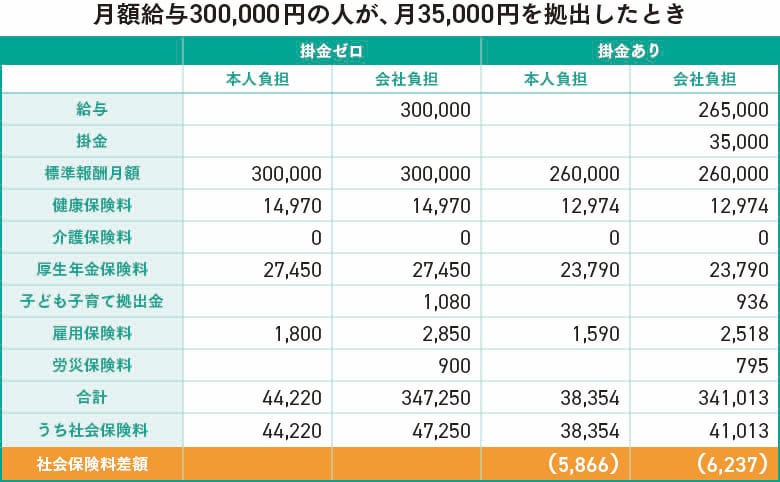

具体的にシミュレーションしてみましょう。例えば、現在30歳で月給30万円の従業員がいたとします。今回は社会保険料に焦点を当て、満額給与として受け取る場合(掛金ゼロ)と、毎月35,000円を拠出した場合(掛金あり)を比べてみましょう。わかりやすくするため、残業代含む諸手当は支給されないと仮定します。

【各月の社会保険料における負担減額分】

会社側 6,237円

従業員側 5,866円

社会保険料のみを計算しており、月換算すると負担減額分はそこまで大きい金額ではないと感じられたかもしれません。しかし、この差額が積み重なるとどうでしょうか。

【10年間の社会保険料における負担減額分】※10年間、掛金の拠出を同額で続けた場合

会社側 6,237円×10年(120か月)=748,440円

従業員側 5,866円×10年(120か月)=703,920円

【30年間の社会保険料における負担減額分】※30年間、掛金の拠出を同額で続けた場合

会社側 6,237円×30年=2,245,320円

従業員側 5,866円×30年=2,111,760円

実際の給与額は年ごとに増額するケースも多く、当然ではありますが、社員数が増えれば増えるほど毎月の負担減額も大きくなります。よって、選択性企業型確定拠出年金制度を導入するのとしないのでは、大きな差額が生じることになるでしょう。

選択制企業型確定拠出年金制度の導入方法と事前準備

導入する場合の手順を教えてください。

導入の際は、厚生局への申請が必要となります。まずは制度内容を確定し、加入対象者の範囲などの設定、規約の作成などを行います。制度申請に必要な書類を作成したら、厚生局に送付申請します。加えて従業員を対象に説明会を開きましょう。従業員の同意のもと、制度導入を進めます。

申請後は、運営管理機関が選定した運用商品を提案してもらい、従業員はその中から選択します。導入が完了するまでの期間は最低でも半年はかかると見込んでください。

(参考)

確定拠出年金制度|厚生労働省

導入前に準備しておくべき事項があれば教えてください。

導入・運用にどれくらいコストがかかるのか、シミュレーションをすることです。例えば各運用管理機関に見積もりを取り、検討するなどの事前準備が必要です。導入後の運用コスト、可能であれば定期的な勉強会の実施費用なども念頭に入れておくとよいでしょう。

その他、給与計算担当者は、社会保険料における等級の仕組みなど、基礎的な知識を身に付けるだけでも役立ちます。

いずれにしても、個人では判断がつかない点も多々あることが予想されます。まずは身近な社労士などに相談して、導入までの道のりや注意事項を明確にするところから始めてもよいのではないでしょうか。

弥報Onlineでは他にも「採用」をテーマにした記事を発信しています。

採用の記事を読む

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の監修者

宮田 享子(みやた社労士事務所 代表)

社会保険労務士。産業カウンセラー。

B型。左利き。商社・損害保険会社・ゲームソフト会社など、さまざまな業種の企業で事務職を経験した後、結婚を機に退職。2児の育児中に友人の社労士事務所を手伝ったことが資格取得のきっかけとなった。

2010年4月に独立開業し、労務相談の他講師業や執筆業等にも力を入れている。「お堅い法律の話を馴染みやすく」がモットー。

趣味はオーボエ演奏なので「チャルメラ社労士」を名乗る。