- 顧客獲得・売上アップ

「協調融資」を小規模事業者が獲得する方法

2019.05.27

協調融資とは中堅・大企業などの大型資金調達ニーズに対して複数の金融機関が協調して融資を行うもの。しかしながら、小規模・中小事業者でも日本政策金融公庫(以下「日本公庫」)と民間金融機関の2つの金融機関から同時に融資を受けることができる可能性があります。

現在、日本公庫は協調融資に力を入れていますので、ぜひ検討してみてください!

目次

小規模・中小事業者向けの協調融資とは?

協調融資(きょうちょうゆうし)とは、「シンジケートローン」とも呼ばれ、大型の資金調達ニーズに対して、2つ以上の金融機関が協調融資団を組成して融資を行うことをいいます。これが従来の協調融資に対する認識、定義だといえるでしょう。

そうなると小規模・中小事業者が協調融資などを活用するのは不可能だと思われるかもしれませんが、実はそんなことはありません。

中堅・大企業向けの従来の協調融資の場合は、少なくとも数億円から数十億円、数百億円の大型資金調達ニーズになりますが、日本公庫の国民生活事業が中心となって実施している協調融資の平均残高は、約1,000万円超となっています。中堅・大企業向けの協調融資と比較すると、とても小さい規模のものです。

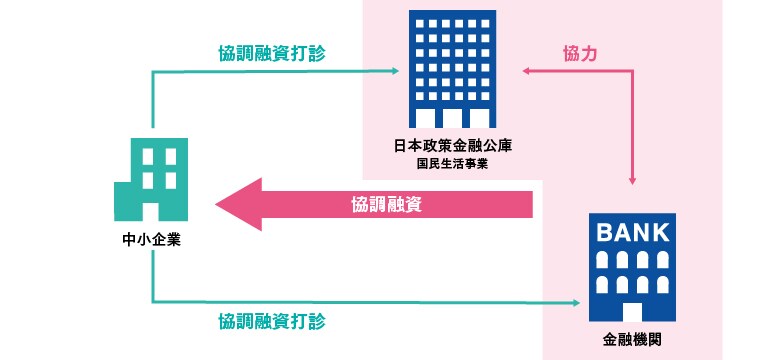

日本公庫が中心になって実施している協調融資は、従来のそれとは異なるスキームだと思ってくださって結構です。日本公庫によると、同一目的の資金計画に対し、日本公庫と民間金融機関が協議を経たうえで、両者が融資(保証)を実行または決定したものを協調融資と定義しています。

この協調融資の事業者側のメリットですが、それは「借入額を増やすことができる」ということです。たとえば、日本公庫だけだと500万円の融資しか受けることができないかもしれませんが、信用金庫との協調融資なら総額1,000万円の融資を受けることのできる可能性がある、ということです。

また、日本公庫と民間金融機関との連携協調スキームの場合ですと、原則として「提出資料」や「調査内容」が共有化されます。二つの金融機関にそれぞれの要望に応じて資料作成などをしなくて済みますので、事業者の負担がとても軽減されます。

なぜ今、日本公庫の協調融資なのか?

それではなぜ、日本公庫はこのような協調融資を実施しているのでしょうか?

商工組合中央金庫による不正融資などで「政府系金融機関が民業を圧迫している」との批判が高まりました。その結果、日本公庫は民間金融機関との連携を積極的に進めたことが背景にあるといわれています。

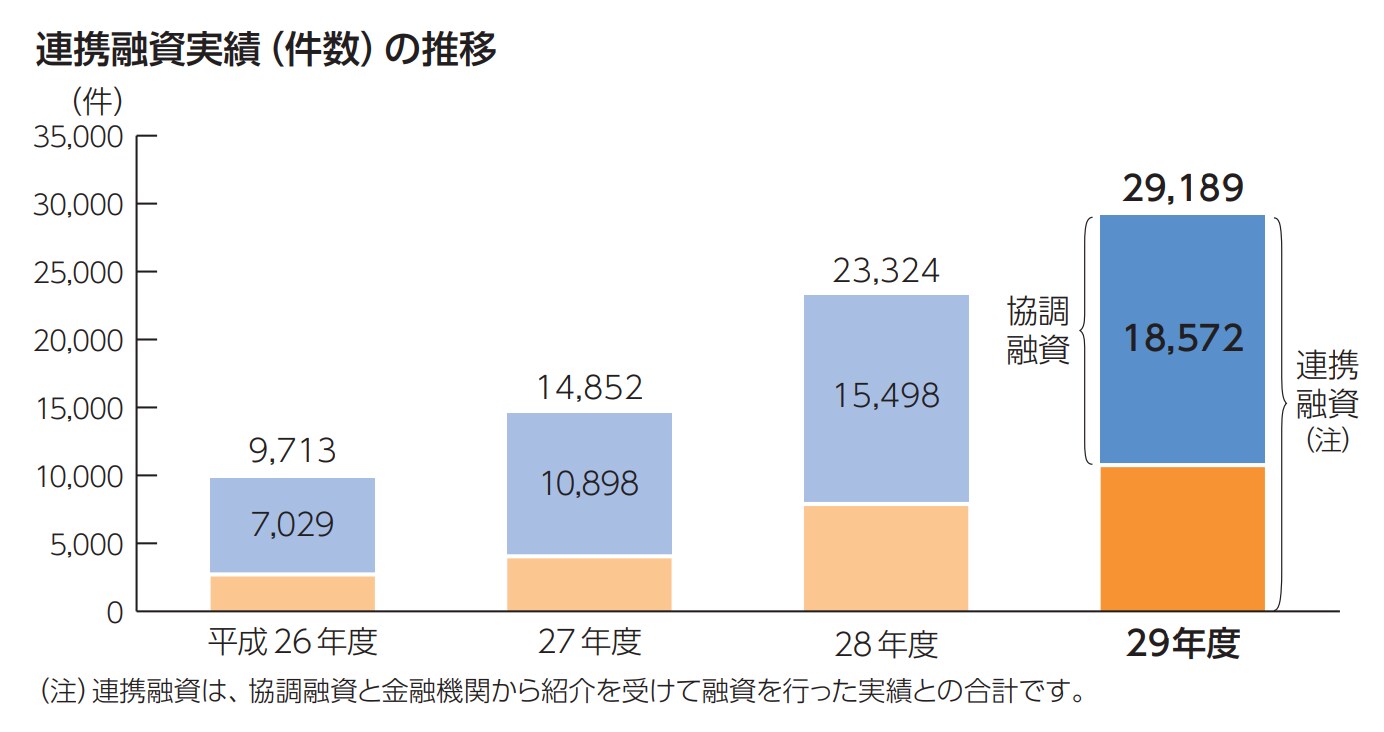

実は、日本公庫は以前から協調融資を実施しておりました。日本公庫が発行している「国民生活事業のご案内2018」によると、国民生活事業での2004年(平成16年)度の協調融資実績は115件、その10年後の2014年(平成26年)度は7,029件、2015年(平成27年)度には10,898件、直近の2017年(平成29年)度には、なんと18,572件まで増加しております。

この数年の拡大は目を見張るものがあります。そういう意味では、活用のチャンスが拡大しているといえるでしょう。

日本公庫の国民生活事業は、創業支援や事業再生、事業承継、ソーシャルビジネスなどの分野において、地域金融機関と連携・協調して融資するスキーム作りに取り組んでいます。協調融資スキームを構築した地域金融機関数は、2018年3月末時点で、450機関にのぼります。その数は全国の金融機関の9割を超えていることになります。

また、日本公庫(国民生活事業)の2017年(平成29年)度の地域金融機関との協調融資実績は、18,572件(前年度比120%)、2,102億円(前年度比119%)となりました。前年と比較しても約20%の増加となっています。

また、上の図表からも分かるように、日本公庫(国民生活事業)の協調融資の一件当たりの平均融資残高は11,318千円(=2,102億円÷18,572件)となっています。また、日本公庫(国民生活事業)の平均融資残高は703万円と小口融資が主体となっています。協調融資になると一件当たりの平均融資残高が1,000万円超となって、増えることが分かります。全体では約700万円ほどですが、協調融資になると約1,000万円ほどが平均的な融資実行額という予測がつきます。

日本公庫は民間金融機関へ企業を紹介する取組みを実施しており、その実績も報告されています。2018年(平成30年)度上半期の公庫から民間金融機関への紹介は5,677件です。また、民間金融機関からの紹介は17,116件でした。(参考:日本政策金融公庫「民間金融機関との連携状況」)

このように日本公庫と民間金融機関は積極的に協調融資に取り組んでいることがデータからも分かります。

協調融資の獲得のコツは「自ら打診してみること」

それでは、どうすれば協調融資を利用することができるのでしょうか?

実をいうと意外とシンプルなのです。まずは、「協調融資を検討できませんか?」と日本公庫、または民間金融機関に打診してみてください。これが最大のポイントです。業績のよい企業の場合は、取引先の民間金融機関に協調融資の提案をしてもらうのも一案です。「日本公庫との協調融資を提案してほしい」と投げかけてみてください。担当者にもよるでしょうが、積極的に動いてくれるかもしれません。

このように、日本公庫または民間金融機関のどちらか一方に協調融資の相談をし、今後の進め方について任せてもよいのですが、よりスムーズに進捗させるためには、事前に自ら“お膳立て”するという方法もあります。つまり、協調融資を利用したい旨を日本公庫および民間金融機関の両方に、ほぼ同時に打診するのです。

例えば、まずは日本公庫に協調融資の相談・打診をしておいて、すぐに取引先の民間金融機関に「希望する資金調達額が少々大きいので、日本公庫との協調融資を検討しています。すでに日本公庫には相談していて取り組んでくれそうです」とアピールすれば、スムーズに進捗する場合もあります。この逆のパターン(民間金融機関→日本公庫)もありえます。

また、金融機関の担当者が訪問してきた時などに「日本公庫との協調融資を検討したいのですが、可能性はありますか?もし可能性があるのなら日本公庫の担当者に自分からすぐにでも相談、打診しますが……」と投げかけて反応を探ってみてもよいでしょう。

現在、日本公庫は、全国の金融機関の9割と「協調融資スキーム」を構築していますが、念のため取引先の民間金融機関に協調融資の取り組み具合など確認してみてください。特に日本公庫との協調融資商品が創設されているかについても確認しておきましょう。中には金融機関担当者自身に協調融資の認識が弱い場合もあります。そういう場合は金融機関を変えるのも一案ですが、まずは積極的にその金融機関に協調融資を働きかけてみてください。

事業計画・損益計画をしっかり立てて協調融資にチャレンジしよう!

以上、日本公庫の協調融資の実績と現状、中小企業が協調融資を打診する方法について解説しました。

当然のことですが、いくら日本公庫が協調融資に力を入れているからといって、簡単に融資が実行されるわけではありません。やはり、事業計画や損益計画などをしっかりと作成してください。2つの金融機関から融資を受けるわけですから、様々な面倒も予測されます。顧問税理士や認定支援機関、専門家などの力を借りて、両金融機関の調整役としてコーディネートしてもらったり、事業計画などのアドバイスをもらうことも得策だと思われます。

資金調達額が大きい場合、1つの金融機関だけに頼るのではなく、状況に応じて「協調融資」という選択肢もあるということを覚えておいてください。

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

資金調達ナビ

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。