- 顧客獲得・売上アップ

【教えて!吉田先生】スモールビジネス事業者が「プロパー融資」を獲得する方法とは?

2022.02.25

プロパー融資とは、民間金融機関が信用保証協会などを利用せず、事業者に「直接」融資をすることを言います。主に、信用力の高い中小・大企業向けなどに行われる融資だと言えるでしょう。では、果たしてスモールビジネス事業者などがプロパー融資を受けることはできるのでしょうか?

今回はスモールビジネス事業者が、プロパー融資を獲得する方法について財務・資金調達コンサルタントの吉田 学先生に伺いました。

<その他の融資関連記事は【こちら】から>

目次

融資にはどのような種類がある?

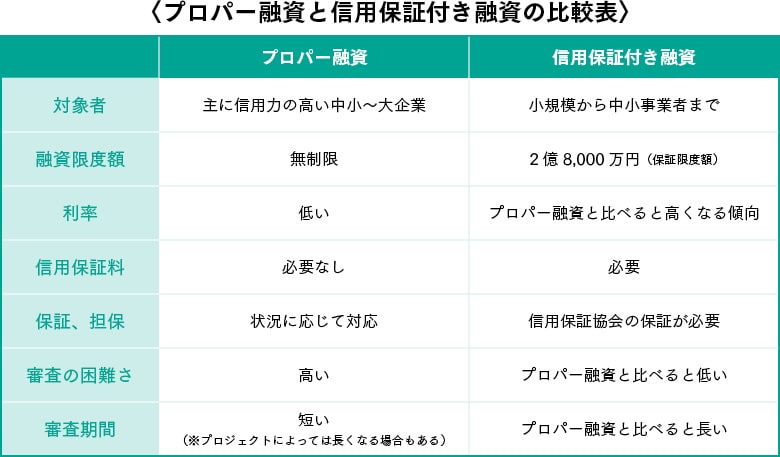

事業者が銀行などの民間金融機関から融資を受ける場合、主に2つの方法があります。「信用保証付き融資」と「プロパー融資」です。

信用保証付き融資は信用保証協会の債務保証がありますので、事業者が何かしらの事情により返済できなくなったら、信用保証協会が事業者の代わりに金融機関に弁済してくれます。これを「代位弁済」と言います。信用保証付き融資は、金融機関にとっては低リスクの融資なのです。

参考:信用保証協会の基礎知識「スモールビジネス事業者が利用する際の注意点」

それに対してプロパー融資は、信用保証協会などを利用せずに事業者に直接融資をします。となると返済できなくなった場合、金融機関は自力で回収する必要があります。そういう意味では、金融機関にとって高リスクの融資とも言えるでしょう。

以下に、プロパー融資と信用保証付き融資を比較してみましたので、確認してください。

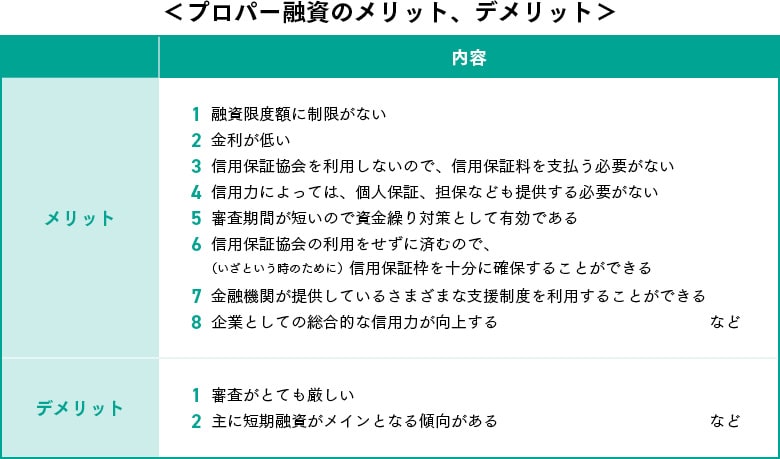

プロパー融資のメリット・デメリット

下記にプロパー融資のメリット・デメリットを一覧にしてみました。

メリット6(信用保証協会の利用をせずに済むので、信用保証枠を十分に確保することができる)については、万が一企業に不測の事態が発生して多額の資金が必要となった場合、普段からプロパー融資を利用することができていれば、信用保証の普通枠やセーフティネット枠などをフルに活用することができるとも考えられます。

また、メリット7(金融機関が提供しているさまざまな支援制度を利用することができる)については、プロパー融資を受けることができるようになると、当座貸越(一定枠での自由な借入・返済)や社債発行などが活用しやすくなる可能性が増します。また、莫大な資金が必要な場合は、他の金融機関との協調融資なども積極的に支援してくれる可能性も高くなるでしょう。これらの手法は、原則として信用力の高い企業でないと利用することはできません。

スモールビジネス事業者がプロパー融資を受けるのは難しい?

スモールビジネス事業者がプロパー融資を受けるのは難しいですが、可能性はゼロではありませんし、可能性をより高める方法はあります。

まず大前提として、そもそもスモールビジネス事業者などが、都市銀行や大手地方銀行などからプロパー融資を受けることは非常に困難であることを知っておきましょう。日ごろから都市銀行や大手地方銀行ではなく、地元の信用金庫や信用組合などをメインバンクとしてお付き合いしておくと、いざ地元の信用金庫や信用組合などからプロパー融資を受けたいとなった時に取引実績がプラスに作用することも考えられます。

ただし、創業して直ぐにプロパー融資を受けることは非常に困難です。プロパー融資を受けられるようになるまで3~5年、長い場合は10年かかるかもしれませんが、その間、金融機関とコミュニケーションを図り信用と実績を積み上げる必要があります。

そのような「信用」という土台作りができて、初めてスモールビジネス事業者でもプロパー融資を受けることができるようになるのです。

プロパー融資を受けるためには、具体的にはどうすればよい?

スモールビジネス事業者の方には、以下のような取り組みをおすすめします。信用力は短期間ではなかなか向上しませんので、コツコツと積み上げる必要があります。

〈対応策〉

- 売上高・利益を向上させる

- 取引先金融機関との積極的なコミュニケーション、情報提供を惜しまない

- 返済実績を積み上げる

- 損益計算書ばかりでなく、貸借対照表を意識する

- 専門家のアドバイスを受ける

信用力の向上には、何といっても1(売上高・利益を向上させる)が大きく影響します。安定して業績を伸ばしている事業者でなければ、プロパー融資を受けることはできません。必要以上の節税などをすると利益が減る可能性もありますから、その辺りは十分に注意してください。

2(取引先金融機関との積極的なコミュニケーション、情報提供を惜しまない)については、信用力向上のためには当然のことと考えましょう。例えば、決算報告や経営計画の報告などの情報提供も定期的に実施することをおすすめします。

3(返済実績を積み上げる)については、信用保証付き融資を確実に返済して実績作りをするのは当然のことですが、日本政策金融公庫からの借入があれば、その返済実績も信用力の向上に影響します。また、ビジネスローンやオンラインレンディングなどを実施していれば、小口で利用し、実績作りをするのも効果があるかもしれません。

4(損益計算書ばかりでなく、貸借対照表を意識する)については、損益計画書にばかり目がいってしまい、過度の節税などを実施すると利益が減少し、貸借対照表の現預金や自己資本が減少するリスクがあるというものです。場合によっては、貸借対照表が悪化するケースもあります。そういう事業者へのプロパー融資は難しくなります。

5(専門家のアドバイスを受ける)についてですが、1~4までのことを事業者1人で検討、対応するのはとても困難だと思います。よって、できれば顧問税理士や専門家などからのアドバイスを受けることをお勧めします。

プロパー融資が利用できるようになったら、信用保証協会は利用しないほうがよい?

信用保証協会の利用は、継続してください。「信用保証協会への信用力」も、維持する必要があるためです。稀に「保証付き融資はゼロにして、いざというときのために枠を確保しておきたい」という事業者の方がいますが、いざというときのために、速やかに保証審査ができるように、日頃からの信用保証協会の利用も継続するようにしてください。

信用保証付き融資は金融機関にとっては低リスクの融資手法です。金融機関にとっては有難い制度であることを、意識しておいてください。

プロパー融資と保証付き融資のバランスは、なかなか難しいかもしれません。その点については、顧問税理士や専門家に相談しながら調整するようにしてください。

【関連記事】

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。