- 事業成長・経営力アップ

小宮一慶が教える、貸借対照表で会社の安全性を分析しよう

2021.03.19

今回は「貸借対照表」を用いた、会社の安全性の見方を勉強していきます。貸借対照表は、会社の安全性や安定性の分析に使う財務諸表です。貸借対照表の1つ1つの用語の意味と見方を理解すれば、会社の中長期的、あるいは短期的な安全性について知ることができるようになります。

前回の記事「小宮一慶が教える、経営者はまず決算書の「読み方」を覚えよう」もぜひご覧ください。

目次

貸借対照表は左(資産)、右(負債と純資産)に分かれる

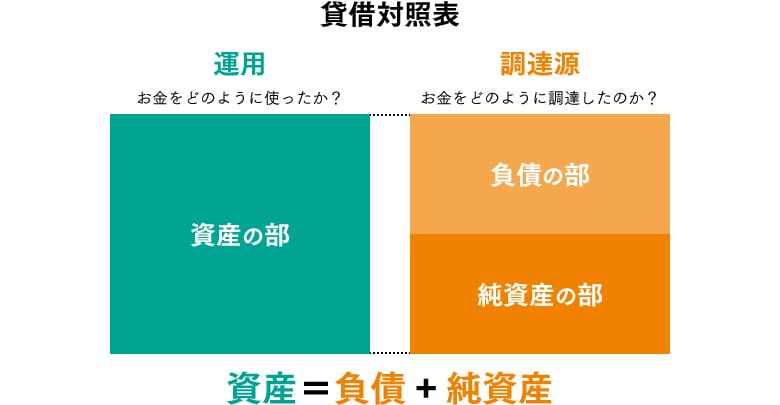

貸借対照表は原則、左右に分かれています。左側が「資産の部」で、右側が「負債の部」と「純資産の部」です。

資産は会社の財産を表しています。その財産を「現金及び預金」「建物及び構築物」や「土地」のような勘定科目にして、原則、取得したときの価格で記載するのが資産の部です。会社はこの資産を使って(それに費用を加えて)、売上高や利益を出しています。

資産は「現預金」や「売掛金」のように現金に近いもの、「棚卸資産」のようにすぐに使う予定のものを「流動資産」といい、土地や機械、株などの投資有価証券のように長期にわたって使う、あるいは保有する予定のものを「固定資産」といいます。これが貸借対照表の左側です。

一方、資産を賄うには資金が必要ですが、その資金の出所を表すのが貸借対照表の右側です。「負債」と「純資産」とに分けて表記します。負債と純資産で資産を賄うので、左右の合計は必ず一致します。貸借対照表が「バランスシート」と呼ばれるゆえんです。(図参照)

最も重要なのは「負債」と「純資産」の違いを知ること

次に会社を経営するうえで、最も重要なことを説明します。それは負債と純資産の違いを知ることです。資産を賄うお金のうち、将来のいずれかの時点で返済の義務があるのが「負債」です。一方、「純資産」は資本金、資本余剰金、利益余剰金、また自己株式などで構成され、会社を解散でもしない限り返済の義務はありません。

なぜここが最も重要かというと、会社は負債が返済できなくなることで倒産するからです。純資産が返済できなくなることで倒産することはありません。

ある一定以上に負債を増やすと倒産リスクが高まります。

逆に言えば資産を賄うお金のうち、負債の割合を一定以下に抑える(純資産の割合を一定以上に保つ)ことが大切なのです。これが「自己資本比率」です。

「自己資本比率」と「流動比率」で会社の安全性を見る

- 自己資本比率で中長期的な会社の安定性を見る

「自己資本比率」は資産を賄うお金のうち、返済する義務のない純資産が占める割合をいい、会社の中長期的な安定性を表す重要な指標の1つです。

自己資本比率=純資産÷総資本×100

(純資産の一部を除いたものを「自己資本」と定義して「自己資本÷資産」で計算する場合もありますが、たいていの場合は大きな差が出ることはありません)

業種や資金繰りの状況によって異なりますが、設備などの固定資産を多く必要とする業種では20%以上、棚卸資産などの流動資産が多い業種で15%以上が安全性の目安です。10%以下なら金融業以外は過小資本となり注意が必要です。

(先ほど「自己資本比率は会社の中長期的な安定性を表す」と説明しましたが、短期的な安全性については、後述する指標と組み合わせて見るようにします)

ここで「純資産」の説明をしましょう。「純資産」は「株主資本」「その他評価換算差額金」「新株引受権」「非支配株主持分」に分かれますが、何よりも「株主資本」が重要です。

株主資本は「資本金」「資本剰余金」「利益剰余金」に分かれ、資本金と資本剰余金は主に株主が払い込んだお金を指し、株主から見れば「元手」です。利益剰余金は利益の蓄積です。損益計算書の「純利益」から配当などを差し引いた残りが利益剰余金として蓄積されています。資本金や資本剰余金が元手なら、利益剰余金はその元手を使って生み出した「果実」です。原則として利益剰余金の範囲内で会社は配当します。

赤字が続くと利益剰余金が底をつき、場合によってはマイナスになることもあります。そして、利益剰余金のマイナスが大きくなり、純資産全体がマイナスとなれば「債務超過」になります。

注意したいのは利益剰余金は利益の蓄積であって、資金の蓄積ではないということです。利益は、もともとはお金であったかもしれませんが、それを土地や設備などの投資に使う場合も少なくありません。現預金やすぐに売れる有価証券などで持っているとは限らないのです。

- 流動比率で短期的な安全性を見る

先ほど「会社は負債が返済できなくなることで倒産する」と書きましたが、正確には「流動負債が返済できなることで倒産する」のです。負債は将来のある時点で必ず返済義務のある資金ですが、流動負債は「1年以内に」返済義務のある負債です。1年を超えると「固定負債」となります。

流動負債には、買ったけれども資金を支払っていない「買掛金」や「支払手形」、1年以内に返済する必要のある「短期借入金」、支払い義務のある「未払い金」、後に商品やサービスの提供義務のある「前受収益」などもあります。

その流動負債の返済が不能となると、即座に倒産の可能性が高まります。一番怖いのは、支払手形や短期借入金です。「現預金」や「売掛金」などの流動資産が流動負債よりも多ければ、当面は資金繰りに困らないのではないかと考えることができます。

この流動資産を流動負債で割った比率を「流動比率」といい、会社の短期的な安全性を見るうえで大切な指標です。

流動比率=流動資産÷流動負債

一般的には、120%程度あれば当座の資金繰りには困らないと言われています。ただし、各社の資金繰り状況や業種によって大きな違いがあることに注意が必要です。

第一優先で注意深く見るべきは、「手元流動性」

ここまで、自己資本比率や流動比率などの会社の安全性を知るための指標を説明してきましたが、「資金繰りがしんどい」という経営者が私のところに相談にやってきたら、まず見るのは「手元流動性」です。

「手元流動性」とは、現預金やすぐに売れる有価証券などの資産に、銀行などからすぐに借り入れ可能な枠を足したものを月商で割ったものです。

手元流動性=(現預金+すぐに売れる資産+すぐに借りることのできる与信枠)÷月商

月商は年の売上高を12で割って求めます。つまり、すぐに使えるお金が月商の何か月分あるかを知らなければなりません。

資金がボトム(最低)になるときでも、手元流動性を1か月分は確保しておくことが重要です。予定していた資金が入らないときも、手元流動性が1か月分あれば通常はなんとかなります。

ただし、現在の新型コロナウイルス感染症などで先が見えない状況では、手元流動性はさらに多く持っておきたいものです。私は今、「このような状況が1年ほど続くという前提で資金計画を作り、手元流動性が足りなければ早めに調達しておくほうがいい」と経営者たちに話しています。

この手元流動性は、安全性の指標を見る際に第一優先されるものです。会社はお金がなくなれば立ち行かなくなります。景気が急速に悪化する場合は特にそう。ですから、私は顧問先などの会社をチェックする際には必ず手元流動性を重視します。

もし、手元流動性が先の基準値を切ることがあれば、借金してでも増やす必要があります。そうでなければ会社をつぶしてしまうからです。その際には、流動比率や自己資本比率などを無視してでも、手元流動性を増やすことが最優先となります。

もし、基準値以上の手元流動性が確保できているのなら、「流動比率」→「自己資本比率」の順番で会社の安全性を確認します。あくまでも短期的な安全性を確保するために、この順番になるのです。

見てきたように、貸借対照表の見方は決して難しいものではありません。数字に強くなって、会社の健全経営につなげていきましょう。

【関連記事】

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の著者

小宮 一慶(こみや かずよし)

経営コンサルタント。株式会社小宮コンサルタンツ代表取締役会長CEO。十数社の非常勤取締役や監査役、顧問も務める。1981年京都大学法学部卒業。東京銀行に入行。1984年から2年間、米国ダートマス大学タック経営大学院に留学。MBA取得。帰国後、同行で経営戦略情報システムやM&Aに携わったのち、岡本アソシエイツ取締役に転じ、国際コンサルティングにあたる。この間、UNTAC(国連カンボジア暫定統治機構)選挙監視員として、総選挙を監視。93年には日本福祉サービス(現セントケア)企画部長として在宅介護の問題に取り組む。95年に小宮コンサルタンツを設立し、現在に至る。企業規模、業種を問わず、幅広く経営コンサルティング活動を行う一方、年百回以上の講演を行う。新聞・雑誌、テレビ等の執筆・出演も数多くこなす。経営、会計・財務、経済、金融、仕事術から人生論まで、多岐に渡るテーマの著作を発表。その著書140冊を数え、累計発行部数は360万部を超える。

資金調達ナビ

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。