- 事業成長・経営力アップ

小宮一慶が教える、経営者はまず決算書の「読み方」を覚えよう

2021.01.25

会社を健全に経営するうえで、経営者が決算書の数字の個々の意味や見方を知っておくことは重要です。一見、決算書は難しく感じるものですが、難しいのは決算書の「作り方」を知ろうとするからで、実際はまず「読み方」が分かれば十分です。本稿では決算書の基本と、その読み方についてご説明していきます。

目次

決算書は「作り方」ではなく「読み方」を勉強しよう

私は16人の経営コンサルタントを擁する会社を経営するかたわら、私自身も5社の社外役員と6社の顧問をしています。そうした会社に的確なアドバイスをするためには、会社の業績(損益計算書)だけでなく、その会社の資産状況や安全性(貸借対照表)を見たり、キャッシュの稼ぎ具合や資金繰りの状況(キャッシュ・フロー計算書)をきちんと把握する必要があります。それには決算書が読めることが前提となります。

経営者はもちろんのこと、これから起業を目指すビジネスパーソンもそうですし、さらには営業先の与信を知っておきたい営業マンや、株式投資などで財産の運用を考えている人も決算書への理解が必要です。

「決算書や会計は難しい」と感じる人は多いものです。しかしそれは、「作り方」を勉強しようとするからです。税理士や会計士、あるいは経理や財務担当になろうとするのなら「作り方」を学ばなければいけませんが、経営者はまず「読み方」が分かれば十分で、これを学ぶのは難しいことではありません。

企業は通常1年で決算を行いますが、半年あるいは四半期の場合もあります。多くの企業では月次の決算も行います。月次決算を行う方が、その時々の会社の状況をより早く知ることができるからです。この決算期間のことを「会計期間」と呼び、最後の日を「期末」「決算日」と言います。

日本の約7割の会社が決算日を3月31日(3月決算)にしています。昨今は海外に子会社を持つ会社や、逆に海外企業の子会社も増えつつあり、それに伴って12月決算の会社が増加傾向にあります。

百貨店やコンビニ、外食などの小売業は2月決算にしているところも少なくありません。小売業は、全国で賞与が支給される6月と12月にバーゲンセールを行い、顧客を取り込みます。6月と12月は贈り物や衣料、食材などの消費が活発になるので、小売業にとっては書き入れ時で繁忙期です。この反動が翌月以降にやってきて売上が落ち込みます。こうした日常業務が落ち着いたときに棚卸しを行い、決算を締めてしまおうという理由からです。

なお、株式を証券取引所に上場している会社については、3か月ごとに決算を公表する「四半期決算」が義務付けられています。東京証券取引所では迅速に情報を開示してもらうために「決算期末日から45日以内に決算発表をする」という、いわゆる「45日ルール」を定めています。

決算書の中心となる「3つの財務諸表」の役割を知ろう

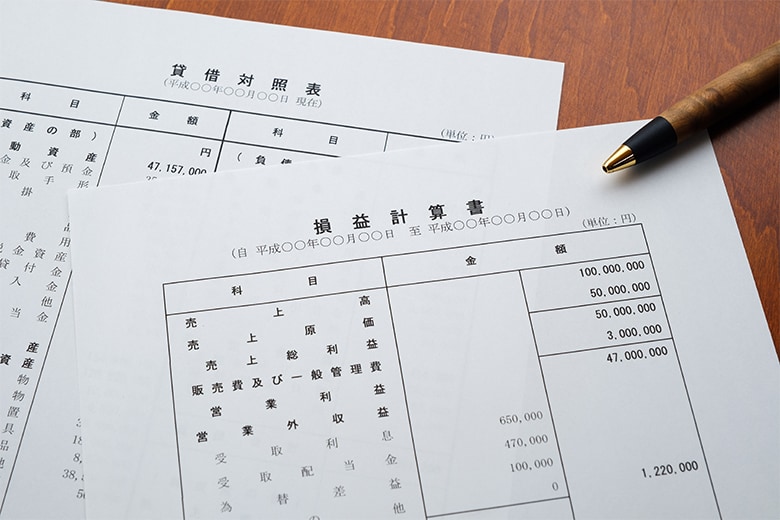

企業が決算期に発表する決算書のことを財務諸表と呼びますが、財務諸表は主に3つあり、貸借対照表、損益計算書、キャッシュ・フロー計算書からなります。

貸借対照表

会社の資産と、それを賄うための資金の調達源である負債と純資産の内容を一覧表にしたものです。会社を経営するために保有する現預金や建物などの資産の状況とともに、資産を調達するためには資金が必要ですが、その資金をどのような形(負債、純資産)で調達しているのかを表しています。貸借対照表からは主に「会社の安全性」を知ることができます。会社が安全かどうかを知ることは企業経営に不可欠です。

損益計算書

会社の収益性を示したものです。四半期ならばその期末までの期間、通年決算なら1年間といった会計期間内に企業がどれだけの売上高があり、また費用を使い、その結果どれだけの儲けを出したか、損失を出したかが費用の種類や利益の種類ごとに詳しく記載されています。いわば期間を定めた「会社の通知表」です。

キャッシュ・フロー計算書

会社の現金の流れを見るための財務諸表です。本業からのキャッシュ・フロー(営業キャッシュ・フロー)や、投資によりどれだけのお金を使い、回収したか(投資キャッシュ・フロー)、さらには財務活動(ファイナンスと株主還元)によって、実際にどれだけのキャッシュが出入りしたか(財務キャッシュ・フロー)を示しています。

これが3つの財務諸表の大まかな役割になります。それぞれの詳細については、改めて別の回で詳しくご説明したいと思います。

財務諸表を作るのは「法律に基づく作成義務」があるから

財務会計とは、会社の成績や資産状況を外部に開示するための会計のことで、そのための資料が決算書です。

決算書が必要な理由は、自社の財務状況を知るためなのはもちろんのこと、大きな目的の1つは外部に開示するためです。

例えば、投資家がA社とB社を見比べるときに2社の決算書を調べます。そのとき、2社の決算書が同じルールで作られていなければ、比較のしようがありません。

このように、財務会計は「同じ規則に基づいている」ことが大原則となります。言い換えると、そのルールを知ることが財務会計の理解につながります。冒頭でも触れましたが、「作り方」のルールを知る必要はありません。このルールを知り、「読み方」を知ることが重要なのです。

この財務会計の規則は、会社法で「会社は、貸借対照表や損益計算書などの財務諸表を作らなければならない」とされており、また会社法の細則で具体的な作り方などが定められています。

私が企業研修などで教えるとき、「なぜ会社は財務諸表を作らなければならないのか」という質問を参加者にすることがあります。答えを聞くと、「株主に開示するため」「銀行に会社の業績を示すため」などと返ってきます。目的は確かにその通りです。しかし、正確な答えは「法律に基づいて作らなければならないから」です。これを最初に理解しておきましょう。「会社」である以上、ルールに従った作成義務があるのです。

会社法上のルールなので、会社法2条に定める会社(株式会社など)でなければ財務諸表を作る必要はありません。例えば、個人経営の商店は会社ではないため、財務諸表を作らなくていいのです(ただし、税務申告用に帳簿を付ける必要はある)。私が経営している小宮コンサルタンツは株式会社なので、財務諸表を作る義務があります。

上場会社か否か、業種によっても決算書の内容は異なる

株式を証券取引所に上場している会社は、さらにルールが厳しくなります。株式を証券取引所に上場している会社は、未上場会社と比べてより詳細な財務諸表の内容を求められます。会社法の他に金融商品取引法の会計ルールの適用を受けるためです。

例えば、未上場会社では開示義務のないキャッシュ・フロー計算書も、上場会社では開示しなければなりません。また、上場会社は株式や債券などの「時価」がある一部の金融資産について、決算の時点で価値を再評価しなければなりません(「時価会計」)。

これ以外にも工場や機械、子会社などが想定よりも利益やキャッシュ・フローを生まない場合、貸借対照表上の価値を減らさなければならないという「減損会計」と呼ばれるルールや、将来支払う企業年金や退職金を時価に評価し直して費用化する「退職給付会計」なども、金融商品取引法の規定により上場会社には適用されます。

このように上場会社と未上場会社では、財務諸表の開示の細かさが異なります。上場会社は不特定多数の株主がいるため、株主たちから見て会社の内容をより細かく掲示することで、公正に判断できる内容としています。

なお一部の業種は、開示の方法や形式が異なります。例えば、電力会社の財務諸表は他の業種とは形式が違います。通常、貸借対照表の「資産の部」は流動資産が上、固定資産が下に表示されますが、電力会社の場合は固定資産が上、流動資産が下に表示されます。

理由はシンプルで電力会社にとって発電設備などの固定資産は、商品などの流動資産よりも事業を行ううえで、重要度が高いからです。また電力会社の場合には、「核燃料」など他の業種にはない勘定科目も存在します。

一定のルールに基づいて作られる決算書を読み解くことは、経営者にとって経営に役立つだけでなく、その意味が分かるとおもしろいものです。皆さんも決算書の読み方の基礎をマスターして、経営に活かしましょう。

【関連記事】

この記事の著者

小宮 一慶(こみや かずよし)

経営コンサルタント。株式会社小宮コンサルタンツ代表取締役会長CEO。十数社の非常勤取締役や監査役、顧問も務める。1981年京都大学法学部卒業。東京銀行に入行。1984年から2年間、米国ダートマス大学タック経営大学院に留学。MBA取得。帰国後、同行で経営戦略情報システムやM&Aに携わったのち、岡本アソシエイツ取締役に転じ、国際コンサルティングにあたる。この間、UNTAC(国連カンボジア暫定統治機構)選挙監視員として、総選挙を監視。93年には日本福祉サービス(現セントケア)企画部長として在宅介護の問題に取り組む。95年に小宮コンサルタンツを設立し、現在に至る。企業規模、業種を問わず、幅広く経営コンサルティング活動を行う一方、年百回以上の講演を行う。新聞・雑誌、テレビ等の執筆・出演も数多くこなす。経営、会計・財務、経済、金融、仕事術から人生論まで、多岐に渡るテーマの著作を発表。その著書140冊を数え、累計発行部数は360万部を超える。

「弥生会計 オンライン」ご利用ガイド

「やよいの青色申告 オンライン」でおトクに確定申告!

資金調達ナビ

弥報Onlineでは「読者の声」を募集しています!

弥報Online編集部では、皆さまにより役立つ情報をお届けしたいという想いから「読者の声」を募集しております。

「こんな記事が読みたい!」「もっと役立つ情報がほしい!」など、ご意見・ご感想をお聞かせください。

皆さまからのご意見・ご感想は今後、弥報Onlineの改善や記事作りの参考にさせていただきますので、ご協力をよろしくお願いいたします。

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。