- 顧客獲得・売上アップ

銀行員は決算書を約10分で診断する?銀行員がチェックしているポイントを解説【教えて吉田先生!】

2023.02.14

銀行員は、スピーディーに決算書を見て「融資が可能か」について簡易的な判断をします。その時間は短くて5分、長くても15分ほどのものでしょう。

もちろん、最終判断は支店や本店にて審査をすることになりますが、彼らはいったいどのように決算書を見ているのでしょうか?銀行員がどこをチェックしているのかを知ることは経営者側にとっても有益なことです。

今回は、銀行員の決算書(PL、BS)の見方について、財務・資金調達コンサルタントの吉田 学先生に伺いました。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

執筆者:吉田 学(財務・資金調達コンサルタント)

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

吉田学ブログ「融資・資金調達支援を武器にして法人顧問を獲得しよう!」

目次

銀行員は短時間でどのように決算書を見ているのですか?

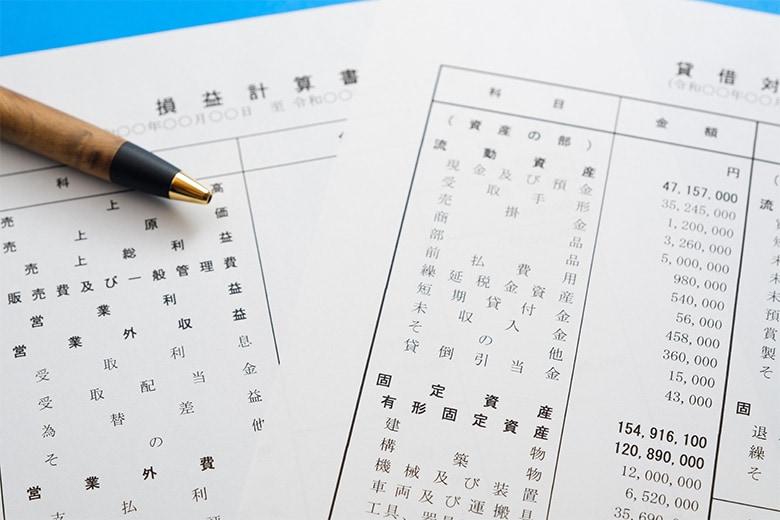

まず、銀行員は決算書の別表(別表一~十六)にて税金の状況や株主、減価償却について把握します。だれの会社なのかという基本的な情報から、損益に影響する減価償却についても目を通します。

次に、貸借対照表から財政状態、損益計算書から期間損益、販管費および一般管理費から経費の使われ方、株主資本等変動計算書から純資産の変動状況などを把握し、そこから気になった勘定科目の内訳書を見ていきます。

場合によっては、法人事業概況説明書で月次の売上の推移などにも目を通す場合もあります。また、基本的には銀行員は当期分だけではなく2~3期分を比較しながら見ていきます。

基本的にはこのような流れで見る箇所に強弱をつけて、簡易的に決算書を見ていくのが一般的でしょう。

決算書の見方は、金融機関や担当者によって大きく異なります。「どの金融機関でも全国の銀行員がまったく同じ順番や共通の認識で見ている、判断している」という絶対的なセオリーがあるわけではありません。しかし、共通している見方・視点もありますので、その共通点を知るとよいでしょう。

「銀行員は貸借対照表を重視する」と言いますが、どのように見ているのでしょうか?

銀行員は「貸した資金がどのような資産になっているのか?」という視点で賃借対照表をチェックしています。

貸借対照表には「どのように資金を調達して、どのように運用しているのか?」について書かれています。前期などと比較して異常な数値の資産勘定科目があれば、銀行員は何かしら疑います。勘定科目でいうと、売掛金、在庫、仮払金、貸付金、投資有価証券などに注目し、見ていくと考えてください。

売掛金は内訳書を見れば取引先状況がわかります。また在庫が売上高の推移に比例せずに異常に増減をしていたり、多額な仮払金や貸付金が計上されていたり、投資有価証券が異常に増えていたりと、いわゆる雑資産勘定科目の数があまりにも多く、さらに増減が激しいところがないかを見ています。もし増減が激しい場合、金融機関は「貸した資金が、本当に事業に活かされているのだろうか?事業とは別のところに、資金を流用しているのではないだろうか?」と想像するのは当然のことです。

新規融資などの場合は、銀行員が抱いた疑問点などに対してヒアリングをし、事業計画書・その他資料などから納得できる回答を得られなければ、積極的に融資を検討するのは難しいでしょう。

しかし、疑問点が解消できれば「金融機関としてどういうお手伝い(融資)ができるだろうか?」と検討してもらえることになります。

銀行員は、損益計算書をどの程度重要視するのですか?

銀行員は、3期分くらいの損益計算書を並べれば、直近の売上高・利益の推移を把握することが可能です。そこから黒字か?赤字か?という点もチェックしますから、損益計算書は重視されるものと考えておきましょう。さらに、法人事業概況説明書で月次の売上の推移などを確認するケースもあります。

また販管費総額に異常な増減があれば、どの勘定科目が増減しているのか、という点も確認します。減価償却費が正しく処理されているかもしっかりとチェックしています。さらに、営業外費用から支払い利息の状況も、損益計算書から把握可能です。売上債権売却損などが計上されていれば「ファクタリングを利用しているのだろう」などと想像がつきます。

特別損失が計上されていれば、状況について確認することもあるでしょう。

損益計算書の売上高の推移と貸借対照表の数値のバランスも、確認するポイントとなっているでしょう。売上高が伸びていれば、原則として売掛金、在庫、買掛金なども増えるはずです。これらのバランスが取れていないと、粉飾を疑われるケースもあります。

自己資本比率や流動比率などの財務分析も、銀行員はその場でしているのでしょうか?

財務分析は重要な定量審査の要因の一つですが、算出はその場ですぐというより、支店に戻ってから行います。財務分析は支店でコンピュータなどに入力、算出して、融資審査の重要情報として判断されるのが一般的です。

自己資本比率や流動比率などについては、暗算でおよその数値を算出できます。ただ、10~15分で決算書を見て簡易的にスピーディーに当該企業を把握する場合は、細かい財務分析などはしません。

よく自己資本比率が30%、流動比率が200%以上あると優良企業であるとされています。それは銀行員が詳細な財務数値を算出して財務分析をしているというより、資金の調達と運用の状況を見て「どういう財務状況の会社なのか?」「いったいどういうお手伝いができるのか?」を判断しているのです。

融資を受けるために経営者が気を付けることは何ですか?

経営者として注意することは「真っ当な資金の運用をすること」です。

銀行員は短時間で決算書を見て判断する必要がある場合、資金の調達と運用の状況を把握するために、資産勘定科目の増減などに着目して、大まかな現況を判断しています。

大前提として「売上・利益をしっかりと出す」ことが重要になりますが、「金融機関から借りた資金を資金使途以外に流用しない」「個人のお金と会社の資金を明確に分けて扱う」なども重要です。そして何より「顧問税理士などからの指導の下、正しい資金の運用、経理事務を行う」ように注意してください。

事業者として当然のことばかりですが、小規模・中小事業者の場合は、事業資金と個人のお金などが一体化してしまったり、日ごろの経理などをおろそかにしている傾向が見られます。

ぜひ、顧問税理士との密なコミュニケーションを大切にしてください。経営計画の進捗状況などについても相談にも乗っていただき、正しい資金運用、経理処理などを行うことをおすすめいたします。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む