- 顧客獲得・売上アップ

小さなお店でもできる!顧客を呼び込む「キャッシュレス化」

2018.11.08

最近は、街を歩いていても現金を支払う機会が減り、キャッシュレス化が進んできています。電車やバスに乗れば、支払いはSuicaやPasmo、ICOCAといった交通系ICカードで決済。駅の売店や自動販売機も同様で、タクシーもキャッシュレスで乗れます。飲食店やスーパー、コンビニでも、クレジットカードを始めとしたキャッシュレス決済が行えるため、現金を持たなくても過ごせる時代になってきています。

実はキャッシュレス決済は、大手企業やチェーン店のみが導入できるシステムではなく、小さなお店でも比較的簡単に導入できます。ここでは、時代の潮流に乗り遅れないための、キャッシュレス決済の導入方法について紹介します。

目次

キャッシュレス決済の今後の普及予測とメリット

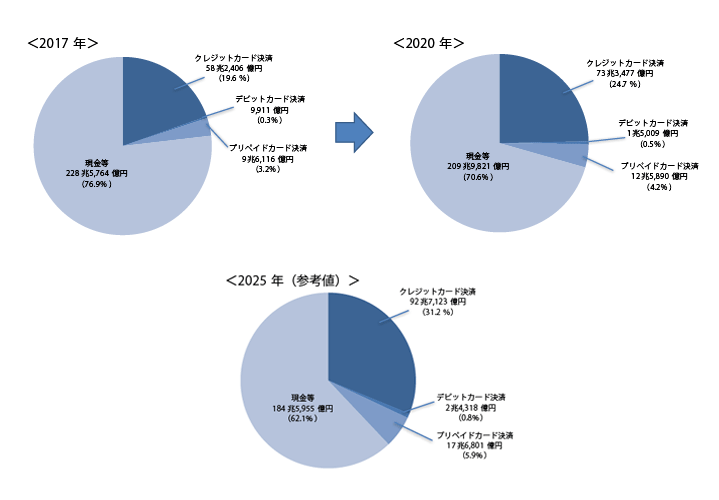

まずは今後のキャッシュレス市場の予測を見てみましょう。「電子決済総覧2017-2018」によると、キャッシュレス決済(電子決済)の比率は、2017年で全体の23.1%。2020年には29.4%、2025年には37.9%と右肩上がりの伸びを予測しています。市場規模も2020年には約87.1兆円と予想しており、政府もキャッシュレス決済比率の向上に力を入れています。このような成長は、スマートフォンが一般化され、「おサイフケータイ」などがキャッシュレス決済に対応していることも一因でしょう。

キャッシュレス決済には、いくつかのメリットがあります。まず、お客さまの立場だと現金を持たなくて済むことです。財布に現金がない場合、近くのATMを探して引き出さなければなりません。キャッシュレス決済なら銀行から直接引き落としがされるためそのような手間が必要なくなります。また、支払い時に硬貨を数えたり、計算をしたりする必要がなく、支払いの時間短縮にもつながります。さらにカードで支払うとポイントが貯まる場合が多く、キャッシュレスで支払えば支払うほどお得に感じます。

店舗側のメリットとしては、「お釣り専用の硬貨を用意する手間が減る」「スタッフの釣り銭の支払いミスがなくなる」「レジ締めの作業がラクになる」などのメリットのほかに、現金の扱いが減れば「持ち逃げ」などのリスクにも備えることができます。スタッフが少ない店舗の場合、レジ作業の時間短縮が望めるので、その分ほかの作業に割り当てられ、業務効率の向上が図れます。さらに、「ポイントが付く」というメリットもあるため、客層も広がり客単価も上がる可能性があります。売上も現金と照合する必要もなくデータ化され、入金は早ければ翌日に完了するので、経理処理するときの煩わしい作業も低減されます。

キャッシュレス決済を導入することで、お客さまにとっても店舗側にとってもWin-Winの関係を作れるのです。

いま利用されているキャッシュレス決済の種類

キャッシュレス決済には大きく分けて3つの種類があります。

1.クレジットカード

一番歴史のあるキャッシュレス決済方法です。国内市場で最も利用されており、市場規模は2017年で約58.2兆円にのぼります。以前は直筆のサインを書いたり、決済するのに時間がかかったりすることもありましたが、現在はサインなし決済を契約している店舗の場合、少額に限りサインなしで決済が可能となりました。また読み取り端末の発達により、暗証番号を入力することですぐに決済できるようになっています。少額から高額まで取引できるので、まず導入すべきサービスといえます。VISAやJCB、MasterCard、American Experssなど主要カード会社が扱えるとベターです。

2.デビットカード

主に金融機関が発行する、預金口座から直接引き落とされる決済用カードです。クレジットカードは毎月一括支払いが基本ですが、デビットカードの場合は預金口座からその都度直接引き落とされるので、お客さまとしては、どのくらい利用したか把握しやすいメリットがあります。市場的にはさほど大きくありませんが、VISAやJCB、MasrerCardといったクレジットカードと提携しているため、基本的には各クレジットカードサービスを扱っていれば利用できます。

3.プリペイドカード

カードにチャージし、チャージした分だけ支払える電子マネーです。端末にタッチするだけで決済できるためとても手軽で、特に少額で取引する際に利用されています。Suicaを始めとした交通系ICカードやnanaco、WAON、楽天Edyといった大手小売店のICカード、ドコモ系のiD、KDDI系のau WALLET、スマートフォン系のGoogle PayやApple Payなど、多種多彩な種類があります。

これらは、ドコモのおサイフケータイなどスマートフォン用のアプリが用意されており、カードではなくスマートフォンをタッチして支払うこともできます。店舗などで現金によるチャージもできますが、アプリを使ってクレジットカードでチャージすることも可能なため、現金の持ち歩きも不要です。最高2万円までの小額決済がメインの店舗なら導入を検討するといいでしょう。

このように、さまざまな形態、決済方法、サービスがあるため、いざ店舗に導入したいと思っても、どこのサービスを導入すべきなのか迷ってしまいます。昔なら、各カード会社と直接契約して審査を通過する必要がありましたが、いまはさまざまなサービスをまとめて提供してくれる決済代行サービスがあります。そのため、導入の手間や初期費用をかなり抑えることができ、小さなお店でも簡単に始められるようになっています。

キャッシュレス決済の導入は決済代行サービスを利用しよう

キャッシュレス決済を導入するには、さまざまな決済サービスがまとめて利用できる決済代行サービスを利用するのが、一番簡単でしょう。決済代行サービスには3つのメリットがあります。

1つ目はカード会社との契約をお願いできること。複数の決済サービスを導入しようとしたら、それぞれのカード会社などと個別に契約しなければなりません。それを代行サービスの会社がすべてまとめて申請してくれますので、面倒な手続きが必要ありません。審査を通過するのも大変なので代行サービスにお願いした方がスムーズに進められるでしょう。

2つ目は一括で決済できることです。複数のサービスを利用するとそれぞれ決済方法が異なったり、締め日や入金日が異なるため、経理作業が面倒になります。代行サービスならサービスごとの手数料が引かれた金額が、まとめて入金されますので経理作業もスムーズに行えます。

3つ目は、すべての決済サービスが一元化されているので、店舗で利用する端末が1つにまとまっているケースが多く、使い方も覚えやすいため社員やアルバイトへの教育も簡単に済むことです。

このように、小さなお店にとっては、さまざまな決済サービスを一気に導入できるチャンスなので、代行サービスを利用しない手はありません。

決済代行サービスを選ぶにあたり、まず考えたいのが「自分のお店のお客が、どういった決済サービスを必要としているのか」ということ。来店する客層や今後獲得したいお客さまを見越した選択が重要です。例えば、学生が多く来店するところでクレジットカード決済だけ用意しても、利用者は伸びません。プリペイドカード決済ならスマホでもできるので、学生でも利用できます。逆に、40代以上や海外のお客さまの来店が多ければ、クレジットカードのみでも問題ないでしょう。なかでも中国人観光客が多いなら、中国で一番使われているUnionPayを扱っているサービスを選択するべきでしょう。

注意点として、決済代行サービスには、法人しか受け付けないところもあることです。個人事業主の方は、個人事業主でも対応しているサービスを探しましょう。また各種決済には、手数料がかかります。だいたい決済額の3.24~3.74%ほどになるので、それを念頭において契約しましょう。それから、決済サービスには店舗決済(端末決済)とネット決済の2つがあるので、店舗決済のサービスが充実しているところを選ぶのが吉です。

以下に店舗でできる決済代行サービスをいくつか紹介しましょう。

交通系やApplePayにも対応し弥生と連携可能:Airペイ

クレジット主要6社のほか、交通系ICカードやApplePay、iDなどと幅広く対応しているのがAirペイの特徴です。利用するには専用のカードリーダー(無償キャンペーン中)とiPadかiPhoneにアプリを入れるだけ。月額固定費や振込手数料はかからず、銀行によって月に3~6回の振り込みが可能です。レジアプリ「Airレジ」との連携も可能で、Airレジのデータは弥生製品へ仕訳データとして簡単に取り込むことも可能です(詳しくはこちらの記事をご参照ください)。小さなお店にぴったりなサービスといえます。

アプリによるポイント決済にも対応:楽天ペイ

クレジットカードだけでなく、各種プリペイドカード、スマートフォンだけで決済できる楽天ペイに対応した決済代行サービスです。店舗に設置するカードリーダーは1台ですべてのタイプに対応しており、条件次第でカードリーダー購入費も必要なくなるため、初期導入は実質0円なのが特徴です。さらに、楽天ペイのアプリ決済で楽天ポイントを貯めたり、ポイントの利用ができます。決済手数料は発生しますが、ポイントによる支払いは楽天ペイが負担します。楽天ペイのページで店舗紹介もできるので、集約にも一役買うシステムになっています。

UnionPayにも対応したクレジットカード決済:ソフトバンク PaymentService 端末決済サービス

主要6社のクレジットカードだけでなく、中国で利用されているUnionPayにも対応しているのが特徴。カードリーダーはスマートフォンと連動していて、アプリを導入するだけですぐ利用できるようになります。レシートプリンターによるレシート発行も可能で、分割やリボ払いにも対応しています。カードリーダーの導入費用はかかりますが、初期費用や月額費用は必要なく、決済手数料だけで運用できます。個人事業主でも申し込み可能です。

最短翌日に入金される:Square

主要6社のクレジットカード決済に対応した決済代行サービス。スマートフォンやタブレットのイヤホンジャックにカードリーダーをセットして、アプリを導入するだけで取引できます。三井住友銀行とみずほ銀行は翌営業日、その他の金融機関は毎週金曜日に決済手数料を引いた金額が入金(振込手数料も発生せず)されるので、特に指定口座を開設しなくとも運用できます。カードリーダーも4,980円と安く、決済手数料だけで月額費用不要、個人事業主でも利用できます。

基本的に、どの決済代行サービスも、申し込み後カード会社の審査が通過すれば利用可能になります。最短で当日審査通過するところもありますが、カードリーダーを購入する必要があるので、最低でも申し込みから運用開始まで2〜3日はかかるでしょう。あとは、スマートフォンにアプリを導入してすぐに利用開始できます。

お客さまは、キャッシュレス決済をすることで、たとえ1%でもポイントが貯まるため、とてもお得に感じます。さらに貯まったポイントで支払いも可能になれば、そのお店に足を運ぶ機会がグッと増えるはずです。支払い代行サービスを活用してキャッシュレス決済可能な店舗にすれば、幅広いお客さまの来店を促し、売上アップが期待できる上、経理作業の負担も軽減するという一石二鳥にも三鳥にもなります。店舗に合った決済サービスの導入をぜひ検討しましょう。

この記事の著者

飯島 範久(いいじま のりひさ)

フリーの編集・ライター。1992年にアスキー(現KADOKAWA)へ入社し『DOS/V ISSUE』や『インターネットアスキー』『週刊アスキー』などの編集に携わる。2015年に23年務めた会社を辞めフリーとして活動開始。PCやスマホはもちろん、ガジェット好きで各種媒体に執筆している。