- 事業成長・経営力アップ

コロナ資金繰り支援が期間延長!「挑戦する中小企業応援パッケージ」とは【教えて吉田先生!】

2024.03.07

著者:弥報編集部

著者:吉田 学

コロナ禍は落ち着いてきたものの、現在でも資金繰りに困っている企業は少なくありません。そのため、経済産業省・金融庁より今後の資金繰りや経営改善等の支援策に関する「挑戦する中小企業応援パッケージ」が公表されました。「コロナ資金繰り支援策」については、2023年9月に終了予定だった制度が延長されています。

経営状況を改善するためにも、政府の支援策を十分に活用しましょう。各施策について財務・資金調達コンサルタントの吉田 学先生が解説いたします。

※本記事は2023年12月時点の情報を基に作成しております。法令などの最新情報については、政府・各省庁などから出ている文書をご確認ください。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

目次

「挑戦する中小企業応援パッケージ」とは何ですか?

コロナ禍が収束を迎え、業績が回復している企業も多い一方、依然として資金繰りに苦しんでいる事業者も少なくありません。対策として、さまざまな資金繰り支援策をまとめたのが「挑戦する中小企業応援パッケージ」です。

これまでに複数の資金繰り支援策などが実施されてきましたが、一部の制度が2023年9月にて終了する予定でした。しかし、まだまだ業績不振から脱却できていない小規模・中小事業者が多く、この度、引き続き支援策などが延長されることになりました。また、アフター&ウィズコロナ支援の一環として、経営改善・再生に関する支援も強化されることになりました。

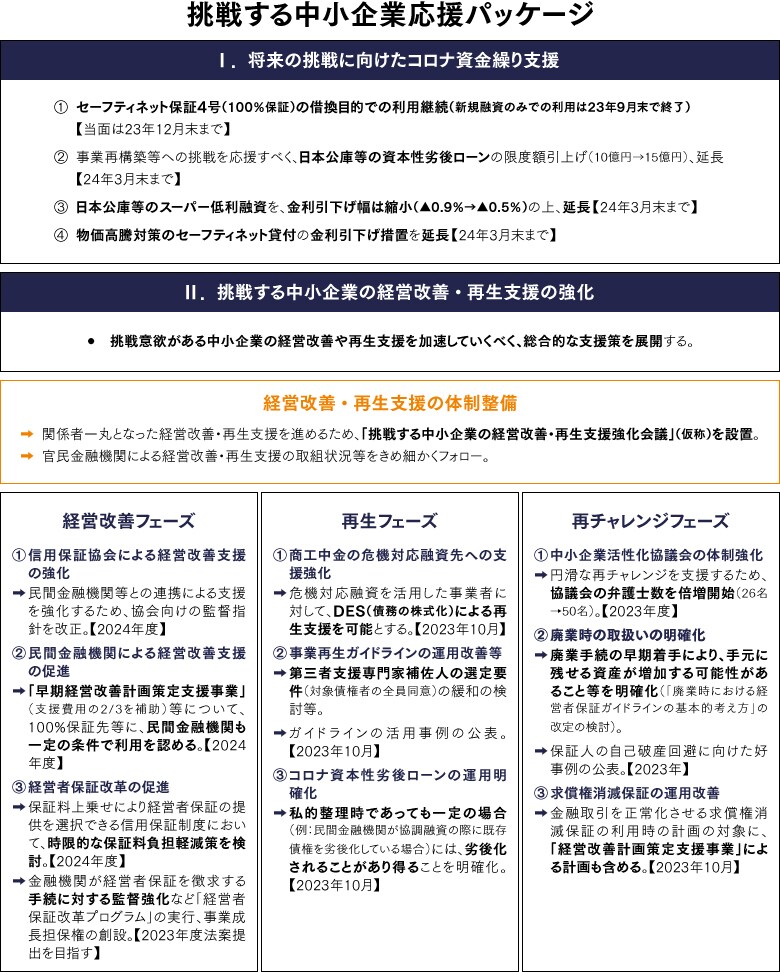

本パッケージは「将来の挑戦に向けたコロナ資金繰り支援」および「挑戦する中小企業の経営改善・再生支援の強化」に分かれています。

〈全体像〉

「コロナ資金繰り支援」について具体的に教えてください。

小規模・中小事業者にとっては、この「コロナ資金繰り支援策」がとても重要になりますので、こちらに重点を置いて解説いたします。主に、以下の4つの支援策が延長されることになりました。

- セーフティネット保証4号(100%保証)の借換目的での利用継続(新規融資のみでの利用は23年9月末で終了)【当面は23年12月末まで】

- 事業再構築などへの挑戦を応援すべく、日本公庫などの資本性劣後ローンの限度額引上げ(10億円→15億円)、延長【24年3月末まで】

- 日本公庫などのスーパー低利融資を、金利引下げ幅は縮小(▲0.9%→▲0.5%)の上、延長【24年3月末まで】

- 物価高騰対策のセーフティネット貸付の金利引下げ措置を延長【24年3月末まで】

上記のうち、3が小規模・中小事業者にとっては最も重要な施策です。

スーパー低利融資とは、日本公庫での「新型コロナウイルス感染症特別貸付」(コロナ貸付)のことです。この低金利での融資が【2024年3月】まで延長されることになりました。本制度において、コロナ貸付や既往融資の借換が可能となっていますので、この延長はとてもありがたい施策です。

2については、小規模・中小事業者の方は利用機会の少ない制度ですので「資本性劣後ローンという制度がある」ということだけでも知っておいてください。4は要件が該当する事業者の方は検討してみてください。要件は、原油価格上昇など原材料・エネルギーコスト増の影響、またはウクライナ情勢の変化の影響を受けており、かつ最近における売上高総利益率または売上高営業利益率が前期に対して、5%以上減少している事業者になります。

〈参考〉

民間ゼロゼロ融資等の返済負担軽減のための保証制度(コロナ借換保証)を開始します。|中小企業庁

新型コロナウイルス感染症対策挑戦支援資本強化特別貸付(新型コロナ対策資本性劣後ローン)|日本政策金融公庫

新型コロナウイルス感染症特別貸付|日本政策金融公庫

経営環境変化対応資金(セーフティネット貸付)|日本政策金融公庫

「経営改善・再生支援の強化」について具体的に教えてください。

経営改善・再生支援の強化についての支援策は多岐に渡りますが、主に以下のような支援策や拡充などが実施されます。

- 「挑戦する中小企業の経営改善・再生支援強化会議」(仮称)を設置

- 「早期経営改善計画策定支援事業」などの拡充

- 商工組合中央金庫による危機対応融資のDES(債務の株式化)による再生支援

- 再チャレンジ支援の強化

- 経営者保証改革の促進

など

挑戦意欲のある事業者への経営改善や再生支援の強化のために「挑戦する中小企業の経営改善・再生支援強化会議」(仮称)が設置されることになりました(詳細は未定)。

また、信用保証協会と民間金融機関との連携による経営改善支援を強化するため、「早期経営改善計画策定支援事業」などが拡充されます(民間金融機関の活用など)。詳細については、以下の通りです。

(参考)

民間金融機関による「早期経営改善計画策定支援」の取扱開始について|中小企業庁

また商工組合中央金庫による、危機対応融資のDES(債務の株式化)を活用した再生支援を可能とするなど再生支援の強化に取り組みます。これについてはある程度の規模の事業者が対象になります。そのほかにも再チャレンジ支援の強化、経営者保証改革の促進など、さまざまな支援策が強化される予定です。

支援策を利用する際、だれに(どこに)相談をすればよいのですか?

それぞれの支援策に指定の窓口が用意されていますので、直接相談することもできますが、できればその前に顧問税理士に相談してみてください。「コロナ資金繰り支援」については、一部の税理士などは日本政策金融公庫などと懇意にしている方もいます。その場合は、顧問税理士を通して相談することも可能なケースもあります。

「経営改善・再生支援」については、少々わかりにくいと思われますので、まずは顧問税理士に相談してみてください。また、「再生フェーズ」や「再チャレンジフェーズ」の方は、資金調達や事業再生などの専門家に相談することをおすすめします。

なお、「コロナ資金繰り支援」に関しては、申請手続きをすればだれでも確実に利用できるというものではありません。あくまでも金融機関などが事業計画や再生計画などに基づいて“審査”して判断します。政府、行政からも本パッケージに基づく強い支援要請が発せられていますが、あくまでも要請であって強制ではありません。金融機関側の判断しだいです。よって、顧問税理士などからアドバイスを受けながら、説得力のある事業計画を作成して申請するようにしてください。

〈参考〉

挑戦する中小企業応援パッケージを策定しました|経済産業省

「挑戦する中小企業応援パッケージ」を踏まえた事業者支援の徹底について|金融庁

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

資金調達ナビ

「弥生会計 オンライン」ご利用ガイド

「やよいの青色申告 オンライン」でおトクに確定申告!

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。