- 顧客獲得・売上アップ

【教えて吉田先生!】運転資金が足りない場合の最適な資金調達方法

2022.06.09

新型コロナウイルス感染症に関連した支援金、給付金、協力金などで売上減少が補填される事業者もいれば、それらの支援対象にならずに、売上減少に苦しんでいる事業者もいます。

コロナ禍において何とか回復の兆しはあるものの、慢性的に運転資金が足りず、資金繰りに苦慮している事業者はどうすればよいのでしょうか。今回は、このような状況に置かれている事業者の資金調達方法、資金繰り対策などについて解説します。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

執筆者:吉田 学(財務・資金調達コンサルタント)

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

吉田学ブログ「融資・資金調達支援を武器にして法人顧問を獲得しよう!」

目次

現在の借入状況を確認するためには、なにから始めたらいいですか?

まず「もう借入できないのか」「あとどれくらい借入可能なのか」を確認しましょう。以下、難しい財務理論ではなく、シンプルな確認方法を説明します。

〈確認方法〉

- 現在の借入残高は月商の何か月分か?(借入金月商倍率)

- 現在の「当期利益+減価償却費」額だと、借入金の返済を何年で終えることができるのか?(債務償還年数)

例えば年商1.2億円(月商1千万円)、借入金3千万円、当期利益率5%の企業があったとします。1は「3か月分」になります。2は当期利益が600万円ですので(便宜上、減価償却費を考慮せずに)算出すると「5年」になります。

1の借入金月商倍率は、一般的に借入限度額は月商の3か月が標準で6か月を超えると危険水域と判断する考え方があります。2の債務償還年数は、10年~15年を超えると危険水域であるという判断をする考え方があります。つまり、売上高から判断すると標準的な残高ではありますが、利益額からすると、もう少し借りることができるかもしれません。まだ借入余力がありそうです。しかし、これらはあくまでも一般論、原則論であり、あらゆる金融機関が一律で同様の見方をしているわけではないと理解してください。

コロナ禍において、多くの企業が借りすぎの状況に陥っているかもしれませんが、このような視点で自社の状況を確認してみてください。

また、資金繰り表を作成して今後の資金の流れを予測しましょう。具体的に、必要な資金などを明確にすることができます。加えて、金融機関に運転資金の借入をする際に資金繰り計画表を提出すると、説得力も高くなります。作成するのが困難な場合は、顧問税理士などに相談してみてください。

1行取引はデメリットもあると聞きましたが、どうすればいいのでしょうか。

小規模・中小事業者の中には、1行取引の方もいると思われます。1行取引のデメリットとしては「他の金融機関と融資条件の比較をすることができない。競争原理が働かない」という点が挙げられるでしょう。複数行取引にすることによって他行の情報を入手でき、交渉先も増え、その結果、有利な条件を引き出すことができるケースもあります。

「思うように借入ができない」と感じている事業者の中には、金融機関とのコミュニケーション、情報提供などが密接に行われていないケースも多々あります。また、業績が安定していて、思うように借入ができている時は積極的に金融機関に情報提供をしているのに、そうでない状況になると情報提供をしなくなる事業者もいるようです。

すべて情報提供すればよいというものではありませんが「業績が思わしくない」「思うように借入ができない」という時こそ、金融機関との積極的なコミュニケーション、そして情報提供を心掛けてください。金融機関としても、情報がなければ判断のしようがないのです。

借換(かりかえ)を利用して、毎月の返済額を減らすことはできるのでしょうか?。

追加融資を受け、毎月の返済額が増加して資金繰りが悪化する状況に陥っている事業者も、少なくありません。融資を受けると一時的には資金繰りは安定しますが、既往債務の返済と併せて借入金の返済額が増加します。このような場合は、借換(おまとめ、一本化など)を検討してください。

借換で、毎月の返済額を減らすことができます。信用保証付き融資の場合、借換保証制度もありますので、状況によっては利用してもよいと思われます。借換を行う場合には、できれば顧問税理士や専門家に相談しながら検討しましょう。

(参考)

借換とは?|資金調達ナビ

また、新型コロナウイルス関連の融資においては「据置期間(利子の支払いのみの期間)の延長」も可能です。政府から金融機関に対して「据置期間の延長」の強い要請が繰り返しされています。据置期間が終了する前に、取引先の金融機関に相談してください。

政府系金融機関との上手な付き合い方を教えてください。

コロナ禍において融資を受ける場合、まずは政府系金融機関を徹底的に活用することが重要です。主に以下の3点を意識してください。

- 日本政策金融公庫ばかりでなく、商工組合中央金庫を利用しているか?

- コロナ貸付の追加の申請はしたか?

- 資本性ローンの利用は検討したか?

1について、日本政策金融公庫の「新型コロナウイルス感染症特別貸付」を利用している事業者が多いでしょう。しかし、商工組合中央金庫の「危機対応融資」を利用している方は、少ないと思われます。「当社のような小規模・中小事業者などを相手にしてくれるのか?」「既に日本公庫を利用しているのに、商工中金から借りることができるのか?」と足踏みをする方も多いと思いますが、コロナ禍は稀にみる非常事態です。常識に縛られずに行動してください。実際コロナ禍において商工中金は、通常なら取引しないと思われる事業者に対応しているケースもあります。

2については、既にコロナ貸付を利用している事業者でも、繰り返し利用できる可能性があります。ハードルは高いのですが、試してみる価値はあると考えてください。実際に2回、3回と利用できている事業者もいます。

3は、「新型コロナウイルス感染症対策挑戦支援資本強化特別貸付(新型コロナ対策資本性劣後ローン)」を指しています。要件を確認すると、ハードルがかなり高いと感じられるかもしれませんが、開始された頃と比べると要件は緩和されています。是非、融資を受けられる可能性がないか、前向きに探ってみてください。

(参考)

新型コロナウイルス感染症対策挑戦支援資本強化特別貸付(新型コロナ対策資本性劣後ローン)|日本政策金融公庫

信用保証制度(伴走支援型特別保証制度)や自治体制度融資を受けられるか可能性を探る具体的な方法を教えてください。

日本政策金融公庫の実質無利子・無担保である「新型コロナウイルス感染症特別貸付」は、現時点においても継続しています(2022年4月時点)。同様の民間金融機関が窓口となって実施した融資制度は、2021年3月に受付が終了していますが、その後継制度として、2021年4月より「伴走支援型特別保証制度」が実施されていることを、ご存じでしょうか。

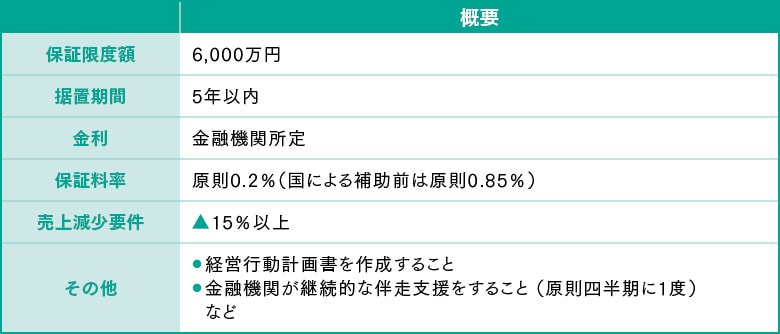

「伴走支援型特別保証制度」とは、一定の要件(売上減少▲15%以上など)を満たした中小企業者などが、金融機関による継続的な伴走支援を受けることなどを条件に、信用保証料を大幅に引き下げる保証制度です。

〈伴走支援型特別保証制度〉

出典: 中小企業に対する金融機関の伴走支援や早期の事業再生を後押しするための信用保証制度を開始します|中小企業庁

本保証制度は実質無利子・無担保ではありませんが、民間金融機関が窓口となって実施しているコロナ禍対応の信用保証制度です。利用していない事業者の方は、取引先の金融機関に相談されることをお勧めします。

また、都道府県などの各自治体が実施しているコロナ禍対応の制度融資もあります。これらの制度については、各自治体や地元の信用保証協会のホームページなどから探してみてください。

プロパー融資は利用可能でしょうか?

小規模・中小事業者においては、政府系金融機関や信用保証制度などの公的融資制度などを徹底的に利用することを念頭においてほしいのですが、同時にプロパー融資を利用できる可能性も探ってください。

コロナ禍で業績が悪化している事業者は、プロパー融資を受けるのは困難かもしれませんが、業績が回復されている事業者の場合、融資を受けることができるかもしれません。ハードルは高いものとなりますが、利用できる可能性を探る姿勢を忘れないようにしましょう。

なお一部の民間金融機関においては、独自のオンラインレンディングなどを実施しているところもあります。また、ビジネスローンや事業者向けカードローンなどを実施している金融機関もありますから、こういった制度も利用できるのであれば選択肢の一つとして検討しましょう。

活用できる補助金、助成金、給付金、支援金、協力金を教えてください。

コロナ禍対応として多くの補助金、助成金、給付金、支援金、協力金などが実施されていますが、それぞれ要件などがあり、それに合致しないと申請ができません。特に大幅な売上高減少が要件となっている制度においては、その基準に達する減少でなければ対象にならないのです。また、緊急事態宣言やまん延防止等重点措置などの際に、飲食店などに支給される協力金などについては、その店舗規模によっては全く売上補填できていない事業者もいることでしょう。

給付金、支援金、協力金などは、国だけでなく都道府県の各自治体などによっては独自に実施しているケースもあります。ぜひ、地元自治体のホームページなどで調べてみてください。

補助金・助成金では特に「事業再構築補助金」が注目を受けていますが、それ以外にも多くの補助・助成金があります。最低でも、以下の補助金・助成金の利用ができるかどうか、確認してみてください。

〈お勧めの補助金制度〉

| 窓口ホームページ | |

|---|---|

| 事業再構築補助金 | 事業再構築補助金 事務局 |

| ものづくり補助金 持続化補助金 IT導入補助金 事業承継・引継ぎ補助金 | 中小企業生産性革命推進事業 |

| 厚生労働省系の助成金 | 事業主の方のための雇用関係助成金 |

なお、この他にも多くの補助金、助成金などがあります。下記の検索サイトなどを利用しながら調べてください。

(参考)

その他の資金調達方法も、教えてください。

政府系金融機関や民間金融機関などから融資を受けることが困難な場合は、いわゆるノンバンクからの資金調達も選択肢の一つです。積極的に推奨することができませんが、コロナ禍においては、あらゆる選択肢を否定せずに資金調達の可能性を探る姿勢が大切です。

ノンバンクを利用する場合は、決して借りすぎないように、できれば短期にて決算前に返済できるのが理想です。現在、ノンバンク融資は幅広く、オンラインレンディング/AI融資などを実施している金融会社もあります。

また融資ではありませんが、ファクタリング(債権買取)などを実施している金融会社も多いです。ファクタリングなどは一部、悪質な金融会社もあるようですので十分に注意してください。

その他にも中小企業基盤整備機構が運営している「小規模企業共済」「経営セーフティ共済」、民間保険会社の「契約者貸付」などには貸付制度があります。自社が貸付制度を利用できるかどうか、確認しておきましょう。

どうしても資金繰りが安定しない場合は、どうすればいいのでしょうか。

「あらゆる融資の可能性を探って、利用できる補助金などは全て申請した。それでもやはり資金繰りが安定せずに、このままでは資金ショートしてしまう」という場合は、返済条件の変更(リスケジュール)を検討してください。

例えば毎月50万円の返済が、ゼロになったとしましょう。そうすると1年間で、50万円×12か月=600万円の返済をせずに済みます。つまり、600万円の資金調達をしたのと同じ効果を得ることができる、という見方もできます。リスケジュールをすれば、資金繰りがとても楽になります。

なおリスケジュールをする場合は、安易に判断せずに、必ず顧問税理士や専門家に相談してください。

(参考記事)

【教えて!吉田先生】コロナ融資を返済できなくなった!どうすればいい?|弥報Online

政府から官民の金融機関への要請や、中小企業活性化パッケージの情報はどこから収集すればいいですか?

金融庁のホームページなどから要請文書などを確認することができます。コロナ禍以降、金融庁や経済産業省などから、官民の金融機関向けに中小事業者への強い金融支援要請が繰り返し行われています。こういう情報を知っているだけで銀行交渉力がアップします。ぜひ、ご確認ください。

(参考)

新型コロナウイルス感染症関連情報:大臣談話・金融機関への要請等|金融庁

また、2022年3月4日に「中小企業活性化パッケージ」が公表されました。これは、コロナ資金繰り支援の継続や増大する債務に苦しむ中小企業の収益力改善・事業再生・再チャレンジを促す総合的な支援パッケージです。今後、政府などは、本パッケージに基づき、中小企業の活性化に向けた施策を展開していくことになります。

利用できる支援制度があれば、必要に応じて利用してください。相談窓口や、顧問税理士・専門家に相談してもよいでしょう。

(相談窓口)

中小企業活性化協議会及び中小企業活性化全国本部が発足します|経済産業省

中小企業施策を徹底的に調べる方法を教えてください。

これまでに一通りの資金調達、資金繰り対策に関する対応策や施策について解説をしてきましたが、この他にも多くの施策などが実施されています。それでは、そういった施策や制度をどうやって調べればよいのでしょうか。実は、これは最も難しいかもしれません。

事業者の皆さまが、全ての資金調達の情報源に目を光らせることは不可能です。既出の補助金検索サイトなども利用して下さい。また、小規模・中小事業者の皆様は、中小企業庁のホームページを定期的に確認してみてください。

(参考)

中小企業庁

中小企業庁のトップページには「新型コロナウイルス感染症対策」「新着情報」があります。そこを定期的に確認すればタイムリーな情報を得ることができます。

また、中小企業庁のトップページからリンクもされていますが、経済産業省のホームページに「新型コロナウイルスに関連した感染症対策総合情報」があります。

特に「新型コロナウイルス感染症関連」ページから「新型コロナウイルス感染症で影響を受ける事業者の皆様へ」というパンフレットをダウンロードすることができます。コロナ禍対策の施策が一覧されています。

(参考)

新型コロナウイルス感染症で影響を受ける事業者の皆様へ|経済産業省

〈その他の資金調達の記事は【こちら】から〉