- 事業成長・経営力アップ

小宮一慶が教える、管理会計で数字を正確に読む方法~原価計算、ABC~

2021.11.16

会社の決算書作成や経理処理の際には「財務会計」により会計を行います。「財務会計」は決まった規則で財務諸表を作ることを言いますが、これには限界があり、この限界を克服する手法が「管理会計」です。管理会計を活用することで、会社のパフォーマンスを知ることができ、経営管理に役立ちます。今回はコストを正確に把握する「直接原価計算」と「ABC(Activity Based Costing:活動原価計算)」について詳しく説明していきます。

目次

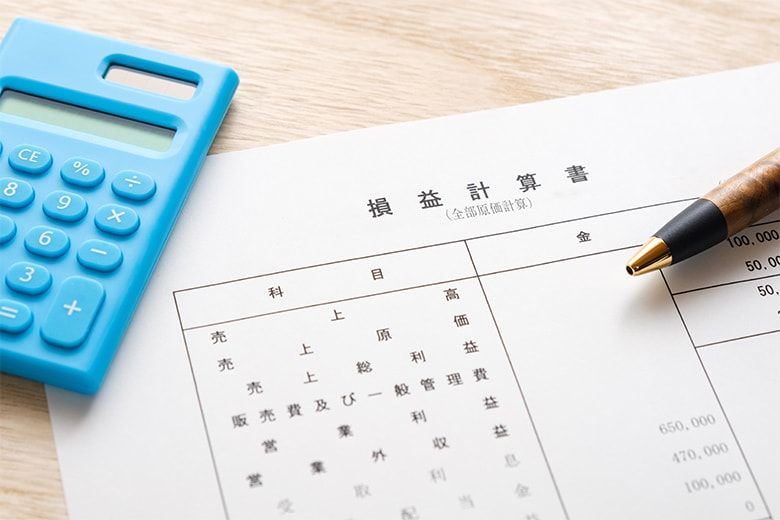

売上原価を計算する財務会計(全部原価計算)の限界

一般に損益計算書で売上原価を計算する場合「売り上げた(製品にかかった)分だけを費用として計上する」のが原則です。これが「全部原価計算」という方法で、財務会計の原則となっています。

一方、これは財務会計の限界も表しています。全部原価計算を採用すると、大量に原材料を仕入れても大量に製品を作っても、売れなければ費用化しません。

そして、たくさん仕入れるほど製品1個当たりの仕入れ値が安価になりやすいこと。また固定費を製品の個数で割ると、大量に生産するほど1個当たりの固定費が安くなります。

つまり、全部原価計算では「売れようが売れまいが、大量に仕入れて大量に作った方が、在庫は膨れても表面的な利益が出やすくなる」のです。

もちろん不良在庫が積み上がるようであれば、後で費用として計上しなければなりませんが、次期に売れる可能性があり、売れたときに費用とすればよいため今期の費用としなくても粉飾決算には当たりません。売れなければ費用化しなくてよいこと、これが財務会計(全部原価計算)の限界です。

期間内のすべての固定費を費用化する「直接原価計算」

「売れなくても、大量に仕入れて大量に作る方が表面的な利益が出やすい」という問題を解決するのが、「直接原価計算」です。直接原価計算は、一定の期間内にかかった固定費をすべて費用として計上します。

- 全部原価計算……(変動費+固定費)のうち売れた分を計上

- 直接原価計算……売れた分の変動費+すべての期中の固定費を計上

例題を元に考えてみましょう。ここに売値1万円の製品があるとします。変動費は1個当たり1,000円、固定費は年間5,000万円かかります。

まず、年間1万個を生産して販売している場合を計算してみます。

全部原価計算では変動費が1,000円、固定費は5,000万円÷1万個=5,000円ですから、1個当たりの費用は6,000円となります。1万個の需要があるとすると売上高は1億円、費用は6,000万円(6,000円×1万個)、利益は1億円から6,000万円を引いた4,000万円となります。

| 全部原価計算(生産数1万個、販売数1万個) 利益=1億円(売上)−6,000万円(費用)=4,000万円 |

直接原価計算でも結果は同じです。まず売上高の1億円から、変動費の1,000万円(1,000円×1万個)を差し引いて限界利益を計算すると9,000万円となります。そこから固定費の全額の5,000万円を引くと、利益は4,000万円となります。

| 直接原価計算(生産数1万個、販売数1万個) 利益=1億円(売上)−1,000万円(変動費)-5,000万円(固定費)=4,000万円 |

次に、1年間で10万個の製品を作った場合はどうでしょう。10万個作ったとしても、販売数は1万個ですので、売上高はどちらの原価計算を使っても1年間で1億円です。しかしこの場合、10万個作ると9万個の在庫が残ります。この場合の利益を、全部原価計算と直接原価計算で求めてみます。

全部原価計算の方は、1個当たりの固定費を計算すると、5,000万円÷10万個=500円になります。先ほどの10分の1です。そして1個当たりにかかる費用は、変動費1,000円+固定費500円=1,500円で、全体の費用は1,500円×1万個で1,500万円となります。これを先ほどの計算式に代入すると次のようになります。

| 全部原価計算(生産数10万個、販売数1万個) 利益=1億円(売上)−1,500万円(費用)=8,500万円 |

このように、多く作る方が利益は出ます。

続いて直接原価計算では、売上高から変動費と一定期間のすべての固定費を差し引きます。固定費は年間5,000万円。変動費は1,000円×1万個=1,000万円ですから、利益は次のようになります。

| 直接原価計算(生産数10万個、販売数1万個) 利益=1億円(売上)−1,000万円(変動費)-5,000万円(固定費)=4,000万円 |

全部原価計算で計算すると8,500万円の利益が出たことになりますが、直接原価計算では1万個作ったときと同じ4,000万円になります。在庫がある場合、計算方法の違いでこれだけの差が出てきます。

これはどちらが正しくて、どちらが間違っているということではありません。あくまでも考え方の違いです。財務会計では売れた分だけ費用を計上するという考え方が原則ですから、積み上がった在庫分の費用は考慮されません。ここを見落とさないためにも、直接原価計算について知っておくことは大切です。

直接原価計算が財務会計で採用されない理由

ではなぜ、財務会計で直接原価計算が採用されないのでしょうか。不良在庫分も計算できるのなら、全部原価計算よりも直接原価計算の方が正確に収益性を見ることができるはずです。

理由はとてもシンプルです。直接原価計算は、売上高から一定期間の変動費とすべての固定費を引くため、製品1個当たりの変動費は計算できても、1個当たりの固定費がわからないからです。1個当たりの費用が計算できなければ「値決め」ができません。同じ理由で、製品在庫の値段も計算できないので、貸借対照表にある棚卸資産の額もわからなくなるという問題が生じます。

一定期間内の損益状況を正確に調べる場合は直接原価計算が適しているのに、財務会計で採用されない理由はここにあります。

繰り返しになりますが、財務会計は「売れたときをベースに考える。売れないものは費用化しない」ことが原則です。この財務会計の限界を理解しておきましょう。

コストを正確に把握するために有効な手法「ABC」

財務会計の限界を克服するためには、管理会計の導入が望ましいと言えますが、管理会計で難しいのは部門別あるいは商品ごとなどの経費が、どれくらいかかるかを計算することです。会社や事業の採算を正確に調べようと思ったら、まずは各事業の経費をしっかりと把握しなければなりません。

製品を作るのにかかった原材料費などを「直接費」、製品の製造に付随する広告費や営業費などを「間接費」と呼びますが、計算が難しいのは後者の「間接費」です。間接費は会社全体の費用として把握されるため、何らかの基準で配賦しなければなりません。

伝統的な管理会計では、多種多様な間接費全てについて直接作業時間を基準として配賦するため、どんぶり勘定と言われてきました。

ここで使える有力な手法が「ABC(Activity Based Costing:活動基準原価計算)」です。

その計算方法について説明します。

「ABC」による具体的な計算方法

ABCを使えば今までどんぶり勘定だった間接費を、より正確に算出することができます。例えば、ある製品の売上と仕入れを見ると粗利が見えるものの、発送コストや営業コストなどの間接費が多くかかっていて実際の利益は少なかった、ということがあり得えます。

そこでABCを使って、間接費をひとまとまりの作業としての「活動」ごとに細かく分けて計算し、製品・商品ごとに配賦していきます。手順は次のとおりです。

| 1.経費が発生する1つの作業を「活動」として決める 経費が発生するひとまとまりの作業を「活動」として定めます。例えば、製品の検査、発送、伝票処理などをひとまとまりの活動と決めます。 2.それぞれの「活動」にかかる間接費を計算し、各「活動」に割り当てる 次に、各活動にかかる間接費を計算します。例えば、発送作業なら、梱包材の金額、梱包する人の労務費などをすべて計算して、発送作業という活動全体にいくらかかっているかを計算します。 3.それぞれの「活動」の経費配分基準(コストドライバー)を決める 「コストドライバー」とは、各活動にかかる間接費をどのような基準で配分するかを決める単位です。例えば発送作業であれば、発送する荷物の個数、伝票処理であれば伝票の枚数などがコストドライバーになります。 4.「コストドライバー」1単位当たりの「配賦単価」を決める 活動ごとに割り振られた間接費を一定期間のコストドライバー数で割り、1単位当たりのコストである「配賦単価」を決めます。仮に伝票処理であれば、かかる費用を伝票枚数で割り、伝票1枚当たりの間接費を計算します。 5.配賦単価×製品1個当たりに必要な「コストドライバー」の数=間接費として計算する |

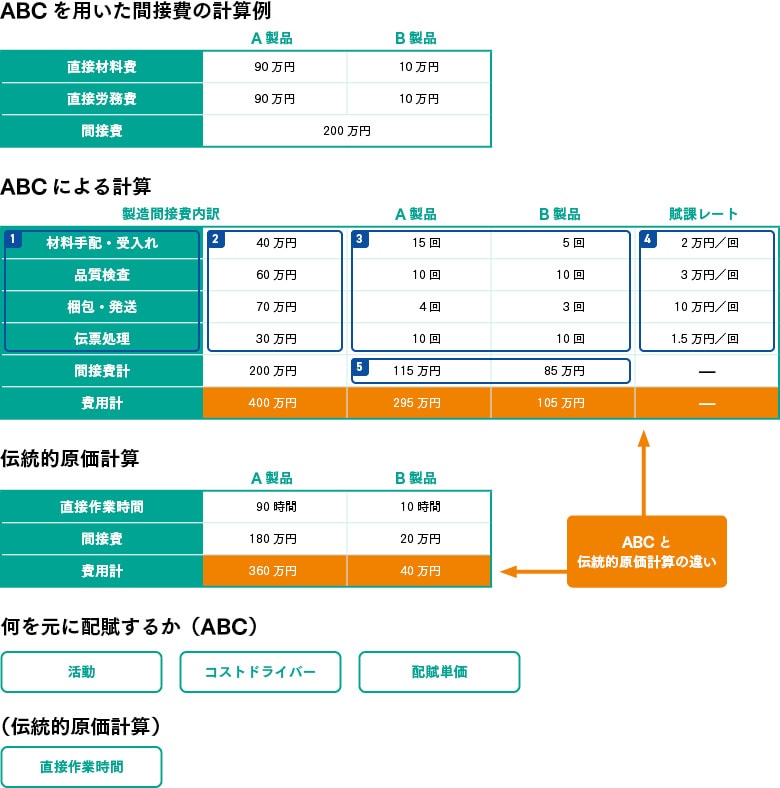

では数字入りの図版を見ながら、A製品とB製品を作るときの間接費を、ABCを使って計算してみましょう。

(1)費用が発生するひとまとまりの作業「活動」を、「材料手配・受入れ」「品質検査」「梱包・発送」「伝票処理」と決めた。

(2)各活動にかかるコストを調べ、割り当てた。

- 材料手配・受入れ……40万円

- 品質検査……60万円

- 梱包・発送……70万円

- 伝票処理……30万円

(3)コストドライバーを決め、その作業数を計算し、作業1回当たりの間接費はいくらかかるか、という基準で計算。

- 材料手配・受入れ……材料手配・受入れの回数(A15回、B5回、計20回)

- 品質検査……品質検査の回数(A10回、B10回、計20回)

- 梱包・発送……梱包・発送の回数(A4回、B3回、計7回)

- 伝票処理……伝票処理の回数(A10回、B10回、計20回)

(4)「各活動にかかるコスト÷作業数=活動1回当たりにかかるコスト」を計算。

例えば「材料手配・受入れ」のコストドライバーはA製品とB製品を合わせて20回なので、40万円÷20回=2万円/回と計算できる。

- 材料手配・受入れ……40万円÷20回=2万円/回

- 品質検査……60万円÷20回=3万円/回

- 梱包・発送……70万円÷7回=10万円/回

- 伝票処理……30万円÷20回=1.5万円/回

(5)A製品とB製品にかかる間接費を、それぞれ回数を掛けて計算する。

- 材料手配・受入れ……A:2万円/回×15回=30万円、B:2万円/回×5回=10万円

- 品質検査……A:3万円/回×10回=30万円、B:3万円/回×10回=30万円

- 梱包・発送……A:10万円/回×4回=40万円、B:10万円/回×3回=30万円

- 伝票処理……A:1.5万円/回×10回=15万円、B:1.5万円/回×10回=15万円

このようにして間接費を計算するとA製品は115万円、B製品は85万円となります。

「ABC」により間接費を配分すると「伝統的原価計算」のように作業時間だけで間接費を配分する場合と比べて、間接費の額が正確に計算できていることが分かります。

今回は財務会計の原則の限界について、そして「直接原価計算」と「ABC」についてご説明しました。使う管理会計手法ごとに計算して出てくる数字が違うことを、ぜひ覚えておいてください。

【関連記事】

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の著者

小宮 一慶(こみや かずよし)

経営コンサルタント。株式会社小宮コンサルタンツ代表取締役会長CEO。十数社の非常勤取締役や監査役、顧問も務める。1981年京都大学法学部卒業。東京銀行に入行。1984年から2年間、米国ダートマス大学タック経営大学院に留学。MBA取得。帰国後、同行で経営戦略情報システムやM&Aに携わったのち、岡本アソシエイツ取締役に転じ、国際コンサルティングにあたる。この間、UNTAC(国連カンボジア暫定統治機構)選挙監視員として、総選挙を監視。93年には日本福祉サービス(現セントケア)企画部長として在宅介護の問題に取り組む。95年に小宮コンサルタンツを設立し、現在に至る。企業規模、業種を問わず、幅広く経営コンサルティング活動を行う一方、年百回以上の講演を行う。新聞・雑誌、テレビ等の執筆・出演も数多くこなす。経営、会計・財務、経済、金融、仕事術から人生論まで、多岐に渡るテーマの著作を発表。その著書140冊を数え、累計発行部数は360万部を超える。