- 顧客獲得・売上アップ

実質「無利子」となる場合も!特別貸付および特別利子補給制度について【新型コロナウイルス緊急対応策】

2020.03.30

著者:吉田 学

現在(2020年3月時点)、国内外で猛威をふるっている新型コロナウイルス。その影響で小規模・中小企業事業者の経営や資金繰りなどさまざまな問題が浮上しています。2020年2月13日に第1弾となる「新型コロナウイルス感染症に関する緊急対応策」が公表されましたが、それに引き続き政府は3月10日に第2弾の緊急対応策を公表しました。

第2弾においては資金繰り対策などに万全を期すため、日本政策金融公庫などに総額1.6兆円規模の金融措置が講じられています。今回はこの概要について解説します。

目次

第2弾の追加金融措置(資金繰り支援)のポイントは?

まず2020年2月13日から実施されている第1弾の金融措置は主に以下の通りです。

- セーフティネット保証(4号、5号)

- セーフティネット貸付(要件緩和)

- 衛生環境激変対策特別貸付

- 金融機関等への配慮要請(リスケジュールなど)

- 補助金、助成金の要件緩和など

・ものづくり・商業・サービス補助金

・持続化補助金

・IT導入補助金

・雇用調整助成金

こちらの内容については、先日公開しました以下の記事にて詳細をご確認ください。

今回の第2弾においては、さらに追加の金融措置(資金繰り支援)が実施されています。

第2弾で追加されたのは、融資関連として「特別貸付(新型コロナウイルス感染症特別貸付)」および「特別利子補給制度」の創設、そして「マル経融資」の拡充となります。さらに信用保証関連としては「危機関連保証制度」の発動です。

それぞれについて、なるべくポイントを絞って解説していきます。

資金繰り支援の追加策①「特別貸付(新型コロナウイルス感染症特別貸付)」と「特別利子補給制度」

第2弾の目玉施策である「特別貸付(新型コロナウイルス感染症特別貸付)」および「特別利子補給制度」は実質、無利子や無担保で融資を受けることができます。「特別貸付」は、事業者(事業性のあるフリーランスを含む)に対する別枠の融資制度です。信用力や担保に依らず一律の金利として、融資後の3年間まで0.9%の金利引き下げが実施されます。

<新型コロナウイルス感染症特別貸付>

| ご利用いただける方 | 新型コロナウイルス感染症の影響を受け、一時的な業況悪化を来している方であって、次の1または2のいずれかに該当し、かつ中長期的に業況が回復し、発展することが見込まれる方 1. 最近1か月の売上高が前年または前々年の同期と比較して5%以上減少している方 2. 業歴3か月以上1年1か月未満の場合は、最近1か月の売上高が次のいずれかと比較して5%以上減少している方 (1)過去3か月(最近1か月を含みます)の平均売上高 (2)2019年(令和元年)12月の売上高 (3)2019年(令和元年)10月から12月の平均売上高 |

| 資金の使いみち | 新型コロナウイルス感染症の影響にともなう社会的要因等により必要とする設備資金および運転資金 |

| 融資限度額 | 6,000万円(別枠) |

| 利率(年) | 基準利率 ただし、3,000万円を限度として融資後3年目までは基準利率-0.9%、4年目以降は基準利率 「実質無利子化」についてはこちら |

| 返済期間 | 設備資金 20年以内(うち据置期間5年以内) 運転資金 15年以内(うち据置期間5年以内) |

| 担保 | 無担保 |

出典:新型コロナウイルス感染症特別貸付(日本政策金融公庫)

本制度のポイントは、最近1か月の売上高が前年または前々年の同期と比較して5%以上減少している方、または業歴3か月以上1年1か月未満の場合は最近1か月の売上高が上記の3項目と比較して5%以上減少している方が対象になることです。

ただし本制度だけでは「無利子」にはなりません。本制度に「特別利子補給制度」が連動してはじめて実質「無利子」となります。つまり「新型コロナウイルス感染症特別貸付」により融資を受けた事業者のうち、特に影響の大きい事業性のあるフリーランスを含む個人事業主、また売上高が急減した事業者などに対して利子補給を行うという内容になっています。

融資を受けた事業者は利息も含め公庫に返済することになりますが、後日、利子補給を受けることで「実質的に無利子」ということになります。なお現時点(3月24日)においては、利子補給の申請方法など具体的な手続きについては決定されておりません。詳細が固まり次第、中小企業庁のホームページなどで公表される予定です。

特別利子補給制度の概要は以下の通りです。(3月24日現在)

<特別利子補給制度>

|

【適用対象】 「新型コロナウイルス感染症特別貸付」により借入 を行った中小企業者のうち、以下の要件を満たす方 【利子補給】 ・期間:借入後当初3年間 |

出典:支援策パンフレット P8(経済産業省)

ポイントとしては、個人事業主の場合は「要件なし」で利子補給の対象となりますが、小規模事業者は「売上高15%以上」の減少、中小企業者は「売上高20%以上」の減少が要件となっています。つまり現時点の情報内において、個人事業主に関しては「特別貸付」を受けることができれば、基本的には要件なしで「特別利子補給制度」を受けることができるということです。

また本制度は3,000万円を上限として当初3年間は実質無利子になります。また据置期間(利息のみ返済する期間)は「5年以内」となっています。実質無利子と据置期間によって、資金繰りの改善に寄与するものと思われます。

なお本制度に関する最新情報は日本政策金融公庫のホームページからご確認ください。「新型コロナウイルス感染症特別貸付等に関するQ&A」や「お申込手続き・ご提出書類」などの情報が随時更新されています。

資金繰り支援の追加策②「マル経融資の金利引き下げ」

マル経融資(小規模事業者経営改善資金)とは、商工会議所や商工会などの経営指導を受けている小規模事業者が、無担保・無保証人で利用できる融資制度です。特に商工会議所や商工会などの会員になっている事業者の方はぜひ相談してみてください。

<マル経融資(小規模事業者経営改善資金)および拡充策>

| 資金の使いみち | 運転資金 | 設備資金 |

| 融資限度額 | 2,000万円 | |

| 返済期間 (うち据置期間) | 7年以内 (1年以内) | 10年以内 (2年以内) |

| 利率(年) | 特別利率F | |

| 保証人・担保 | ・保証人、担保は不要です。 ・ご利用にあたっては商工会議所会頭、商工会会長等の推薦が必要です。 | |

出典:マル経融資(小規模事業者経営改善資金)|日本政策金融公庫

今回の追加策としては、上記から融資限度額や据置期間、利率が優遇となります。

|

■ご利用いただける方 新型コロナウイルス感染症の影響により、最近1か月の売上高が前年または前々年の同期と比較して5%以上減少している方(※商工会議所、商工会または都道府県商工会連合会の実施する経営指導を受けており、商工会議所等の長の推薦が必要です) ■融資限度額 ■利率 ■ご返済期間(うち据置期間) |

出典:マル経融資(小規模事業者経営改善資金)|日本政策金融公庫

マル経の対象者であって、さらに最近1か月の売上高が前年または前々年の同期と比較して5%以上減少している方が対象になること。そして融資限度額2,000万円とは「別枠1,000万円」、据置期間は「+2年」が限度となることがポイントです。また当初3年間の利率が「▲0.9%」となります。

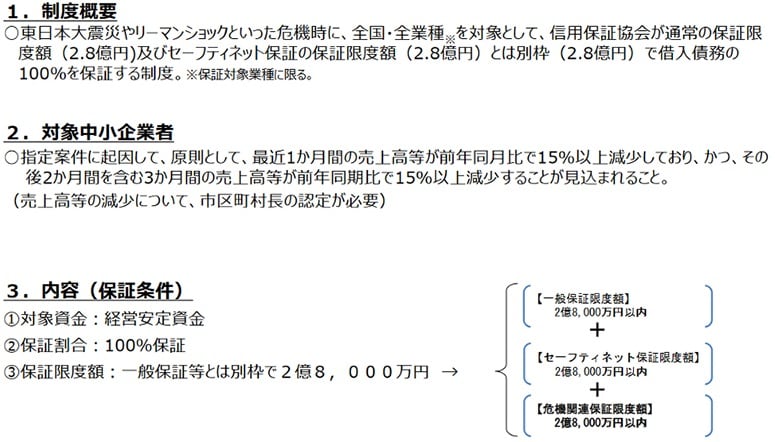

資金繰り支援の追加策③「危機関連保証」

最後に信用保証においての追加策「危機関連保証」について説明します。

危機関連保証制度とは、東日本大震災やリーマンショックといった危機を想定して創設されたもので、通常のセーフティネット保証の保証限度額とは別枠で借入債務の100%を保証する制度のことです。今回の新型コロナウイルス感染症にともない、創設以来はじめて実施されました。

ポイントとしては、売上高が前年同月比「▲15%以上」減少する中小企業・小規模事業者に対して、さらに別枠(2.8億円)が設定されます。そして「一般保証枠」および「セーフティネット保証4号、5号」とは、別にさらに2.8億円の信用保証枠が設定(無担保枠8,000万円)されたことになります(三階建て)。

ある程度の規模のあって多額な借り入れが必要となる中小企業にとっては、とてもありがたい保証枠だといえるでしょう。

また申請する際には「セーフティネット保証4号、5号」と同じく、市区町村への認定申請が必要となります。利用する場合は、取引先の金融機関に相談しながら市区町村への認定申請を迅速に行ってください。

危機関連保証制度については、以下のホームページにてご確認ください。

■経済産業省

新型コロナウイルス感染症に係る中小企業者対策を講じます(危機関連保証の発動、セーフティネット保証5号の追加指定等)(3月11日公表)

■中小企業庁

危機関連保証制度(大規模な経済危機、災害等による信用収縮への対応)

また具体的な市区町村の認定申請については、取引先の金融機関および地元自治体などにお問い合わせください。「〇〇市 コロナウイルス 危機関連保証」でキーワード検索すれば地元自治他のホームページなどにアクセスできると思われます。

政府は新型コロナウイルスの感染拡大を受けた緊急対策「第3弾」として、4月にも緊急経済対策を策定する方針を固めています。よって、今後とも中小企業の支援策については随時情報が更新されるものと思われます。

なお、現在さまざまな窓口から情報が発信されていますが、経済産業省のホームページをメインに情報収集することをおすすめします。

■経済産業省

新型コロナウイルス感染症関連

【関連サイト】

新型コロナウイルスに関する中小企業・小規模事業者支援について(弥生株式会社)

【関連記事】

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。