- 事業成長・経営力アップ

【作成手順付き】「資金繰り表作成」でお金の流れが一目瞭然!そのメリットを税理士が解説

2021.08.20

大企業に比べて資金に余裕がない中小企業にとって、資金繰りは非常に重要です。会社が潰れる直前に銀行へ融資の相談に行っても断られる可能性が高いため、事前に経営状況を把握し、然るべきタイミングで資金繰りを実施したいところでしょう。

経営状況を把握するために有効なツールの1つが「資金繰り表」です。しかし「資金繰り表はよくわからない」「会計ソフトで売上や販管費は記録しているから、いいでしょ?」といった理由で、資金繰り表を作っていない中小企業も多いと思います。

そこで今回は、いそざき税理士事務所の代表である磯崎 宏司氏に資金繰り表の概要や、作成メリットなどについてお話を伺いました。

目次

資金繰り表を作らないとどうなる?

そもそも資金繰り表とはどのような資料なのでしょうか?また、キャッシュフロー計算書との違いも教えてください。

資金繰り表とは、一定期間の現金の動きをまとめ、手持ち資金の過不足を可視化できるようにするための資料です。

まずキャッシュフロー計算書と、資金繰り表の違いから説明します。

キャッシュフロー計算書は上場企業など大企業向けの資料で、主に投資家向けに作るものです。専門的な内容が書かれている部分が多く、会計知識がない方にはわかりづらい資料に見えるかもしれません。また、お金の出入りは記載されないので直感的にわかりにくい資料だと思います。

一方、資金繰り表は比較的小規模な企業向けで、主に自社の資金管理や銀行へ提出するための資料という位置付けです。会計知識が無くても比較的わかりやすく、大枠の仕組みさえ理解できればスムーズに利用できるでしょう。お金の入出金を記録するだけのお小遣い帳のように、直感的なわかりやすさがメリットです。

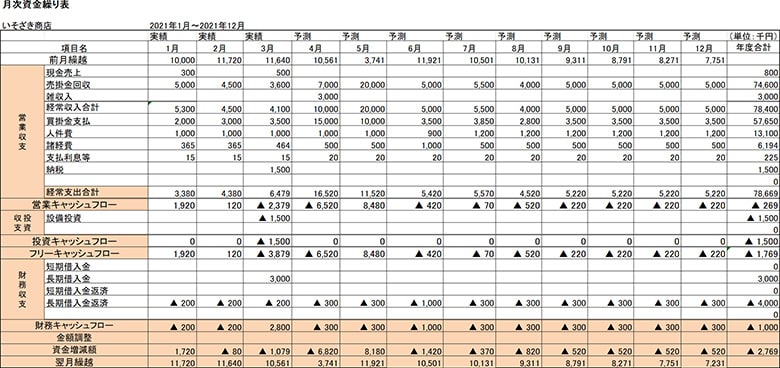

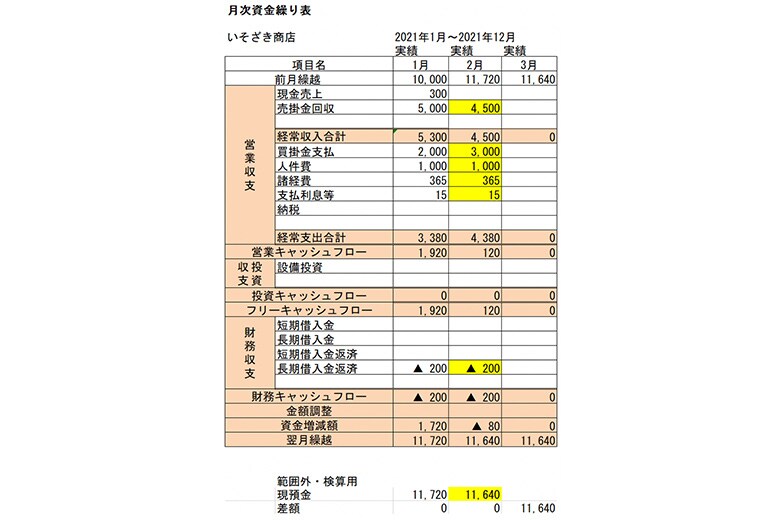

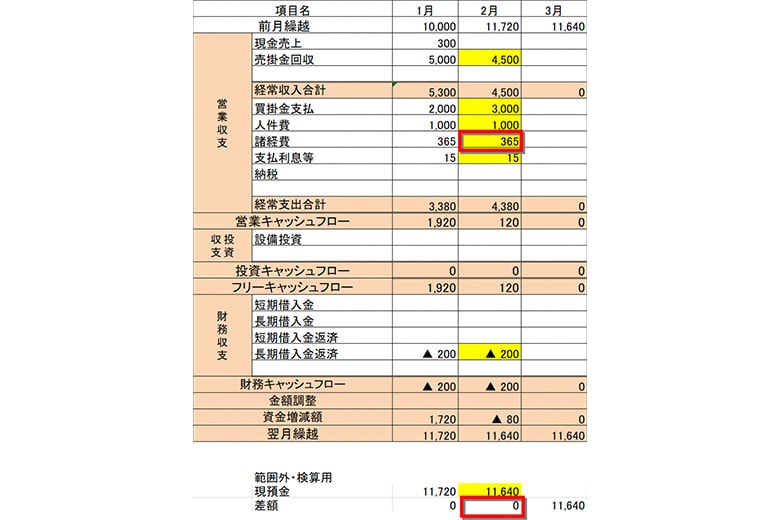

資金繰り表にはさまざまな種類がありますが、以下で紹介するのはいそざき税理士事務所が提案する資金繰り表になります。資金繰り表を作成する場合には、入出金の記録をセグメントごとに把握できるようにシンプルにしておくことがポイントです。

本業に大きく関わる項目として、毎月の売上にあたる「現金売上」と「売掛金回収」。仕入に該当する「買掛金支払」、経費である「人件費」や「諸経費」と、銀行借入にあたる「短期借入金」「長期借入金」、銀行返済である「短期借入金返済」「長期借入金返済」といった項目を最低限押さえておきましょう。

そのほかには、年に数回発生する場合がある「設備投資」と「納税」の2項目を追加しておくと安心です。

資金繰り表を作成するメリットについて、教えてください。

一番のメリットは、損益計算書(PL)だけではわかりづらいお金の増減が、一目見てわかるようになることです。

普段から弥生会計などを使って、貸借対照表(BS)と損益計算書を作っている中小企業の経営者は多いと思います。例えば、損益計算書で利益が100万円出たと仮定しましょう。ところが、実際には銀行の預金残高が100万円増えているわけではなく、むしろ減っているケースもよくあると思います。

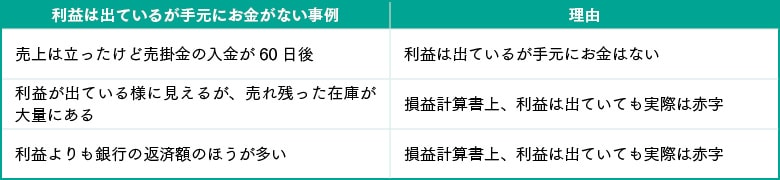

ここで重要なポイントが「利益が出ているはずなのに、なぜお金が減っているのか」という理由をつかむことです。以下でよくある利益は出ているがお金のない事例と、その理由を図にしたので確認しておきましょう。

損益計算書には、こうした情報は記載されていません。見た目上の利益は出ていても、実際には前月よりも資金が減っているケースがよくあるのです。適切な経営判断をするためには、会社のお金の流れを把握しておく必要があります。そのために活用するツールが資金繰り表というわけです。

資金繰り表はお金の流れを可視化するツールということですね。

そうです。資金繰り表を見れば「なぜ儲かっているか」「なぜ儲かっていないか」という部分が、一目でわかります。

資金繰り表を作っていない企業においては、経営者が「損益計算書上では利益が出ているけど、全然お金ないじゃないか」と感じられるケースもあります。例えば、売上の入金が手形で2~3か月後の入金になる場合や、仕入の支払いは1か月後だが売上の入金は2か月後の場合などには、一時的にお金が足りなくなるケースもあるでしょう。

経営者の中には損益計算書で目先の金額だけを確認して「お金がない……」と焦る方もいらっしゃいます。しかし、仮に当月1,500万円の仕入をおこなって預金が300万円しか残らない状況に陥ったとしても、資金繰り表を確認した結果「2か月後に2,000万円の売上入金があるから安心」といったことがわかるケースもあるわけです。そのため、毎月の資金繰りに苦労されている経営者にとっては、精神安定剤的なものにもなると思います。

頭の中だけで「1,500万円を支払って、残りが300万円しかない」と考えると不安ばかりが募りますが、資金繰り表ですぐにお金が回収できることがわかっていれば安心できます。一方、本業で赤字が続いている場合には、借入の返済ができないことが明確なため「在庫が多ければ減らす」「人件費・諸経費を減らす」「銀行へリスケジュール交渉に行く」といった意思決定が早めに行える点も、資金繰り表を作るメリットです。

損益計算書はあまりにも項目数が多すぎて、慣れていない方にはわかりづらい部分があるため、シンプルな資金繰り表のほうが経営の意思決定には役立てやすいでしょう。資金繰り表は最初のルール決めさえしてしまえば、毎月5~10分ほどで作成できる資料になっているため、多くの工数は必要ありません。よって、時間帯効果も非常に高いです。

資金繰り表を作成しなかった場合のデメリットには、どのようなものがあるのでしょうか。

資金繰り表を作った場合と作らない場合の差としては、損益計算書だけではお金が増えたか減ったかがわかりづらい点が挙げられます。

そもそも損益計算書には細々とした数字がたくさん載っていて、慣れていない方には内容がわかりづらいでしょう。例えば売上や仕入、売上総利益などをはじめ、経費にもさまざまな項目があり、何が重要な項目なのか判断しにくいと思います。

その点、資金繰り表はお金の増減が可視化できる資料です。資金繰り表を作ることで、お金の流れをシンプルに確認できるようになります。また定期的に資金繰り表を見ることで、自社のお金の流れが頭に入りやすくなるのです。

例えば、資金繰り表を使って向こう半年分の予想を立てることで「半年後にはお金が減ってくるな」といった部分が、大まかにつかめるようになります。

お金が実際に無くなってから銀行へ交渉に行っても断られるケースもありますし、審査の期間もありますから、最悪の場合、間に合わずに会社が倒産してしまうこともあり得るでしょう。ですが資金繰り表を作成していれば、半年後の予想が立てられ、その対応策を早めに講じることが可能となります。

また、銀行に融資の申し込みをするときは、銀行の営業担当者が審査部に資金繰り表を添付した稟議書を提出する必要があります。自社で資金繰り表を作成していればそのまま提出で問題ないですが、自社で作っていない場合には銀行の営業担当者が推測で作成する必要があるため、時間のロスが発生します。つまり資金繰り表を作成しなかった場合には、銀行との交渉がしづらくなるというデメリットもあるのです。

コロナ禍の資金繰りにおいても、資金繰り表の作成は有用でしょうか?

コロナ禍のような先行きが見えない状況においては、資金繰り表を活用して冷静に今後の予定を立てることで、いつまでお金が持つのかが大まかにつかめると思います。「これだけの赤字が出た場合、今後どれくらいまで持ちこたえられるのか」といった部分の判断資料にもなり得るでしょう。逆に資金繰り表を作成していないと、こうした事態がつかみにくくなります。

例えば、銀行への返済が毎月苦しい場合は、今はコロナ関係の融資制度などもあり比較的お金が借りやすい状況のため、銀行へ追加融資の相談に行こうという意思決定が早めに行えます。もちろん追加融資が難しい場合もありますが、リスケジュール交渉など別の対策を早いタイミングで講じられるでしょう。追加融資を受けても事業が回復する見込みがなさそうな場合には、撤退という選択肢も考えられます。

ちなみに銀行から融資を受ける場合は、過去半年間の実績とその後半年間の予測といった形で資金繰り表を作成しておくとわかりやすいでしょう。

また損益計算書上では減価償却費が多いと赤字になることがありますが、減価償却費が多い場合は事業が活性化しているとも考えられるため、資金繰り表で確認したら黒字というケースもあり得ます。一方で損益計算書上は黒字でも、銀行の借入やリースの支払いなどで赤字になっている場合もあり、なかなか気づけないでしょう。しかし資金繰り表へ各種項目の数字を落とし込んでおけば、一目で状況が把握できます。

資金繰り表作成の具体的な手順

資金繰り表の作成方法について、教えてください。

弥生会計の各種項目を確認して、Excelで資金繰り表を作成する方法を紹介します。

弥生会計の入力方法にもよりますが、それぞれの参照すべき箇所(試算表・勘定科目)は以下の通りです。

参照する試算表

| ・弥生会計 ・集計 残高試算表(月次・期間) └対象月単月を指定 ※「弥生会計 プロフェッショナル」と「弥生会計 ネットワーク」なら製品から資金繰り表をかんたんに作成できます。 |

参照する勘定科目

| ・売上 売掛金 売上高 仮受金 ・仕入 買掛金 仕入高 ・人件費 給与手当(+役員報酬) 未払費用 など ・諸経費 ・設備投資(重要度低め) 有形固定資産 無形固定資産 投資その他の資産 など ・当月借方 ・借入金増加 短期借入金 長期借入金 ・借入金返済 短期借入金 長期借入金 |

では、実際に弥生会計の画面を見ながら説明します。

手順1.下準備

まず、Excelで数字が空の資金繰り表を作成します。資金繰り表はこちらを参照ください。

手順2.残高試算表を開く

弥生製品から「残高試算表(月次・期間)」を開きましょう。デスクトップ製品の公式の手順はこちらになります。

今回は弥生会計の入力実績を参考に、例として2021年2月分の実績を資金繰り表に入力していきます。

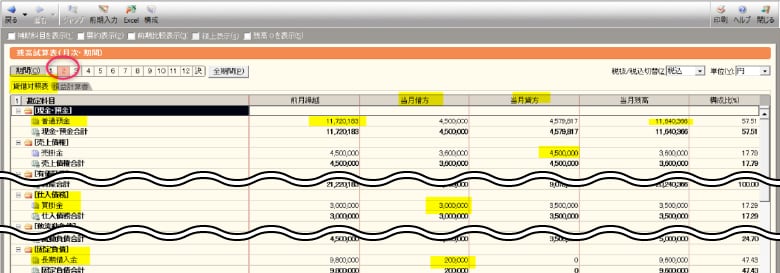

残高試算表の月次・期間を開き「期間」の2月を単月でクリックしましょう。貸借対照表の一番上の項目である「普通預金」を確認します。ここは前月からそのまま繰り越されてきているため、入力する必要はありません。預金残高は1,172万円がスタートになります。

手順3.「現預金」の入力

欄外に月末の残高を1,164万円と「現預金」という箇所に入力して、今の金額と差額がいくらあるか確認します。

この方法を使うと、売上、買掛、人件費、諸経費といった経費をそれぞれ計算する手間を省略できます。

手順3.「売掛金の回収」「買掛金支払」の入力

次にお金を使う項目ですが、貸借対照表の「売掛金」という項目の「当月貸方」の「450万円」を、資金繰り表の「売掛金の回収」へ入力しましょう。もちろん売掛金を使わずに直接、売上という項目で管理する場合もあると思いますが、その場合は売上の当月貸方の数字を入れることになります。

また、仕入の支払を今回は「買掛金」という形で設定しているため「買掛金」の「当月借方」の「300万円」を、資金繰り表の「買掛金支払」へ入力しましょう。

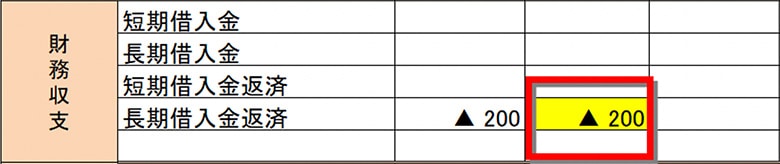

手順4.「長期借入金返済」の入力

銀行の借入の返済は「固定負債」の「長期借入金」の「当月借方」で「20万円」となっているため、資金繰り表の財務収支にある「長期借入金返済」へ20万円と入力します。

一般的な資金繰り表では「財務収入」と「財務支出」という形で、借入金の入金と支払いを別の項目にすることが多く、両方ともプラスの値で入力します。しかし、いちいち集計していると書類が煩雑になるため、ここはマイナスの入力というシンプルな方法をおすすめします。

入力に使う貸借対照表の項目は、以上となります。

手順5.「人件費」「支払利息等」の入力

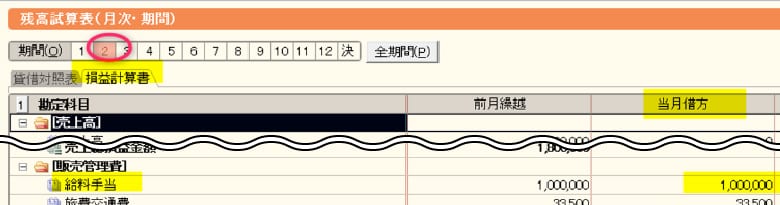

続いて、損益計算書のタブを開き、2月分を選択し、当月借方の項目を見ていきましょう。

人件費

損益計算書から、まず「販売管理費」の「給料手当」の「当月借方」の金額である「100万円」を資金繰り表の「人件費」に入力します。

〈損益計算書参照箇所〉

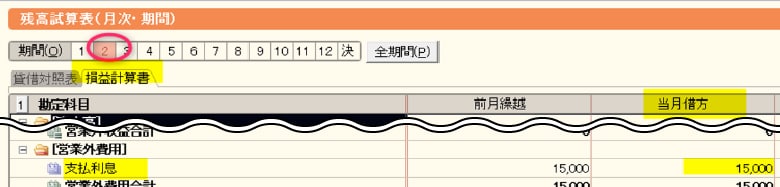

支払利息等

次は支払い利息で「営業外費用」の「支払利息」の「当月借方」である「1万5,000円」を、資金繰り表の「支払利息等」へ入力します。

〈損益計算書参照箇所〉

手順6.「諸経費」の入力

最後に諸経費を入力しましょう。現段階ではブランクになっていますが、理屈上は預金残高が1,164万円になるはずです。

そこで「途中段階の預金残高(翌月繰越)– 実際の月末残高(現預金)」という計算ができるようにエクセルのシートを設定してください。そうすることで、差額が36万5,000円ということがわかります。

この金額を諸経費入力することで、1,164万円という数字が一致するため、これで2月分の資金繰り表が完成です。

今回入力した数字は

- 「売掛金の回収」

- 「買掛金支払」

- 「長期借入金返済」

- 「人件費」

- 「支払利息」

- 「諸経費」

の6項目となりました。

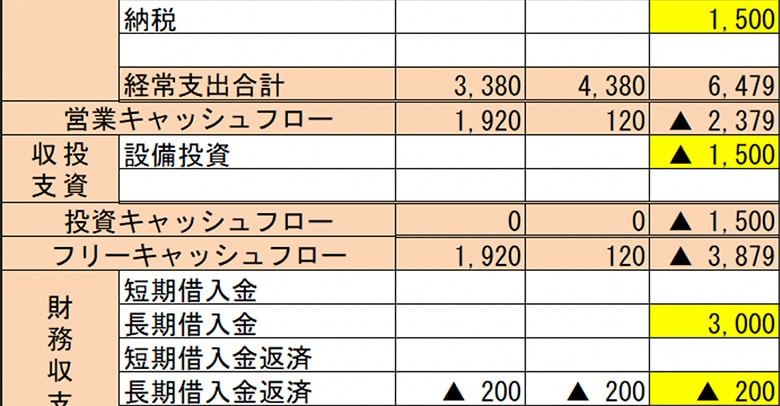

手順7.イレギュラー項目の入力

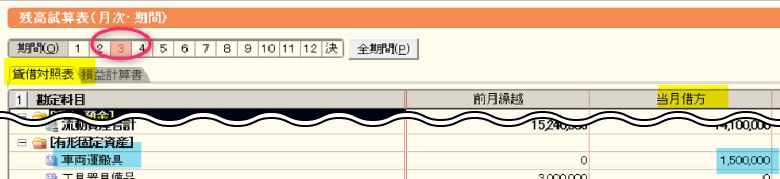

ここに設備投資などのイレギュラーな項目について、3月分として入力していきましょう。まず資金繰り実績表のタブを開き、3月分を選択します。

車両購入

設備投資で車を購入したと仮定した場合、「有形固定資産」の「車両運搬具」の「当月借方」項目を確認します。ここも通常はプラスで入力するところですが、シンプルに「マイナス150万円」と資金繰り表へ入力します。

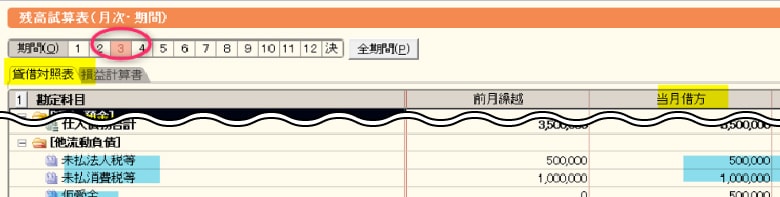

〈資金繰り実績表参照箇所〉

納税

納税は「未払い法人税等」と「未払い消費税等」を支払ったということで、「当月借方」の合計「150万円」を資金繰り表の「納税」へ入力します。

〈資金繰り実績表参照箇所〉

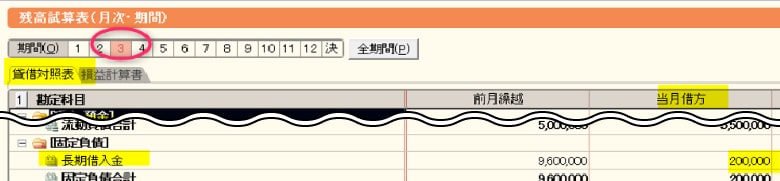

借入金の返済

借入金の返済は前月同様「20万円」と入力します。

また3月は「固定負債」の「長期借入金」の「当月貸方」に「300万円」と表記されています。

これは、3月は300万円の追加融資を受けたということになりますから、資金繰り表の「長期借入金」へ入力します。

〈資金繰り実績表参照箇所〉

このようにイレギュラーな項目が出た場合も、賃借対照表を参照しながら入力していけば、資金繰り表を作成することができます。

資金繰り表を確認する場合は、どの項目から見るのがおすすめでしょうか?

まず、今月お金が増えたか減ったかを確認する資金増減の部分です。例えば、お金が減っていた場合は「営業キャッシュフロー」と「財務キャッシュフロー」の各項目を確認して、赤字の原因を究明していく流れになります。

売上が少なかったのか、在庫の支払いが多かったのか、それとも経費を使い過ぎたのか、といった原因を特定し、対策を検討しましょう。

資金繰り表作成のコツ

資金繰り表を作成する際、将来の収支予測が難しいと感じる方もいると思いますが、効率よく作成する方法はありますか?

資金繰り表を作成する場合には、売上と仕入は後回しにして、まず毎月確実に発生する経費を先に入力しましょう。銀行の借入の返済や人件費、毎月の経費などは、毎月同じような数字になると思います。毎月経費がいくらくらい出ていくのかを可視化して、そこに売上を当てはめていく方法がおすすめです。

今後の事業計画がどうなっているのか検証しながら売上を入力し、原価は平均原価率で計算して入力しておきましょう。固定費は横に引いて、変動する売上や原価については、これまでの流れを見ながら推定作業をおこなうイメージです。

ただし、売上と仕入の予測は現在新型コロナウイルス感染症の影響もあり、先行きが見えづらく難しい状況ではあります。また過去の実績を鑑みて入力しても、例年通り推移するかどうかは判断できないでしょう。そのため将来の収支予測に関しては、資金繰り表だけではなく、経営計画などもっと上のレイヤーからの検討も必要かもしれません。

サービス業や飲食業を営む経営者の中には、支店や店舗をお持ちの方も多いのですが、そういった場合、資金繰り表は支店や店舗ごとに個別で作るべきでしょうか?

資金繰り表は支店や店舗ごとに作ってもあまり意味がありません。店舗ごとの資金決算書は有効なツールだと思いますが、資金繰り表はあくまでも経営全体を俯瞰するツールのため、店舗ごとに作成する必要はないでしょう。

資金繰り表は、全社で作ることが基本です。資金繰り表で赤字になったときに、はじめて店舗別の損益を確認していく形になると思います。「赤字店舗を削ることで経費がいくら減るのか」「店舗閉鎖により売上も減るけど経費が減ることで営業収支はプラスになる」といった状況が見えてくるでしょう。

得意先が2~3件しかない場合は、買掛金支払はA得意様、B得意様といった具合に分けたほうが管理しやすいものでしょうか?

はい。得意先が数社の場合は、分けて管理したほうがよいでしょう。得意先別に支払いサイトが違う可能性があることも、その理由です。さらに売掛も翌月入金、翌々月入金といった具合に分類したほうが、よりわかりやすくなると思います。

資金繰り表を活用してお金の流れを正しく把握し、経営判断を迅速に行いながら対応策を講じていきましょう。

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の監修者

磯崎 宏司(いそざき税理士事務所代表)

税理士(2013年登録)。1980年、千葉県生まれ。高千穂大学大学院経営学研究科修士課程修了。ノンバンク営業3年、税理士事務所勤務10年を経て、2017年開業。ノンバンク営業時に審査部と折衝した経験をもとに、創業融資支援をはじめとした融資支援を得意とする。創業融資累計調達額9億円超。その中で資金繰り表の重要性に気づき重視をしている。資金繰り表を月次試算表に組み込み、毎月更新をして報告をすることを基本サービスとしている。