- 顧客獲得・売上アップ

もっと借りられる?自分の会社の借入限度額を知るには?

2021.03.02

「自社があとどれくらい融資を受けることができるのか?」という借入余力については、実際金融機関に申請してみないと分からない、というのが本音です。しかしながら金融機関は、主に貸借対照表および損益計算書などを重視して融資審査をしています。よって、一つの考え方として自社の財務状況を把握すれば、ある程度の予測を立てることができます。

目次

「借入金月商倍率」と「債務償還年数」、2つの指標で計算してみよう!

金融機関の融資審査は複雑で、どの事業者に対してもすべて同じ審査をしているわけではありません。主に決算書などの数値分析などの定量分析、そして数値以外の分析などの定性分析で融資審査をしていますが、最終的にはさまざまな資料や情報を加味して「総合的な判断」によって決定しています。

今回は、定量分析の代表的な指標である「借入金月商倍率」と「債務償還年数」によって、借入の余力を予測する方法について説明いたします。

例えば、以下のような決算状況の会社があったとします。

〈事例〉

年商 3,600万円(月商300万円)

借入金残高 850万円

税引き後当期利益 50万円

減価償却費 70万円

以下、「借入金月商倍率」と「債務償還年数」の2つの視点から予測を立ててみます。

借入金月商倍率について

借入金月商倍率とは、「月ごとの売上である月商の何か月分の借入をしているのか?」について把握するための指標です。

〈計算式〉

- 計算式:借入金÷月商

〈判断基準〉

- 3か月以内:借入できる余力あり

- 3か月~6か月:借入が多い

※3か月を基準に判断する場合が多いのですが、期間についての絶対的な基準はありません。実際のところ、月商の6か月分の借入残高を有している中小企業もあります。

事例を基に算出してみましょう。借入金850万円÷月商300万円=「2.8か月」となります。月商の3か月まで余力があるとするならば、まだ多少の借入余力はありそうです。この事例の会社の場合は、月商300万円×3倍=900万円となりますので、あと、900万円-850万円=「50万円」を借りることができるかもしれません。

実際のところ、月商の3か月以上の借入残高の中小企業はたくさんあります。売上規模からある程度の借入可能額を想定することもできますが、もう1つの指標である「債務償還年数」がどれくらいなのか?についても把握する必要があります。

債務償還年数について

債務償還年数とは企業が生みだすキャッシュフローで、借入を何年で返済できるのか?について把握するための指標です。

〈計算式〉

- 計算式:有利子負債÷(利益+減価償却費)

※有利子負債およびキャッシュフローの定義は、金融機関などによって異なります。詳細な説明は省略しますが、ここでは、「借入金合計」を有利子負債、「当期利益+減価償却費」を簡易キャッシュフローと定義しました。

〈判断基準〉

- 10年以内:借入できる余力あり

- 10年(15年)以上:借入が多い

※計算式によって算出される数値が異なります。金融機関によっては、「10年以上」だと借入過多と判断するところもありますし、「15年以上」だと借入過多と判断するところもあります。

事例を基に算出してみましょう。借入金850万円÷(当期利益50万円+減価償却費70万円)=「7.0年」となります。簡易キャッシュフローの10倍(10年分)まで借入の余力があるとするならば、まだ多少の借入余力はありそうです。この事例の会社の場合は、簡易キャッシュフロー120万円×10(10年分)=1,200万円となりますので、あと1,200万円-850万円=「350万円」を借りることができるかもしれません。

借入可能額は借入金月商倍率と債務償還年数で判断

事例企業の2つの財務指標の結果は以下の通りです。

- 借入金月商倍率:2.8か月

- 債務償還年数:7.0年

2つの指標から判断すると、多少の借入はできそうです。借入金月商倍率の視点によると、あと「50万円」を借りることが可能と判断できます。そして、債務償還年数の視点によると、あと「350万円」を借りることができると判断できます。

このように比べると、この2つの指標は整合性がないのでは?と思われるかもしれません。しかし現在においては、金融機関は債務償還年数「キャッシュフロー力」を重視する傾向にあります。よって、自社の借入金月商倍率を算出し、3か月を超えている場合でも、一度債務償還年数を算出してみてください。

次に債務償還年数を算出してみてください。10年以内でしたら、まだ借りられる余力があるかもしれません。この2つの指標をベースに、総合的な見方をするように心がけてみてください。

この事例の会社のキャッシュフロー力からすると「あと350万円借りることができる余力あり」と判断することはできます。また何かしらの担保などを提供すれば、もっと借りることができるかもしれません。また信用保証協会の信用保証が下りるのであれば、金融機関はさらに貸すことができるのかもしれません。

ちなみに事例の会社が債務償還年数をベースに、1,200万円まで(あと350万円)融資を借りることができたと想定してみましょう。売上規模が変わらないとすれば、借入金月商倍率は1,200万円÷300万円=「4か月」となります。借入金月商倍率の視点ですと、3か月超ですので、やや借りすぎか?という見方もできます。

借入金月商倍率は、売上規模をベースに返済能力を判断する指標です。それに対して債務償還年数は、簡易キャッシュフローをベースにして返済能力を判断する指標です。よって売上高が小さな企業でもキャッシュフローが大きい企業なら、債務償還年数にはゆとりがあるはずです。

【参考】融資限度額、信用保証限度額について

「融資限度額」、「信用保証限度額」の範囲まで借りることができる(保証を受けることができる)と、勘違いしている事業者の方がいらっしゃいます。

例えば、日本政策金融公庫の一般貸付の融資限度額は4,800万円ですが、「どのような事業者でも無条件で4,800万円まで借りることができる」ということではありません。常識的に判断してみてください。年商1,000万円の小規模事業者が4,800万円を借りるのは困難です。

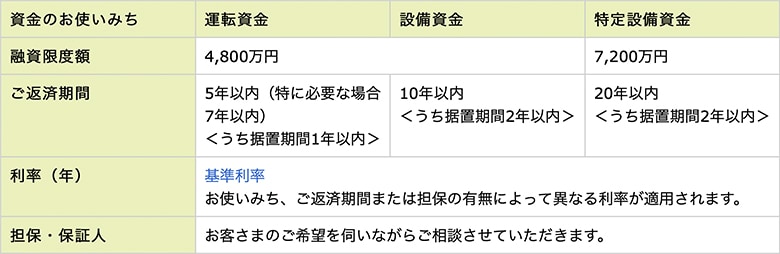

〈日本公庫:一般貸付〉

また、信用保証協会の保証限度額についても同じです。全国信用保証連合会のホームページには、以下のように説明がされていますが「どのような事業者でも無条件で8,000万円まで保証してもらえる」ということではありません。年商1,000万円の小規模事業者が8,000万円の保証を受けるのは困難です。

〈信用保証協会:保証限度額〉

中小企業・小規模事業者1人に係る保証限度額は、中小企業信用保険における普通保険の限度額2億円(組合4億円)と無担保保険の限度額8,000万円(組合も同額)を合わせた2億8,000万円(組合4億8,000万円)となっています。これら一般保証に係る保証限度額とは別枠で、中小企業信用保険の特例措置等に基づき各種の政策目的により創設された別枠保証に係る限度額が設けられています。

事業者の中には、「融資限度額、信用保証限度額まで融資を受けることができる」「まだ枠が残っているので保証を使って借りることが可能だ」と勘違いされている方も少なくありません。

繰り返しになりますが、金融機関および信用保証協会は決算資料や事業計画、その他資料などを基に「総合的な視点」によって判断しているのです。

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

資金調達ナビ

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。