- 事業成長・経営力アップ

社長が気にする「自己資本比率」、銀行は本当に重視している?【教えて!吉田先生】

2024.12.10

あまり財務に関心のない中小企業の社長さんでも知っている言葉に「自己資本比率」というものがあります。多くの経営者は「自己資本比率が高い=優良企業=融資を受けることができる」と考えているようです。決して間違いではないのですが、実際に融資をする銀行などの金融機関は自己資本比率について、どのように見ているのでしょうか?

今回は、自己資本比率について財務・資金調達コンサルタントの吉田学先生に伺いました。

※本記事は2024年11月時点の情報を基に作成しております。法令などの最新情報については、政府・各省庁などから出ている文書をご確認ください。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

目次

自己資本比率とは何ですか?

自己資本比率とは、総資本における自己資本の割合のことをいいます。

| 〈計算式〉 自己資本比率=自己資本÷総資本×100(%) |

自己資本比率は財務の安全性や健全性を図る際に用いる代表的な比率です。自己資本比率が高ければそれだけ財務が安定していて、低いと財務が安定せず経営悪化につながり、さらに債務超過になる可能性が高まるといわれています。よって、自己資本比率は企業の財務状況の代表的なバロメーターの一つだといえるでしょう。

自己資本比率はどれくらいの数値があればよいのですか?

多くの経営者の方が「30%あればよい」と理解されているようですが、実際に経営指標などで確認してみましょう。

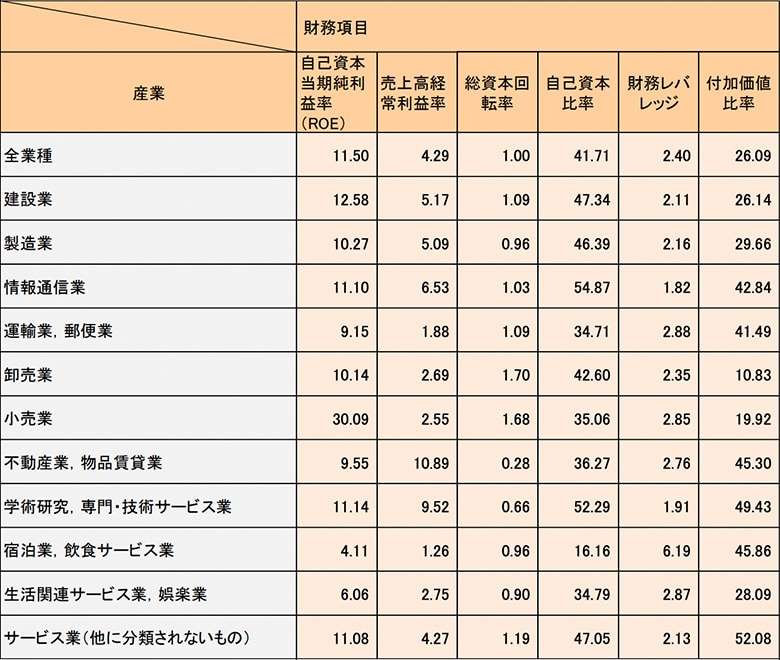

以下は、2024年中小企業白書の「中小企業(法人企業)の経営指標(2022年度)」からの抜粋です。全業種平均が41.71%となっていて、前述した30%を超えています。

〈参考〉中小企業(法人企業)の経営指標(2022年度)

日本政策金融公庫「小企業の経営指標調査」では全業種平均の公表はされていませんが、例えば、建設業の自己資本比率は26.9%(黒字かつ自己資本プラス企業平均値)、同じく製造業は25.1%、情報通信業は33.5%、卸売業は23.9%、小売業は22.8%、飲食・宿泊業は25.8%となっています。

さまざまな機関などが経営指標を公表していますが、このようにバラつきがあるので注意が必要です。一例として日本政策金融公庫の指標によりますと、確かに自己資本比率「30%」=優良企業である、という基準には一理あると思われます。

金融機関は自己資本比率を重視するものですか?

原則として、重視していると考えて間違いありません。一般的に金融機関の思考は、総資本と純資産合計額を見て「%」を算出します。純資産合計がマイナスであれば、債務超過なのでそもそも自己資本比率など算出しません。

そして、自己資本比率が高いと判断すれば「なぜ高いのか?」「業績の経緯は?」などを確認します。低いと判断をしても、流動資産の状況(現預金残高など)や資金繰り表などから資金繰り状況の判断する流れです。

つまり金融機関は単に自己資本比率の「%」も見て単純に良し悪しを判断しているわけではありません。金融機関は自己資本(比率)の「中身」を見て財務状況を判断しています。さらに融資判断に至っては他の要素も加味しながら総合的な判断をしています。

具体的に自己資本比率の「中身」とはどういうことですか?

以下、具体例をあげて解説します。

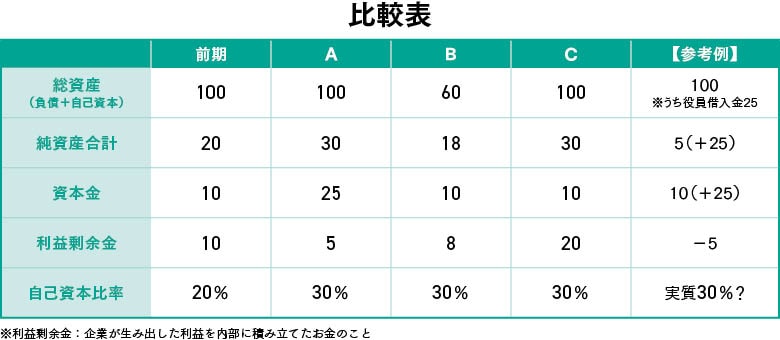

例えば、前期の自己資本比率が20%の企業があり、その企業が翌期にA~Cのパターンの貸借対照表になったとしましょう。

A、B、Cどのパターンでも「20%」から「30%」にアップしていますが、すべて「良好」なのでしょうか?

Aは増資をしています。利益剰余金は減少していますので、損益が悪化したため財務改善のために増資をしたと思われます。これはこれで一定の評価ができますが、利益剰余金が減少した点についてはマイナスです。

次にBは極端な例かもしれませんが、総資産が100から60に減少しています。利益剰余金も減少していますが、資産を圧縮(不良資産の売却など)した結果、30%に向上したというケースです。

次にCについて、事業活動も順調であり、利益剰余金が増えた結果、自己資本比率が30%に向上しました。これは事業活動の成果が自己資本比率向上につながったといえるでしょう。基本的に金融機関が最も高い評価をするケースです。

最後に【参考例】を見てください。一部の専門家などが主張しているパターンです。業績が悪化して債務超過に陥りそうになった(陥った)企業に対して、役員からの企業への貸付(役員借入金)があれば、それを実質的な自己資本として金融機関にアピールして財務の健全性を主張するという考え方です。

【参考例】の場合、素直に算出すると5%になりますが、役員借入金25を自己資本として合算して算出すると実質30%になる、という考え方です。確かにこのような考え方に基づいて判断するケースもありますが、このように主張すれば財務健全性に問題がなく融資をしてくれる、というわけではありません。金融機関は、さまざまな状況を加味して最終的な融資判断をしています。

このように30%という同じ%数値であっても、中身を精査してみないと良し悪しはわかりません。企業財務はとても奥深く、この自己資本比率一つとっても、さまざまな分析や議論をすることができます。

自己資本比率の改善策について教えてください。

先ほど自己資本比率A~Cの3つのパターンについて説明しましたが、まさにその3パターンが自己資本比率の改善策になります。

つまり、自己資本比率を改善するためには「増資をする」「利益剰余金を増加させる(利益の蓄積)」「資産を圧縮する」ことが重要です。そして最も金融機関から評価が高いのは「利益剰余金を増加させる」になります。日ごろからの企業活動の結果(成果)に直結しているためです。

もちろん、中長期の経営計画や事業計画、財務状況などに応じて行われる「増資」や「資産圧縮」などについても金融機関は評価します。また「役員借入金を自己資本とみなす」という考え方も評価する場合もあります。これらの点についての判断は難解かもしれませんので、対応については顧問税理士や専門家に相談しましょう。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。