- 顧客獲得・売上アップ

【インボイス制度】消費税計算への影響は?課税・非課税はどう区分すればよいのか

2022.06.16

消費税は、売上時に預かった消費税額から仕入や経費の支出に含まれていた消費税額を控除した差額を納付します。このときの、仕入や経費にかかる消費税額を差し引くことを「仕入税額控除」と呼びます。

インボイス制度が導入される2023年10月1日以降は、仕入税額控除を行うのに適格請求書発行事業者が発行する適格請求書(インボイス)が必要になります。そのため制度導入後は、取引先との関係から新たに免税事業者から課税事業者になる個人事業主、中小企業が増えるでしょう。

消費税を申告するためには、日々の取引ごとに適切な消費税区分を設定していく必要があります。そこで、今回は消費税区分の種類と実務で誤りやすい取引について確認します。

弥報Onlineでは他にも「インボイス」をテーマにした記事を発信しています。

インボイス制度の記事を読む

岩谷 誠治

株式会社資生堂、朝日監査法人(現あずさ監査法人)を経て岩谷誠治公認会計士事務所を開設。著書『消費税軽減税率導入とシステム対応』(中央経済社)他多数。

目次

【消費税の基礎知識】消費税の「かかるもの」「かからないもの」……不課税取引と非課税取引は何が違う?

消費税は身近な税金ですので、消費税のかかる商品とかからない商品があること、税率が10%の商品と8%の商品があることは、皆さんもご存じでしょう。まずはこの区分を確認します。

消費税の対象になるのは

- 国内における取引

- 事業として行う取引

- 対価を得て行う資産の譲渡等

この3つの条件を満たすものです。

「資産の譲渡等」という表現は消費税特有の堅苦しいものですが、有償で行われる資産の譲渡、資産の貸付けおよびサービスの提供などを含めたもので、売買のみを対象にするものではありません。

以上を踏まえて、整理していきます。

消費税の対象にならない取引その1:不課税取引

消費税の対象にならない取引(海外で行われた国外取引、寄付金などの対価性のない取引など)を「不課税取引」(または課税対象外取引)と言います。通常、商売として行う取引以外のものとイメージしていただければよいでしょう。

不課税取引の具体例

不課税取引の具体例としては、以下のようなものがあります。

- 給与/賃金(資産の譲渡などの対価ではないため)

- 寄付金/祝金/見舞金(対価性がないため)

- 無償の見本品提供(対価の支払いがないため)

- 保険金/共済金(資産の譲渡などの対価ではないため)

- 株式の配当金(資産の譲渡などの対価ではないため)

- お金の貸付や借り入れ(資産の譲渡などではないため)

- 損害賠償金(対価性がないため)※ただし、対価性のある賠償金は課税取引となります。

消費税の対象とならない取引その2:非課税取引

基本的には、不課税取引以外の国内で行われるすべての取引が消費税の対象になりますが「税の性格から課税対象になじまないもの」と「社会政策的な配慮にもとづく一部の取引」を限定的に消費税の対象から外しています。これが「非課税取引」です。

「税の性格から課税対象になじまないもの」とは、そもそも消費されない取引で、その典型例が土地や株式の譲渡です。もう一つの「社会政策的な配慮にもとづくもの」としては社会保険医療や住宅の貸付などが含まれます。

非課税取引の具体例

非課税取引の具体例としては、以下のものがあります。

【税の性格から課税対象になじまないもの】

- 土地の譲渡や貸付

- 有価証券の譲渡

- 支払手段の譲渡

- 預貯金、貸付金の利子

- 保険料

- 郵便切手の譲渡

- 商品券、プリペイドカードの譲渡

- 国などが行う役務の提供

【社会政策的な配慮に基づくもの】

- 社会保険医療

- 介護保険サービス

- 社会福祉事業によるサービス

- 学校教育

- 住宅の貸付

- 助産

- 火葬料や埋葬料

非課税取引の中に、郵便切手の譲渡が含まれています。その理由は、郵便切手を購入しただけでは非課税取引で、ハガキなどに貼って配達サービスを受けた時点で課税取引となるためです。ただし、切手などの購入時に継続して課税取引として処理することも認められています。

消費税の計算における「課税取引」「不課税取引」「非課税取引」……”不”と”非”はなぜ区別が必要?

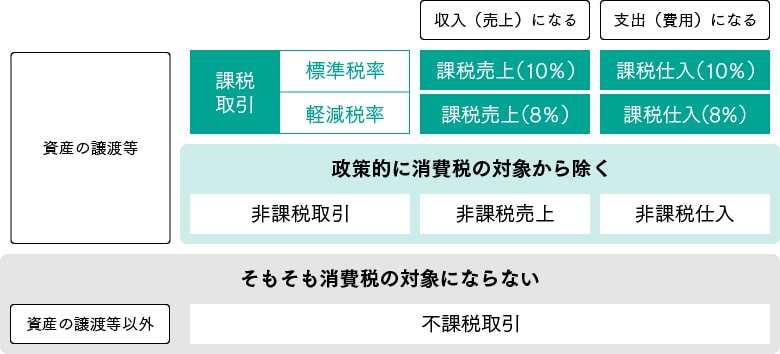

消費税における取引は、これまでに出てきた課税取引、不課税取引、非課税取引という3つに分類されます。さらに、各区分は収入(売上)になるものと支出(仕入)になるものに分けられます。

【消費税の区分の図】

非課税取引と不課税取引は、どちらも消費税がかからないため、あえて区別する必要はないと思われるかもしれません。しかし課税売上割合の計算上、非課税取引と不課税取引が異なる扱いになっているため、両者を区別する必要があるのです。

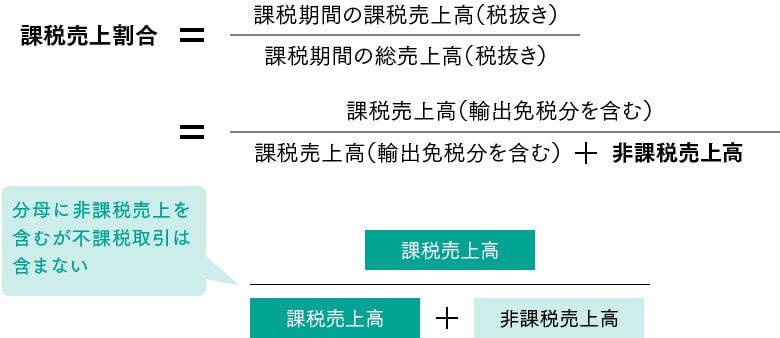

消費税の申告を行う際は、その課税期間の課税売上高と、総売上高の割合である課税売上割合を最初に算出します。この課税売上割合によって消費税の納税額が変わります。課税売上割合の計算式の分母に値する総売上高には、非課税売上高を含むのですが、不課税取引分は含みません。

【課税売上割合の計算式】

面倒な分類は会計ソフトにおまかせ!同じ勘定科目で消費税が異なる取引に注意

さまざまな消費税区分が出てきて「混乱しそう」と感じられた方も多いと思います。しかし、面倒な消費税の分類は、弥生会計などの会計ソフトを使うことでほとんど解消することが可能です。

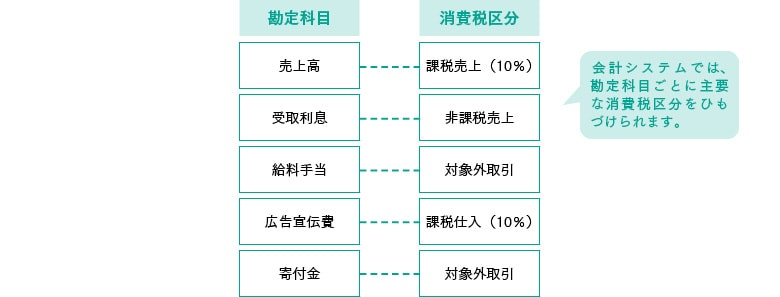

会計ソフトでは「売上高」には「課税売上(10%)」、「受取利息」には「非課税売上」というように勘定科目ごとに消費税区分を紐づけて設定できます。通常の取引ならば、勘定科目を選べば消費税区分も自動的に設定されるため、消費税区分を意識せずに経理処理ができるのです。

【会計システムでの消費税計算のしくみ】

このとき問題になるのは、同じ勘定科目であっても消費税の扱いが異なる取引が混在する場合です。しかし、そのような取引は限定されており、一般的な事業者においては次の4つのケースに注意すればいいでしょう。

消費税区分が異なる取引その1:賃借料や家賃

事務所として借りている物件の賃借料は10%の課税取引ですが、役員や従業員用の社宅として借りている住宅の貸付は非課税取引になります。

住宅の貸付とは、貸付契約において人の居住とすることが明らかにされているものです。

一方、次のようなものは住宅の貸付から除かれ、課税取引になります。

- 貸付期間が1か月未満のもの

- 旅館業法で規定する施設の貸付

人の宿泊を目的としていても旅館業に該当するホテル、貸別荘、リゾートマンション、ウィークリーマンション、民泊などは、利用期間が1か月以上であっても課税取引になります。

社宅を持っている会社で、社宅の利用者から一定額の負担金を徴収している場合、その負担金は非課税売上になります。経理処理で、社宅の家主に支払う賃借料と利用者から受け取った負担金を相殺して処理している場合がありますが、消費税計算上は負担金を非課税売上として課税売上割合の計算に含めなければいけません。

消費税区分が異なる取引その2:会費や組合費

同業者の団体などに支払う会費や組合費は、その支出内容によって消費税法上の扱いが異なります。

その団体から受ける役務の提供などと支払った会費の間に明らかな対価関係がある場合は、課税取引に分類されます。例えば、その団体の主催するセミナーや講演会への参加会費などは、セミナーという役務の提供と会費の対価関係が明らかなため、課税取引になります。

一方、会費との間に明らかな対価関係が認められない場合は「資産の譲渡等」に該当しないため、不課税取引に分類されます。団体の業務運営のために支払う年会費などは、通常は会費と役務の提供に対価関係がないため不課税取引になります。しかし、この判断が難しい場合もあるため、団体およびその構成員が該当する会費を継続して不課税取引として扱い、その旨を構成員に通知していれば不課税取引とすることができます。

消費税区分が異なる取引その3:株式や社債などの有価証券の譲渡

株式や社債などの有価証券を売却した際の対価は非課税売上になります。

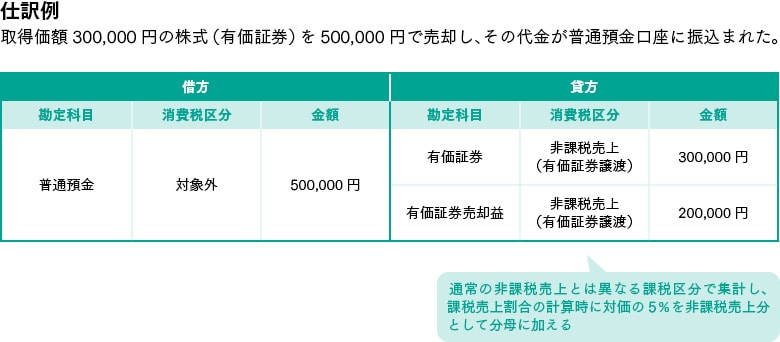

ただし、株式などの売買は繰返し行われることがあるため、課税売上割合の算出時には対価の全額ではなく、対価の5%分を分母の非課税売上に加えるという例外が設けられています。そのため、有価証券の譲渡取引には通常使われる消費税区分「非課税売上」とは異なる有価証券譲渡専用の消費税区分が用意されています。仕訳時はその専用の区分を使いましょう。

【有価証券の譲渡 仕訳例】

消費税区分が異なる取引その4:免税事業者との取引の区分

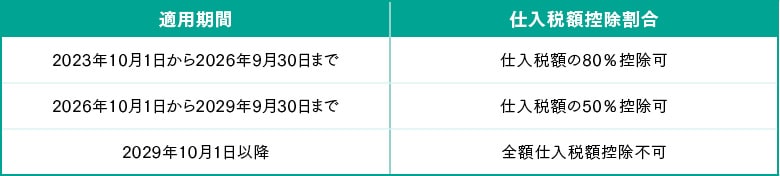

冒頭でもご説明したとおり、インボイス制度導入後は免税事業者からの仕入では仕入税額控除が認められません。ただし、その影響で中小事業者が取引から排除されるのを避けるため、免税事業者からの課税仕入でも仕入税額相当額の一定割合を仕入税額控除として認める、段階的な経過措置が設けられています。

インボイス制度導入後の課税仕入については、適格請求書発行事業者分と免税事業者分を区分して処理しなければなりません。

今後、弥生の会計ソフトも免税事業者との取引区別に対応した改訂が行われますので、随時最新のバージョンにアップデートしましょう。

弥報Onlineでは他にも「インボイス」をテーマにした記事を発信しています。

インボイス制度の記事を読む