- 事業成長・経営力アップ

財務バランスを整えて成長する会社へ!9つの指標で「資本と負債」のバランスをチェックしよう

2024.02.20

自社の財務バランスが良いか悪いか、経営者の皆さんは何で判断していますか?「うちは手元に現金がいくらかあるから大丈夫!」なんて思っていたとしたら、気付いたときには自転車操業になってしまうかもしれません。

財務バランスが良い状態か否かを判断するのに役立つ指標と基準がいくつかあります。例えば「自己資本比率は○○%が望ましい」や「手元流動性比率は○○%が理想」などなど……。

今回はビジョン税理士法人の鈴木 宗也さんに、負債と資本のバランスを評価する9つの指標やバランスの改善方法などを伺いました。財務バランスが良いと会社の成長にもつながります。この機会にぜひ、自社の財務バランスを見直してみてください。

弥報Onlineでは他にも「経営」をテーマにした記事を発信しています。

経営の記事を読む

目次

自社の財務バランス、良し悪しは何を見ればわかる?

負債と資本のバランスを見ることで、何がわかるのでしょうか?

財務的な基盤の強さがわかります。

資本は、住宅にたとえると地盤のようなもの。会社には資本という基礎があり、その上に買掛金や借入金などの負債を重ねることで成長していきます。ところが負債ばかりが増えてしまうと、軟弱な地盤の上にタワーマンションを建てるような危ない状態になってしまいます。最悪の場合、資金繰りがうまくいかなくなって倒産してしまうこともあるでしょう。

では、何をどう見れば自社の財務バランスが良いか悪いかがわかるのでしょうか?

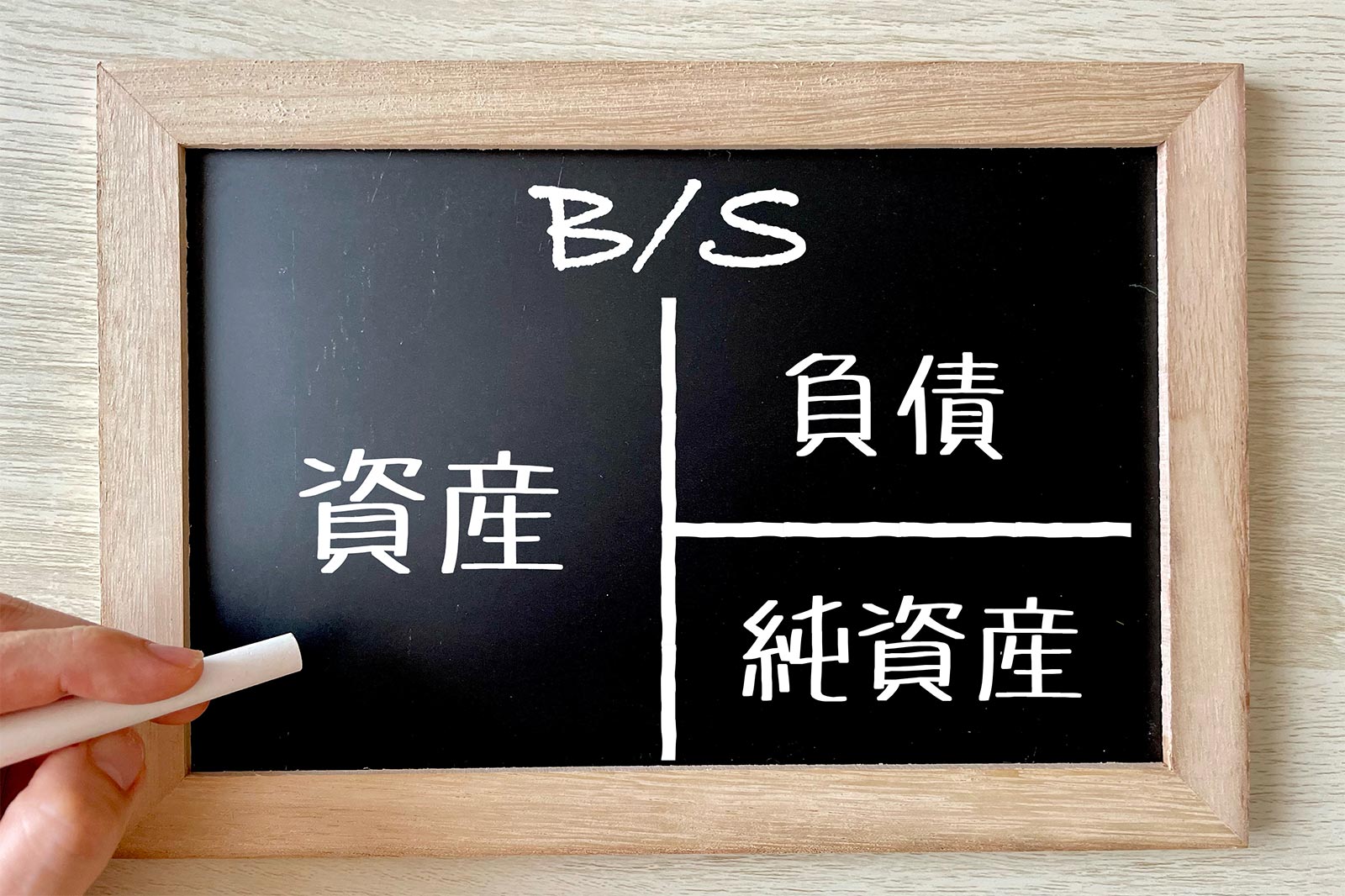

注目してほしいところは、貸借対照表の右側です。右側は大きく2つに分かれており、上が負債の部、下が資本の部となっています。

貸借対照表は右の負債と資本、左の資産の合計が必ず一致するように作成されています。なぜなら負債と資本が資金の調達元を表し、資産はその運用先を表しているからです。

負債と資本の違いは調達方法です。負債は返さなければならないお金、資本は返さなくてよいお金です。負債の典型は借入金ですね。負債は「他人資本」、資本は「自己資本」ともいいます。他人から借りたものは返さなければならない、と考えると覚えやすいかもしれません。

わかりやすいのは自己資本比率(負債と資本の合計に占める資本の割合)です。一般的に50%を超えると優良企業とされます。中小企業では30〜50%あれば、ひとまず安心といったところでしょうか。

計算式で表すと、以下のとおりです。

【自己資本比率(%)={資本÷(負債+資本)}×100】

自己資本比率が低いということは負債の割合が大きいということ、つまり近い将来たくさんのお金が出ていく予定があるということです。

借入金を返済する資金は利益から捻出するのが基本です。負債の多い会社がうまく利益を上げられないと、負債を解消するために新たな借り入れを行う自転車操業になってしまいます。そのため、自己資本比率が30〜50%になっているかを確認すれば、自社の財務バランスの良し悪しがわかります。

自己資本比率以外にも、資産と負債、資本の各項目を使って計算するさまざまな指標があります。それぞれ違った観点で財務バランスを評価できます。

負債と資本、資産のバランスを表す指標

負債に関連する指標には何がありますか?

一般的には以下の6つが使われます。

- 負債比率

【負債÷自己資本×100】

100%以下であれば負債と資本が同額ということであり、安定的です。負債比率が低ければ低いほど、借金が少ない会社といえます。

- 有利子負債比率

【有利子負債÷自己資本×100】

こちらも100%以下を目指したいところです。有利子負債とは文字どおり、利子をつけて返さなければならない負債です。例えば、金融機関などからの借入金や社債などがあります。

ちなみに利息の発生しない無利子負債には、支払手形や買掛金、未払金などがあります。

- 流動比率

【流動資産÷流動負債×100】

流動比率が100%以下だと財務リスクが高いといわれています。120%以上あれば安心、200%以上で優良というのが目安です。

流動資産とは1年以内に現金化される資産で、現金預金や売掛金、受取手形などがこれにあたります。流動負債とは1年以内に支払わなければならない負債で、買掛金や支払手形、返済期限が1年以内に来る短期借入金などがあります。

- 当座比率

【当座資産÷流動負債×100】

120%以上ある状態が望ましいとされています。当座資産とは、流動資産のうち特に現金化が早い現金預金と受取手形、売掛金、有価証券を足し合わせたものです。

- 固定長期適合率

【固定資産÷(自己資本+固定資産)×100】

100%を下回っていれば、健全といえます。固定資産の購入代金が長期借入金と返済不要の資本という、当面は支出が不要な調達方法でまかなわれているからです。

- 手元流動性比率

【手元流動性÷月商×100】

200%以上が望ましく、300%以上が理想です。手元流動性とは、現金と預金の合計額です。手元の資金が、売上の何か月分あるかを示しています。

厳密には手元流動性に短期有価証券を含めますが、保有している中小企業は少ないので、割愛しています。

特に中小企業にとって大切な指標はありますか?

私はよく手元流動性比率を見ています。

手元流動性比率は「手元に月商の何か月分のお金があるか」を表しています。理想は月商の300%以上、つまり3か月分が手元にある状態です。最低でも200%あれば、手元の資金だけで2か月分の売上に対する入金がまかなえます。つまり、たとえ顧客の都合ですべての入金が遅れたとしても、1か月はしのげるのです。

逆に100%を切ってしまうと、売上入金がなければ支払いができない状態です。自転車操業と言わざるを得ません。

資本に関連した指標は、自己資本比率以外に何がありますか?

主に以下の2つがあります。どちらも経営の効率性を表しています。

- 総資本回転率

【売上高÷(負債+自己資本)×100】

100%(1回転)以上が効率的に運用している目安です。会社の資産をどれくらい上手に運用して売上を獲得しているかを表す指標です。

- 自己資本利益率

【当期純利益÷自己資本×100】

8〜10%を超えると優良企業といわれています。

財務バランスを整えるカギは、負債額を減らすこと

上記の指標を改善するためにはどのような方法がありますか?

最も望ましい対策は利益を出すことです。「それができれば苦労はしない」と思われるかもしれませんが……。会計的に説明させてください。貸借対照表において、資産は左側、負債と資本は右側に表すという話をしました。これは決算日時点における「会社の状態」を表しています。

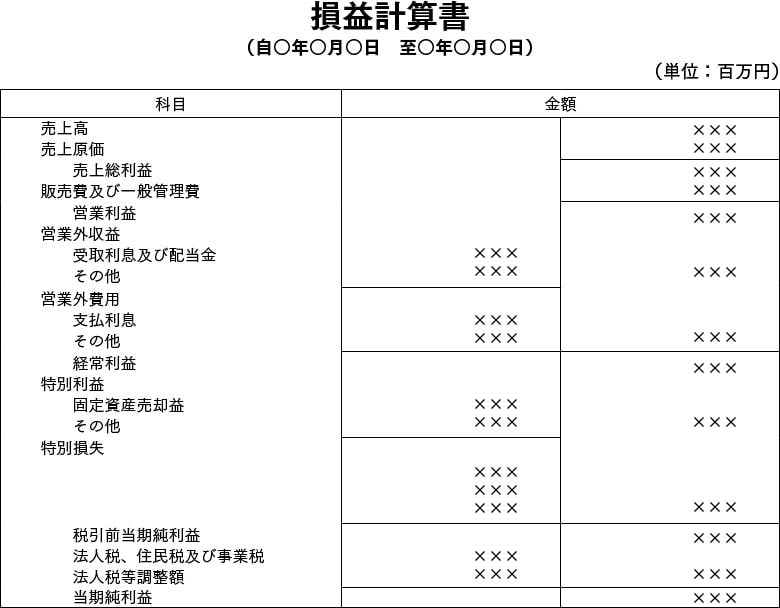

ご存じのとおり、決算書には貸借対照表の他に損益計算書があります。これは一定期間における「会社の成果」を表したものです。

損益計算書では、売上と利益は右側、費用は左側に表されます。ここでも右側が調達元、左側が運用先という考え方を適用できます。利益は資本に振り替えられるので、利益が上がれば自己資本比率は増えます。最良の資金調達先は自社が生んだ利益の積み重ね、というわけです。

とはいえ、財務面でもできることはあります。基本的には負債を減らすことです。

借入金の早期返済はその一例といえます。また、原価や経費などのコストを把握して無駄を削減できれば、買掛金や未払金などの負債を減らすことができ、利益も増えるので一石二鳥です。遊休資産(事業活動に利用していない土地や建物、機械など)を売却して、借入金の返済に充てるのもよいでしょう。使っていない固定資産があるかどうかを精査してみるとよいかもしれません。

増資も1つの手段です。最近は行われることが少なくなりましたが、借入金の資本組み入れという手もあります。

あくまでも見た目だけを変える方法ですが、外部からの借入金と役員借入金を分けて表示すると、融資を受ける際に金融機関からの印象が良くなることがあります。役員借入金は実質的に資本とみなされるからです。

借入金を減らし、資本(利益)を増やせば、おのずと自己資本比率などの指標は改善されます。

未来を見据えて自社に合った資金繰りを目指そう

負債はとにかく減らしたほうがよいのですか?

実は単純にそうとも言えないのです。7期目くらいまでの若い会社は、自己資本比率を上げることよりも、成長に投資したほうがよい場合が多いからです。具体的には、固定資産の購入や広告宣伝費の支払いなどのために借り入れをすることです。自己資本比率は3年から5年くらいかけて上げていければよいと思います。

安全性という意味では、成長ステージにある中小企業は自己資本比率を気にするよりも、手元流動性比率のような短期の資金繰り関連の指標をチェックすることをすすめています。

中小企業の自己資本比率は、まず30%を目指しましょう。そのうえで現預金が借入金を上回る「実質無借金経営」ができれば、負債と資産のバランスに大きな問題はありません。そこから自己資本比率50%を目指していければよいですね。

財務的な取り組みにもステージがあるのですね。

はい。1か月、2か月先の資金繰りも大切ですが、経営者の皆さんには半年後、1年後、3年後、5年後の未来を描いてほしいと思います。

数年後、どのような貸借対照表にしたいのか?これが明確だと、業績目標を明確化しやすく、堅実に成長していけます。

ただいきなり「未来の貸借対照表を描いてください」と言っても、なかなか難しいでしょう。そこで私どもビジョン税理士法人では、貸借対照表を9つに類型化してお見せし、未来を描く参考にしていただいています。

私は多くのクライアントとかかわる中で、貸借対照表には経営者の考え方や人となりが現れると思うようになりました。高級車が好きな社長の会社の資産の部には、車両に関する項目が多い。公私混同が資産や負債の詳細な科目に浮き出てくるんですね。もちろん業態や会社の実情によるので、一概には言えませんが。

いい会社の貸借対照表は創業時のようにシンプルです。会社を創立したときは、資産が現預金だけだったり借入金がなかったりと、スッキリしていますよね。そんな「きれいな貸借対照表」を目指していくことが、足腰の強い優良な会社創りにつながっていくのではないでしょうか。

弥報Onlineでは他にも「経営」をテーマにした記事を発信しています。

経営の記事を読む

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の監修者

鈴木 宗也(ビジョン税理士法人 代表税理士)

~経営計画と月次決算書で、お客様の夢「=ビジョン」の実現を応援します!~

400社の中小企業の顧問先に対して、スタッフ53名(正社員・パート・委託)と共に「良い会社」になる支援をしているビジョン税理士法人の代表。

経営計画書と月次決算書に出会い、自社で導入したことにより、採用が強化され、応募人数が、年18名から年357名に増加しました。さらにわずか3年で、利益が10倍になりました。

「100年経営とワクワクする良い会社創りを応援する」というミッションを掲げ、さらには「21世紀の日本経済を元気にする」というビジョンを実現するために税理士法人を経営している。

資金調達ナビ

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。