- 事業成長・経営力アップ

経営者保証を外すための制度「経営者保証改革プログラム」で保証なしの融資を受けよう【教えて!吉田先生】

2023.12.26

事業拡大などに必要不可欠な融資。その融資を受ける時に求められるのが「経営者保証」です。経営者保証を付けると融資が受けやすくなる一方で、万が一の場合は経営者が債務を負うことになります。

政府は以前より、企業融資の円滑化や、経営者が背負うリスクを軽減し、事業展開を加速させる目的で「経営者保証に関するガイドライン」を策定し、経営者保証に依存しない融資を推進してきました。しかし、なかなか浸透しない現状を受け、政府および経済産業省、金融庁、財務省が「経営者保証改革プログラム」を策定、公表しました。

この流れで一部の金融機関では「経営者保証はいただきません」とWebサイト上などで明確に公表しています。今回は「経営者保証改革プログラム」の概要とその金融機関に対する影響について、財務・資金調達コンサルタントの吉田 学先生に伺いました。

※本記事は2023年12月7日時点の情報を基に作成しております。法令などの最新情報については、政府・各省庁などから出ている文書をご確認ください。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

目次

経営者保証改革プログラムとは何ですか?

経済産業省・金融庁の連携の下で策定され、経営者保証を付けない融資を促進することを目的としたプログラムです。

経営者保証は、創業や思い切った事業展開などの弊害になるなど、さまざまな課題があげられていました。これまでに、政府は「経営者保証に関するガイドライン」を策定し、経営者保証に依存しない融資を推進してきましたが、実際のところ、まだまだ浸透していないと判断しているようです。

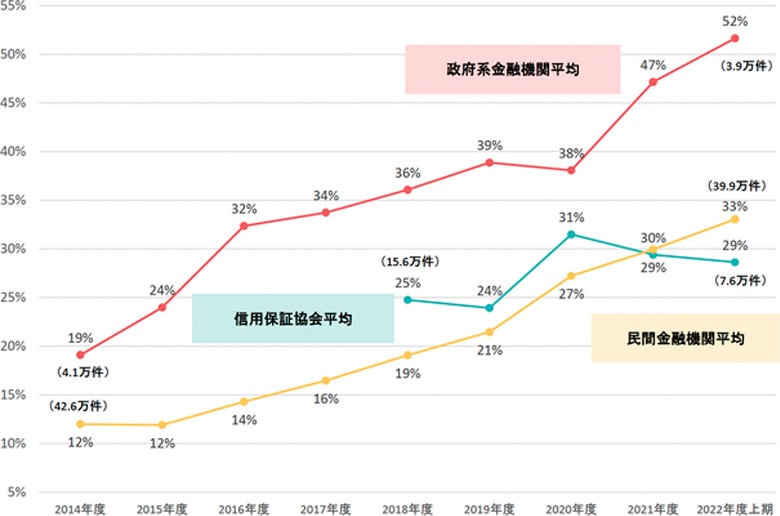

〈経営者保証に依存しない新規融資の割合〉

よって今後、経営者保証に依存しない融資慣行の確立をさらに加速させるため、政府は

- スタートアップ・創業

- 民間金融機関による融資

- 信用保証付融資

- 中小企業のガバナンス

の4分野に重点的に取り組む「経営者保証改革プログラム」を策定しました。

なお、本ガイドラインは中小企業・経営者・金融機関の自主的ルールで、法的拘束力はありませんが、自発的に尊重し遵守することが期待されています。

「経営者保証改革プログラム」は金融機関にどのような影響を与えているのですか?

金融機関は経営者に個人保証を求める際、その理由や詳細をより明確に伝えなければいけなくなりました。なぜなら「経営者保証改革プログラム」の「2.民間金融機関による融資」にて、2023年4月以降より「金融機関が個人保証を経営者に求める際の手続きを厳格化する」と書かれているからです。

具体的には以下のように対応が変わります。

経営者等との間で保証契約を締結する場合には、保証契約の必要性等について、「経営者保証に関するガイドライン」に基づき主債務者と保証人に対して、個別具体的に以下の説明をすることを金融機関に求めています。

- どの部分が十分ではないために保証契約が必要となるのか

- どのような改善を図れば保証契約の変更・解除の可能性が高まるか

つまり経営者保証を求める際には、金融機関は経営者に対して「御社においては、○○の要件が不十分と考えられることから、経営者保証が必要となっている。今後、要件充足の目処がたったと判断できた場合には、経営者保証の解除を検討することも可能である」というような主旨の説明をする必要があります。

よって、新規融資の契約時などに保証契約を締結する際は、「なぜ経営者保証が必要なのか」「どうすれば経営者保証の変更・解除の可能性が高まるのか」などについて、必ず金融機関に確認するようにしましょう。

一部の金融機関が「経営者保証をいただきません」と公表しているのは、なぜでしょうか?

今回のプログラムにおいて、金融機関に対して「経営者保証に関する取組方針」について公表するよう、要請が発せられたからです。要請は以下の通りです。

〈要請内容〉

(1)

民間金融機関は、「経営者保証に関するガイドラインを融資慣行として浸透・定着させるための取組方針等」について、経営陣を交えて議論し、対外公表すること。

(2)

事業者とよりよい信頼関係を築くためのコミュニケーションツールとして利用できる内容となるよう、具体的かつわかりやすい記載で「見える化」すること。

(3)

取組方針等に沿った運用が行われるよう営業現場まで浸透させること。

その影響もあり、各金融機関は自行の方針について明確にWebサイトなどにて公表しています。

金融機関では具体的にどのような内容を公表しているのですか?

ある金融機関では、Webサイト上で以下のように公表しています。

〈例 経営者保証に関する取組方針〉

「当行は、法人のお客さま向けのご融資に際し、原則として経営者保証はいただきません」ただし、以下のいずれかに該当する場合は、保証のご提供をお願いする場合がございます。

[1]財務状況、経営状況などの情報開示がいただけない場合

[2]経営者に対し多額の貸付金があるなど、経営会社と経営者の一体性が認められる場合

[3]経常赤字が連続している、または直近決算が債務超過の場合

[4]信用保証協会付融資など別に定めがあるご融資をご利用いただく場合

上記に該当し保証をお願いする場合にも、以下の内容を具体的かつ丁寧にご説明し、保証の変更・解除に必要な財務基盤の強化や経営の透明性確保のためのお取組を積極的にご支援いたします。

「どの部分が十分でないために保証契約が必要になるのか」

「どのような改善を図れば保証契約の変更・解除の可能性が高まるのか」

金融機関によって、多少の表現が異なるものの、ほぼ同主旨のことが公表されています。ぜひ、ご自身が取引している金融機関の経営者保証に関する取組方針を確認するようにしてください。

もし、金融機関が説明を求めても対応してくれなかったらどうすればよいのですか?

万が一「金融機関から適切な説明がない」「保証の解除をお願いしても真剣に聞いてくれない」というような対応をされた場合は、以下の公表されている資料などを見せながら「経営者保証改革プログラムに沿って対応してほしい」と伝えてください。また顧問税理士などにも相談してみましょう。

(参考)

経営者保証改革プログラムを策定しました|経済産業省

「経営者保証改革プログラム」に関する事業者向けパンフレットの作成について|金融庁

それでも説明がない場合は、金融庁に「経営者保証ホットライン」に相談することも可能です。

個別トラブルについて、金融庁は他機関の紹介や論点の整理などのアドバイスはしてくれますが、あっせん・仲介・調停などは実施しておりません。それでも、金融庁の見解をしっかりと確認することは重要です。金融機関に対して「金融庁に確認したら……と言っていたので、そのように対応してほしい」と主張してください。

※本記事は2023年12月7日時点の情報を基に作成しております。法令などの最新情報については、政府・各省庁などから出ている文書をご確認ください。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

資金調達ナビ

「弥生会計 オンライン」ご利用ガイド

「やよいの青色申告 オンライン」でおトクに確定申告!

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。