- 顧客獲得・売上アップ

毎月の返済が必要ない「新型コロナ対策資本性劣後ローン」とは?

2021.04.26

著者:吉田 学

一部のメディアなどでは「コロナ禍における中小企業の救世主か?」などと報道されている「資本性劣後ローン」をご存知ですか?ほとんどの事業者がこの制度自体を知らないのではないでしょうか。コロナ禍において、ぜひ活用してほしい制度となりますので、今回はその基本的な知識について解説いたします。

『「新型コロナ対策資本性劣後ローン」審査を通過するための書類作成方法』の記事もあわせてお読みください。

目次

聞きなれない「資本性劣後ローン」とは?

これまでに多くの事業者が日本政策金融公庫や商工中金の「新型コロナウイルス感染症特別貸付」や民間金融機関からの「実質無利子・無担保融資」などを利用して、融資を受けていると思われます。今後さらに融資を受ける場合、今回ご案内する「資本性劣後ローン」を検討するのも一つの選択肢です。実際に日本政策金融公庫は、積極的に資本性劣後ローンを推進しています。

資本性劣後ローンとは、日本政策金融公庫の説明によりますと「他の特定の債権又は一般の債権より返済の順位が劣る借入」のことを指しています。つまり企業が破綻した場合などに、銀行が債権回収できる順位が通常の融資と比較して、劣後する融資のことを意味していると考えてください。

業績に応じた金利設定となっており、毎月返済の必要がなく、期日一括返済となっていますので、借入期間中の資金繰り改善に大きな貢献が期待できる制度です。

現在、日本政策金融公庫では「中小企業事業」および「国民生活事業」の窓口にて、新型コロナウイルス感染症対策の融資制度として「新型コロナ対策資本性劣後ローン」(正式名称:新型コロナウイルス感染症対策挑戦支援資本強化特別貸付)を取り扱っています。

特に、中小企業事業においては積極的に推進していますが、国民生活事業でも実績が出てきています。どのような事業者でも容易に利用できる制度ではないかもしれませんが、コロナ禍においてはできる限り多くの可能性を追求していきたいものです。

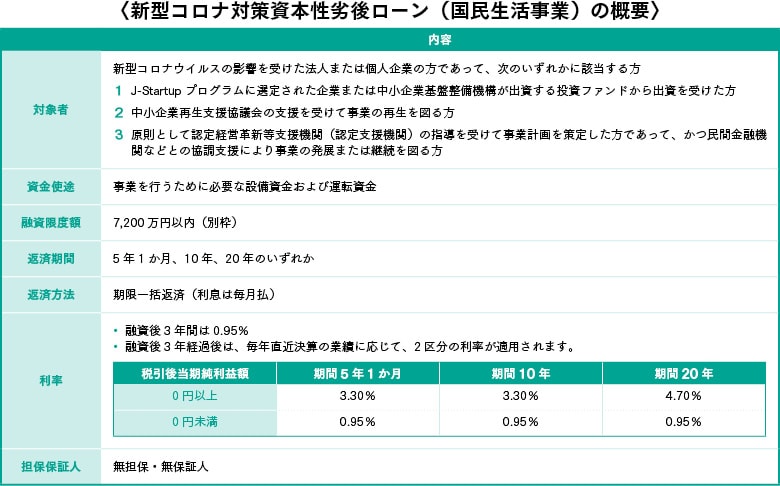

以下、多くの中小事業者が主な窓口として利用する、国民生活事業の新型コロナ対策資本性劣後ローンについて説明します。

新型コロナ対策資本性劣後ローンで中小企業者が対象になり得る「対象者3」とは

新型コロナ対策資本性劣後ローンの対象者は、大きく3パターンに分かれています。このなかで中小事業者が対象となる可能性があるのは「対象者3」となります。

対象者3とは、原則として認定経営革新等支援機関の指導を受け、事業計画を策定した方であり、かつ民間金融機関等との協調支援により事業の発展・継続を図る方が要件となっています。ここでは対象3について説明していきますので、自社が対象条件を満たしているか確認してみてください。

この制度を利用するには「認定経営革新等支援機関(認定支援機関)の指導」が必要とされていますが、これは主に税理士事務所が該当します。まずは、顧問税理士が認定支援機関かどうかを確認して、申請支援の依頼をするようにしてください。

万が一、認定支援機関からの支援を得られなくても、事業計画書の策定ができる場合は申し込みが可能であるとされていますので、そういったケースにおいては日本政策金融公庫に相談してみてください。

次に「民間金融機関等との協調支援」も前提条件とされています。原則として「民間金融機関等が日本政策金融公庫の融資に合わせて、または融資後一定の期間内に、新たな融資を行う」ことが必要となっています。また、資金繰りを改善するための支援であれば、協調支援として見なすことができる場合もありますので、日本政策金融公庫に相談するようにしてください。

新型コロナ対策資本性劣後ローンの特徴

少々分かりにくく感じられる制度かもしれませんが、特徴を知ることで理解しやすくなりますので、詳しくみていきましょう。本制度の特徴は、以下の通りです。

- 利率について

業績に応じて金利が決定されるしくみとなっています。「制度概要」の利率を見て頂けると分かるように、赤字のときは金利負担が小さくなります。よって、安定的な返済計画を立てることが可能です。

- 返済方法について

元金は「最終期限一括」での返済となり、最終回までは利息のみの支払いとなります。毎月の返済がないので、資金繰りの安定に貢献する制度です。ただし、原則として融資後5年間は繰上返済ができないので、注意が必要です。

- 担保・保証人について

本制度は、無担保・無保証人です。

- 償還順位について

本制度による債務については、法的倒産手続きの開始決定が裁判所によってなされた場合、すべての債務に劣後します。つまり、企業などが倒産した際に、貸し手側への返済順位が低いことを意味します。よって他の金融機関にとっては、債権回収に関して安心感があるということになるのです。

- 新型コロナウイルス感染症特別貸付との併用について

日本政策金融公庫の「新型コロナウイルス感染症特別貸付」を融資限度額まで利用していても、本制度は「別枠」となっていますので、申請が可能です。実際に融資を受けられるかどうかについては、審査によって判断されます。

- 特別利子補給制度について

残念ながら、本制度特別利子補給制度の対象とはされていません。

- その他

金融機関は本借入金については、「負債」ではなく「自己資本」とみなすことが可能です。また他の債権より劣後するという意味では、民間金融機関からの融資が受けやすくなるとされています。完済までの間、毎期の経営状況の報告などを含む特約を締結する必要があります。

新型コロナ対策資本性劣後ローンの利用実績は?

本制度は2020年8月から取り扱いが開始されています。実績の詳細については特に公表されていませんので不明ですが、日本政策金融公庫からのニュースリリースや新聞などのメディアにて事例が報道されています。当初は「中小企業事業」を窓口とする中堅企業や規模の大きい中小企業の事例が多かったのですが、「国民生活事業」を窓口とする新型コロナ対策資本性劣後ローンの実績も報告されています。

国民生活事業のニュースリリース

2021年1月13日

「なごのキャンパスで連携し、スタートアップ企業を支援」|名古屋銀行 ニュースリリース

2021年1月18日

「三機関で連携してコロナ禍に立ち向かうスタートアップ企業に資本性ローンで支援!」|日本政策金融公庫 都市銀行での連携状況

2020年11月12日

「延岡の老舗食事処「有限会社国技館」を新型コロナ対策資本性劣後ローンで支援」|日本政策金融公庫 九州での連携状況

なお、民間金融機関との連携によるパッケージ商品なども実施しています。

〈例〉

2021年2月15日

「横浜銀行と資本性ローンを活用した協調融資スキームを創設」|日本政策金融公庫 東京・南関東での連携状況

2021年1月18日

「京都府内4金融機関と資本性ローンを活用した協調融資スキームを創設」|日本政策金融公庫 近畿での連携状況

民間の銀行や信用金庫でも実施中

銀行などの民間金融機関においても、2020年5月27日に金融庁から「資本性借入金の取扱いの明確化に係る『主要行等向けの総合的な監督指針』などの一部改正について」が発信されています。

〈参考〉

資本性借入金の取扱いの明確化に係る「主要行等向けの総合的な監督指針」等の一部改正について

本文書は、新型コロナ対策として、金融機関が「資本性借入金」を積極的に活用できるよう、金融庁としての考え方を明確に表明した内容となっています。

民間金融機関による資本性劣後ローンの事例としては、昨年の9月に新聞などのメディアにて、「ワタミ株式会社が横浜銀行から2020年9月末に横浜銀行から30億円を劣後ローンで調達。横浜銀行がコロナ後はじめて実施する資本性ローンの第1号に選ばれた」という報道が話題になりました。

参照:ワタミ資本性ローンで反転攻勢!!横浜銀行「コロナ後」初、30億円調達|渡邉美樹オフィシャルブログ

このように民間の金融機関が実施する場合は、やはり大企業などが対象となりますので、中小事業者は対象になりにくいと思われます。しかし日本政策金融公庫などが行っている資本性劣後ローンに関しては、中小事業者を対象としていますので、まずは認定支援機関である顧問税理士、または日本政策金融公庫に相談してみましょう。

【関連記事】

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。