- 事業成長・経営力アップ

小宮一慶が教える、経営を深く読むための「経営指標」を覚えよう~ROA、ROE、資本コスト~

2021.08.10

自社の経営を深く読むために、経営者が覚えておきたいのが経営指標や管理会計です。今回は「ROA」「ROE」「資本コスト」といった経営指標についてご説明します。基本を知ることで経営に対する理解が深まり、会社の方向性も明確になるはずです。ぜひお手元に決算書を用意して読み進めてみてください。なお中小企業の場合は、株主が社長(または家族)であることも多いものです。本記事では株主=社長と読み替えていただければと思います。

目次

ROA(資産利益率)、ROE(自己資本利益率)を理解しよう

①ROA(資産利益率)について

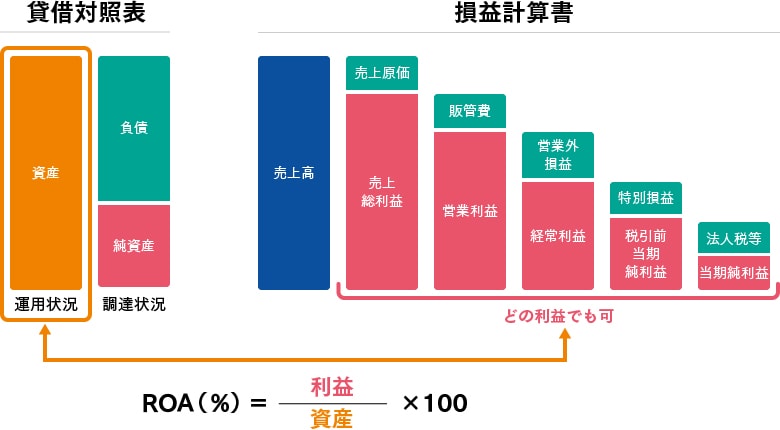

まず「ROA(Return On Asset=資産利益率)」は、「資産(Asset)に対して、どれだけの利益を生んでいるか」を示す指標です。単位は%で表します。

ROAの理解には貸借対照表の理解が必要ですが、難しいことではありません。皆さんの会社の貸借対照表の「資産の部」には、会社が保有するさまざまな資産がまとめられています。現預金や有価証券、さらには商品などの在庫、土地、製造業であれば工場などの建物もそうです。これら会社が事業を行ううえで必要な「財産」が並んでいます。

企業は「資産」を使って「売上高」や「利益」を稼ぎます。その利益率を表すのがROAです。

この「利益」は営業利益、経常利益、当期純利益のどれを使ってもかまいません。資産を使って本業でどれだけ利益を稼いでいるかを知りたければ「営業利益」を、また会社の最終的な利益、つまり株主に帰属する利益と比べたければ「当期純利益」を代入すればいいのです。

このROAが高いほど資産当たりの利益を効率よく稼いでいる企業といえます。

②ROE(自己資本利益率)について

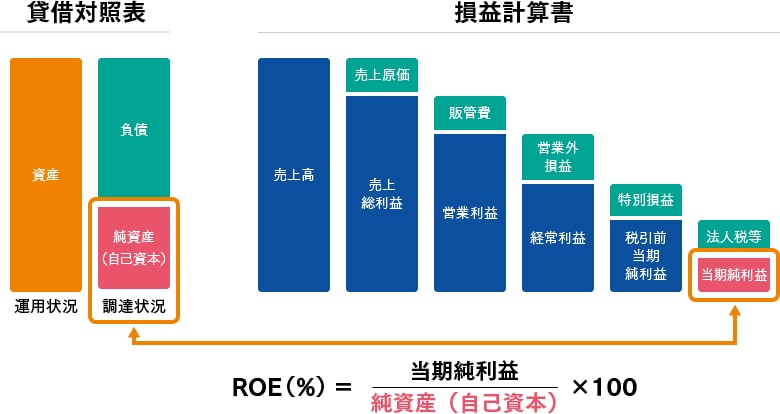

次に「ROE(Return On Equity=自己資本利益率)」は「株主が会社に預けているお金(自己資本)を使って、どれだけリターン(利益)を稼いでいるか」を見る指標です。こちらも単位は%で表します。

純資産を構成するのは主に、資本金や利益剰余金などの「株主資本」です。このROEが高いほど、株主から預かったお金を使って効率よく利益を稼いでいる企業といえます。

ROEを計算する際の注意点として、必ず「当期純利益」を使います。株主に帰属する利益は、営業利益でも経常利益でもなく当期純利益だからです。

これら2つの定義を整理すると、ROAとROEの分子はいずれも利益(ただしROEの場合は必ず「当期純利益」)、分母はROAが「資産」、ROEが「純資産(自己資本)」となります。

ROAやROEなどの経営指標を使うことで、自社の資産や自己資本が有効に活用できているかを確認することができます。この場合、同業他社と比較することが重要です。資産や純資産を他社と比べて有効活用できていない場合には、将来的に他社に大きな差をつけられることにもなりかねません。

「ROAを高めることでROEを高める」と考える経営が健全

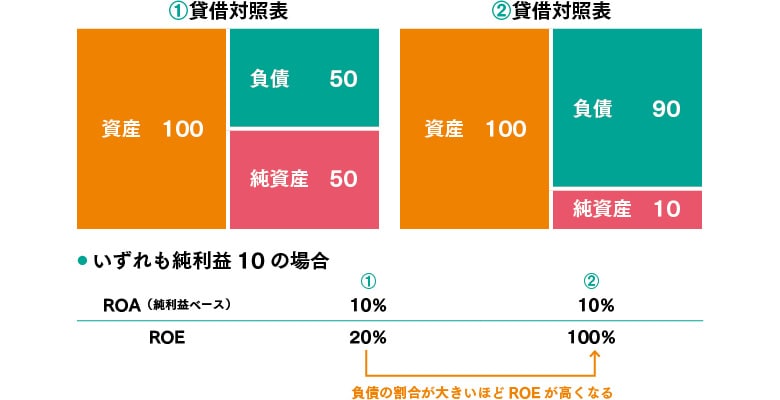

ROAもROEも高いに越したことはありませんが、ROEが高い場合に注意しておきたいことがあります。それは、企業の中長期的な安全性を表す「自己資本比率(=純資産÷資産×100)」が低いほど、同じ当期純利益でもROEは高くなるということです。

| 自己資本比率(%)=純資産÷資産×100 |

図をご覧ください。①は自己資本比率50%(純資産50÷資産100×100)、②は同10%(純資産10÷資産100×100)です。純利益が10出ている場合、ROAはどちらも10%(純利益10÷資産100×100)ですが、ROEは①では20%(純利益10÷純資産50×100)、②では100%(純利益10÷純資産10×100)となります。

ROEが高いのは良いことですが、自己資本比率がそれほど高くない会社が低い自己資本比率で高いROEを出している状態は、必ずしも安全性の観点からは健全とはいえません。

ROAもROEもともに大切です。ただし、私はROAのほうがROEよりも大切だと考えています。図でも明らかなように、ROAが高まればROEは必然的に高まるからです。逆の場合はそうなりません。

さらに、ROEよりもROAのほうが大切だとする理由はもう1つあります。

会社は資産を賄うために、負債と純資産で資金を調達しています。したがって経営者は負債と純資産の両方に対する責任があり、それに見合ったリターンを出す必要があります。それを示す指標がROAであり、ROAは資産全体に対する利益の割合です。

会社は「純資産(自己資本)」にだけ見合ったリターン(ROE)を出していればいいわけではありません。上場企業などは「ROE第一」という風潮がありますが、これは株主を一番に考えているからで、負債の出し手は二の次と考えているとも取れます。

しかし、それでは負債を提供する銀行や社債権者に対して失礼です。経営者には「ROAを高めることによってROEを高める」という健全な考え方が必要なのです。

資本コスト(=調達コスト)の内容を正確に理解しよう

ここからは、さらに経営について考えを深めていきましょう。大事なところなので、ゆっくり読み進めください。

先ほど「ROAを高めていくことでROEも高まるという経営が健全」という話をしました。では、どのくらいのROAを目指せばよいのでしょうか?

これを知るカギとなるのが「資本コスト」です。この言葉、どこかで1度は目にしたり耳にしたりしたことがあるのではないでしょうか。しかし、その意味をきちんと説明できますか?

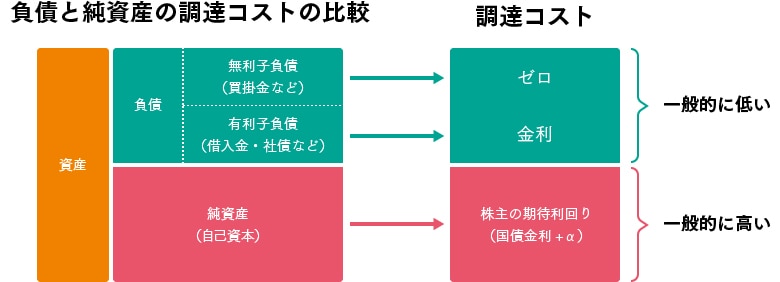

「資本コスト」とは、会社の資金の「調達コスト」を指します。資金は負債と純資産の合計です。

ここで貸借対照表の構造を思い出してみましょう。会社が事業を行うためには「資産」が必要です。その資産を賄うために「負債」と「純資産」によって資金調達しています。

この資金調達で「調達コスト」がかかります。負債の場合、調達コストは有利子負債の「金利」です。

負債には、借入金や社債などの有利子負債と、買掛金などの無利子負債があります。銀行から借り入れをしたり、社債を発行したりすると金利が発生します。これが有利子負債です。

一方、無利子負債には金利がかからないので、コストは発生しません。負債全体の調達コストを%で表すには、「金利÷負債(全体)×100」で計算します。

| 負債全体の調達コスト(%)=金利÷負債(全体)×100 |

他方、純資産の調達コストは何でしょうか。講演やセミナーでこの質問をすると、多くの方が「配当」と答えます。決して間違いではありませんが、実は配当をしない企業でも資本コストがかかっています。

純資産の調達コストは何か。この正しい答えは「株主の期待利回り」です。株主が預ける資金に対して期待する利回りが、純資産の調達コストと考えられています。株主は純資産を会社に預けているわけですから、それに対して期待する利回りがあるのです。

この純資産の調達コストである「株主の期待利回り」は「(国債金利+α)×100」で計算します。

| 純資産の調達コスト(株主の期待利回り)(%)=(国債金利+α)×100 |

株主が預けている純資産が、もし国債と同じ利回りしかなかったら、株主はお金をリスクのある会社に預けることはないでしょう。自ら国債を買って運用すればいいからです。特に機関投資家はそうです。

では、なぜ株主が会社に出資するかというと、リスクは国債よりも高いけれども、その分、国債より高い利回りが期待できるからです。そのインセンティブが「+α」の利回りとなります。これを「リスクプレミアム」と呼びます。

この「+α」の割合は企業によって異なります。会社の株価の変動率などにもよりますが、リスクプレミアムは数%~10%以上にもなります。純資産の調達コストは優良企業でも5%程度はかかっているでしょうから、負債よりもずっと大きいという認識が必要です。

会社のROAは5%以上、ROEは10%以上あれば合格

負債(金利)と純資産の調達コスト(株主の期待利回り)を加重平均したものを「資本コスト」といいます。これも%で表します。ファイナンスの世界では「WACC(ワック)」と言います。この用語を知っているとファイナンス「通」のように思われるかもしれません。

これが資本(負債+純資産=資産)の調達コストですから、ROAはこの資本コスト(=WACC)より高くなければなりません。一般的な会社であれば営業利益で5%程度出ていればまず合格です。ROEは純資産(≒自己資本)の調達コスト(国債金利+α)よりも高い必要がありますが、10%以上なら合格です。

- ROA(%)=利益÷資産×100

- ROE(%)=当期純利益÷自己資本×100

- 負債全体の調達コスト(%)=金利÷負債(全体)×100

- 純資産の調達コスト(株主の期待利回り)(%)=(国債金利+α)×100

これら経営指標の意味や数字の目安を知っているのと知らないのでは、会社の経営の深度に差が出ます。皆さんも、ぜひ基本を覚えてこれからの経営に活かしましょう。

【関連記事】

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の著者

小宮 一慶(こみや かずよし)

経営コンサルタント。株式会社小宮コンサルタンツ代表取締役会長CEO。十数社の非常勤取締役や監査役、顧問も務める。1981年京都大学法学部卒業。東京銀行に入行。1984年から2年間、米国ダートマス大学タック経営大学院に留学。MBA取得。帰国後、同行で経営戦略情報システムやM&Aに携わったのち、岡本アソシエイツ取締役に転じ、国際コンサルティングにあたる。この間、UNTAC(国連カンボジア暫定統治機構)選挙監視員として、総選挙を監視。93年には日本福祉サービス(現セントケア)企画部長として在宅介護の問題に取り組む。95年に小宮コンサルタンツを設立し、現在に至る。企業規模、業種を問わず、幅広く経営コンサルティング活動を行う一方、年百回以上の講演を行う。新聞・雑誌、テレビ等の執筆・出演も数多くこなす。経営、会計・財務、経済、金融、仕事術から人生論まで、多岐に渡るテーマの著作を発表。その著書140冊を数え、累計発行部数は360万部を超える。

資金調達ナビ

弥報Onlineでは「読者の声」を募集しています!

弥報Online編集部では、皆さまにより役立つ情報をお届けしたいという想いから「読者の声」を募集しております。

「こんな記事が読みたい!」「もっと役立つ情報がほしい!」など、ご意見・ご感想をお聞かせください。

皆さまからのご意見・ご感想は今後、弥報Onlineの改善や記事作りの参考にさせていただきますので、ご協力をよろしくお願いいたします。

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。