- 事業成長・経営力アップ

「日本政策金融公庫」「信用保証付き融資」「プロパー融資」いったいどれを利用すればよい?【教えて!吉田先生】

2024.09.12

小規模・中小事業者が利用できる融資としては、主に日本政策金融公庫、民間金融機関窓口の信用保証付き融資などの公的融資、そして民間金融機関独自の融資であるプロパー融資などがあります。それぞれ特徴がありますが、どういう事業者が対象なのかよくわからず、利用を見合わせているケースもあるのではないでしょうか。

今回は、それぞれの融資の特徴や違い、利用イメージについて財務・資金調達コンサルタントの吉田学先生に伺いました。

※本記事は2024年8月時点の情報を基に作成しております。法令などの最新情報については、政府・各省庁などから出ている文書をご確認ください。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

目次

事業者が利用できる「融資」にはどういうものがありますか?

主に、事業者が利用できる融資は以下の通りです。

| 〈公的融資〉 ・日本政策金融公庫(国民生活事業、中小企業事業、農林水産事業)の融資 ・商工組合中央金庫の融資 ・民間金融機関窓口の信用保証付き融資(都道府県、市区町村の自治体制度融資等) など 〈民間金融機関独自の融資〉 ・プロパー融資 など 〈その他〉 ・ノンバンク融資 など |

上記の中でも小規模・中小事業者がメインで利用することになるのは、日本政策金融公庫(国民生活事業)の融資、民間金融機関を窓口とする信用保証付き融資(自治体制度融資)の公的融資になります。業績や規模、信用力に応じて、日本政策金融公庫(中小企業事業)、商工組合中央金庫、プロパー融資の利用もできるようになります。

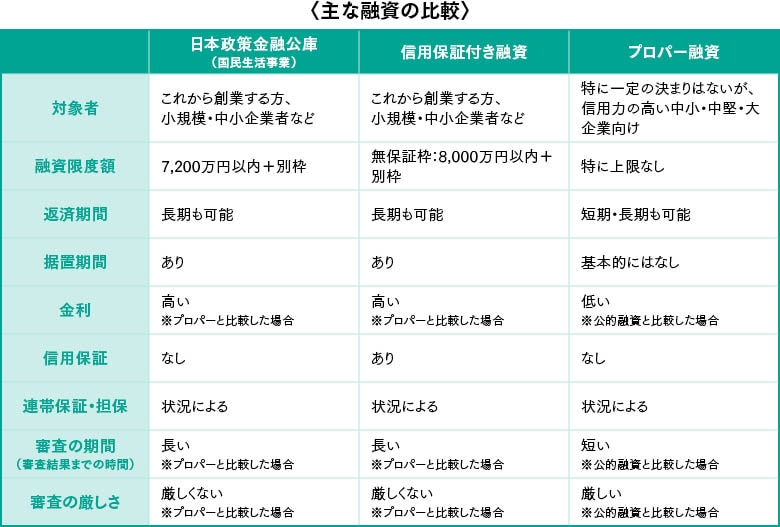

それぞれの融資はどのように違うのですか?

主に小規模・中小事業者がメインで利用している3つの融資の相違点などを、以下にまとめてみました。それぞれの融資の特徴や相違点などのイメージを理解してください。

小規模・中小事業者はどの融資を利用すればよいのですか?

どの融資を利用するかに関しては、さまざまな考え方や判断がありますが、まずは「これから創業する方」と「既に創業している方」に分けて考えてみる必要があるでしょう。

「これから創業する方や創業したばかりの方」は、「日本政策金融公庫の創業融資」または「信用保証付きの自治体の創業融資」を利用することになります。自治体の創業融資は、都道府県および市区町村に制度があります。国は創業支援に常に力を入れていますので、これらの創業融資制度はとても優遇されています。活用できる方はぜひ使いましょう。

次に「既に創業している方」ですが、創業時に「日本政策金融公庫」の創業融資を受けているケースが多いので、次に融資を受ける場合は「信用保証付き融資」になります。

また、創業後すぐにプロパー融資を利用することは非常に困難です。なぜならば、プロパー融資は信用力の高い事業者向けとなっているためです。

結論としては、創業したばかりでまだまだ実績の乏しい小規模・中小事業者においては、原則として「日本政策金融公庫」および「信用保証付き融資」を利用することになります。

上記の公的融資だけで、どれくらいまで借りられますか?

明確な基準はありません。しかし、一つの考え方ですが日本政策金融公庫(国民生活事業)は実務的には2,000万円程までは借りやすく、信用保証協会の無担保枠は8,000万円ですので、合計1億円程までは借りられるという見方もできます。

それでは、1億円の融資を受けられる企業はどれくらいの規模なのでしょうか。これも一つの考え方ですが「月商3か月分までは融資を受けやすい」(借入金月商倍率)という基準に照らして逆算してみますと、年商約4億円(月商約3,300万円)規模の事業者となります。ただし、実際には「別枠」などがありますので、1億円以上の公的融資を受けることも可能です。

どれくらいの規模になったらプロパー融資の利用が可能になりますか?

上記の解説を前提にすると、年商4億円を超えると公的融資では追いつかず、プロパー融資も利用したいということになります。少々強引ですが、一つの目安とはなるでしょう。

しかし実務においては、年商1億円前後~3億円規模でもプロパー融資を受けている中小企業はあります。年商5千万を超えて1億円に向かって成長している企業などは、いずれプロパー融資を受けるという前提で、財務改善などを検討するよう考えてみてはいかがでしょうか?

プロパー融資については、以下の記事も参考にしてください。

(参考)

■小規模・中小企業も利用可能?「プロパー融資」のメリット・デメリット【教えて!吉田先生】

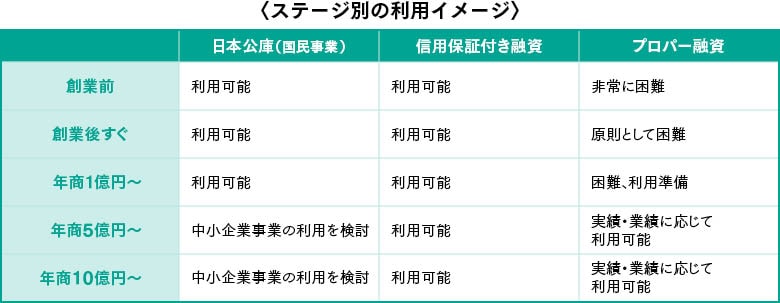

事業者のステージ別の利用イメージを、わかりやすく教えてください。

あくまでもイメージですが、以下のように把握するとわかりやすいでしょう。

なお、日本政策金融公庫(中小企業事業)および商工組合金融公庫も、一定規模の企業について利用可能ですので、ぜひ活用してください。規模について絶対的な基準はありませんが、一つの目安として年商3~5億円程度以上は必要になります。

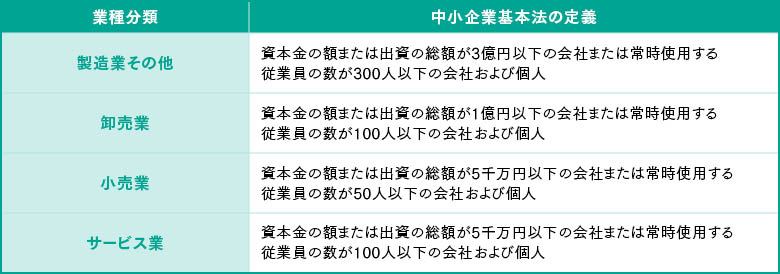

公的融資は、原則として「資本金」と「従業員」の基準のいずれかに合致していなければ、利用できません。両基準を超えている企業は中堅企業とみなされて、原則として公的融資の利用は不可となりますので、十分に注意してください。

公的融資はいざというときのために利用せず、プロパー融資だけ受けることは可能ですか?

規模の大きい企業の場合、すべてがプロパー融資であるケースは珍しくありません。売上規模が数億円で高業績の中小企業経営者の中には、そのように考える経営者もいらっしゃるようです。

しかし「いざ」というときに、必ずしも公的融資が簡単に利用できる、と断言はできません。さまざまな意見や議論がありますが、公的融資、プロパー融資ともにバランスを考えながら利用してください。判断が難しいときは、顧問税理士や専門家に相談することをおすすめします。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。