- 事業成長・経営力アップ

まだまだある!経営者が知っておくべき無保証人の融資制度について【教えて吉田先生!】

2024.07.04

これまで資金調達における保証問題は経営者にとって大きな負担となっていました。新規事業の立ち上げや創業、事業承継、事業存続を阻む壁となっていたのです。この現状を打破しようと2024年3月15日より、3つの無保証人制度が開始されました。無保証人の融資制度とは、その名称のとおり保証人不要で融資を受けることが可能な仕組みです。

この3つの保証制度以外にも無保証人の融資制度はたくさんありますが、今回は「無保証人融資の現状」「公的制度における経営者保証の原則論」「無保証人の公的融資制度」などについて財務・資金調達コンサルタントの吉田学先生に伺いました。

※本記事は2024年5月時点の情報を基に作成しております。法令などの最新情報については、政府・各省庁などから出ている文書をご確認ください。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

目次

「無保証人制度」を利用するには、どうすればよいのですか?

無保証人制度を利用するには、正しく制度について理解し、選択する必要があります。まずは「無保証人の公的制度を利用する」ことを意識することです。公的制度においては連帯保証人や担保などの基本的な規定がありますので、それも確認しておきましょう。

一方、民間金融機関(プロパー融資)の場合は、原則として自由裁量です。経営者保証ガイドラインを参考にしながら、各行における判断になります。一定の事業規模や実績、信頼がないと、利用するのは難しいかもしれません。現時点においては、経営者保証改革プログラムの推進(2023年4月開始)によって、民間金融機関も経営者保証なしの融資に取り組んでいます。

(参考)

「経営者保証改革プログラム」に関する事業者向けパンフレット|金融庁

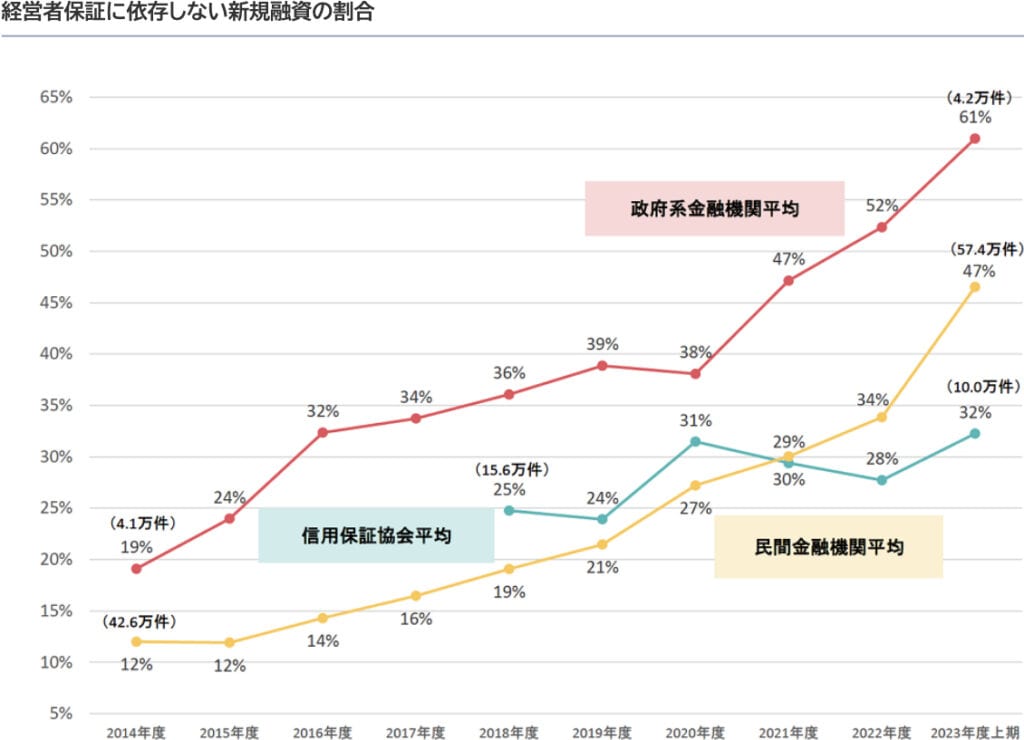

まずは、日本における無保証人融資の現状について確認してみましょう。

最も進捗しているのは、政府系金融機関といえるでしょう。よって、特に小規模・中小企業においては、日本政策金融公庫の積極的な利用をおすすめします。また現在、国(政府)は「経営者保証に依存しない融資」を積極的に推進しています。

(参考)

経営者保証改革プログラムを策定しました~経営者保証に依存しない融資慣行の確立加速~|経済産業省

なお、大前提として、経営者保証を提供せずに融資を受けるには「経営者保証に関するガイドライン」に即した経営・財務の改善が必要になりますので、ガイドラインの理解が重要です。

(関連記事)

国(政府)もさまざまな支援策などを講じています。以下のようなリーフレットも中小企業庁から配布されていますので、ぜひ確認してください。財務基盤の強化に向けた収益力改善への取り組みなどを通じて、経営者保証が解除できるかもしれません。

(参考)

ガバナンス体制整備支援「6.広報チラシ」|中小企業庁

公的制度における保証人はどのように規定されているのですか?

日本政策金融公庫においては制度ごとに規定が定められており、無保証人の制度が用意されています。自治体制度融資(信用保証協会の保証付き融資)などにおいては、各自治体や信用保証協会のHPなどに規定が公表されていますので、必ず確認しておきましょう。

一例ですが、東京都では以下のように公表されています。

| 〈連帯保証について〉 法人の場合:必要となる場合がある。代表者以外の連帯保証人は原則不要 個人の場合:連帯保証人は原則として不要 組合の場合:原則として代表理事の連帯保証が必要。個々の事業に応じて他の理事を連帯保証人とすることも可能 原則として、国の「経営者保証に関するガイドライン」に基づいて次のいずれかに該当し、信用保証協会が認める場合は、法人代表者の個人保証は不要。 (1)申込金融機関が、そのプロパー融資(信用保証協会などによる保証を付さない融資)について法人代表者の個人保証を不要とし、担保による保全が図られていない場合であって、法人と代表者の分離、債務超過でない、2期連続の赤字でないなどの一定の要件を充足している場合 (2)法人又は法人代表者などが所有する不動産について担保提供があり、十分な保全が図られる場合 〈物的担保について〉 既存の保証付融資残高と新規の保証付融資額の合計が8,000万円以下の場合は、原則として無担保とします。合計が8,000万円を超える場合は、物的担保が必要となります。 |

原則的な規定については、基本的には全国的に同じ内容になりますが、必ず地元の自治体や信用保証協会などのWebサイトなどで確認するようにしてください。

どのような公的制度があるのか具体的に教えてください。

日本政策金融公庫(国民生活事業)においては、以下のような制度があります。

〈主な日本政策金融公庫(国民生活事業)の制度〉

- 新たに事業を始める方または事業開始後税務申告を2期終えていない方の無担保・無保証人で利用する場合の融資制度(旧:新創業融資制度)|日本政策金融公庫

- 経営者保証免除特例制度|日本政策金融公庫

- 小規模事業者経営改善資金(マル経)|日本政策金融公庫

- 生活衛生改善貸付|日本政策金融公庫

- 挑戦支援資本強化特別貸付(資本性ローン)|日本政策金融公庫

- 新型コロナ対策資本性劣後ローン(2024年6月末終了予定)|日本政策金融公庫

「新たに事業を始める方、または事業開始後税務申告を2期終えていない方の無担保・無保証人で利用する場合の融資制度(旧:新創業融資制度)」とは、その名称通り、新たに事業を始める方または事業開始後税務申告を2期終えていない方を対象とした無担保・無保証人制度です。2期を終えた場合は、経営者保証免除特例制度もあります。本制度は一定の財務要件などが課せられ、利率に0.1~0.2%が上乗せされます。(事業承継・集約・活性化支援資金、または生活衛生事業承継・集約・活性化支援資金を利用される方は上乗せされません。)また、期限一括返済の挑戦支援資本強化特別貸付(資本性ローン)も用意されています。

また、商工会議所や商工会などの「小規模事業者経営改善資金(マル経)」や生活衛生同業組合などの経営指導を受けている、生活衛生関係の小規模事業者を対象とした「生活衛生改善貸付」などもあります。

次に、信用保証制度においては、主に以下のような保証制度があります。

〈主な信用保証制度〉

- スタートアップ創出促進保証制度|中小企業庁

- 経営者保証を不要とする保証の取扱いが出来る可能性があります|中小企業庁

- 事業者選択型経営者保証非提供制度(2024年3月15日開始)|一般社団法人全国信用保証協会連合会

- 事業者選択型経営者保証非提供促進特別保証制度(2024年3月15日開始)|一般社団法人全国信用保証協会連合会

- プロパー融資借換特別保証制度(2024年3月15日開始)|一般社団法人全国信用保証協会連合会

- 事業承継特別保証等における要件緩和|中小企業庁

「スタートアップ創出促進保証制度」とは、これから創業する法人や創業後5年未満の法人を対象とした無担保無保証人の制度です。

経営者保証を不要とする保証制度については「金融機関連携型、財務要件型、担保充足型」の3つのタイプがあり、経営者保証ガイドラインに即した経営者保証を不要とする取り扱いとなります。

事業者選択型経営者保証非提供制度

「信用保証料の上乗せ(0.25%または0.45%)で経営者保証が不要となる制度」であり、一定の要件をクリアできれば「無担保保険・公害防止保険・エネルギー対策保険・海外投資関係保険・新事業開拓保険・事業再生保険」などの保証制度が無保証人で利用することが可能です。

事業者選択型経営者保証非提供促進特別保証制度

「信用保証料の上乗せ(0.25%または0.45%)で経営者保証が不要となる制度」ですが、保証料の補助が実施されます。2025年(令和7)3月31日まで0.15%、2026年(令和8)3月31日まで0.10%、2027年(令和9)3月31日まで0.05%の補助が実施される予定です。

プロパー融資借換特別保証制度

「民間金融機関が貸し出している既往プロパー融資(信用保証協会の保証なし)について、経営者保証の必要のない本保証制度に借り換える制度」です。

事業承継特別保証制度

事業承継を支援するために「経営者保証を不要とし、また経営者保証ありの既存の借入金についても借換により経営者保証を不要にすることが可能な保証制度」です。

なお、その他「自治体制度融資」にも無保証人制度が用意されています。独自の制度や上記の制度に則った制度融資が実施されていますので、必ず地元の自治体の制度融資などを調べるようにしてください。

たくさんありすぎて正直よくわかりません。どうすればよいですか?

創業時においては、日本政策金融公庫の無保証人融資や自治体の無保証人の創業保証、スタートアップ創出促進保証などを検討してください。これらは創業「前」だけではなく、創業「後」も利用可能です。そして重要なことは、創業後は経営者保証ガイドラインに即した経営・財務体制の構築を目指すことです。

既に創業されている方は、経営者保証ガイドラインに対応できているような経営・財務体制であれば、無保証人で融資を受けることができる可能性が非常に高くなります。よって、経営者保証ガイドラインを理解している顧問税理士より、日ごろから指導を受けることができれば有ありがたいのですが、それが難しい場合は、商工会などや中小企業活性化協議会、認定支援機関、民間の財務・融資の専門家などからアドバイスを受けるようにしてください。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。