- 事業成長・経営力アップ

「設備投資」は何をどこまで行うべき?正しい判断ポイントを税理士が解説!

2024.03.19

「機械設備が老朽化したため、取り替えが必要」「増産のため、新しい生産設備を導入したい」「新規出店したい」など、事業継続や拡大のために設備投資が必要になることがあります。大きな支出を伴うため、なかなか踏み切れないという方もいるのではないでしょうか。

実は設備投資を行うかどうかの判断は、正しい手順を踏めばそれほど複雑ではありません。そこで今回は投資計画の立て方や評価方法、さらに税務上の注意点や優遇税制について、管理会計活用を得意とする税理士法人ベルダの林健太郎さんに伺いました。

弥報Onlineでは他にも「スモールビジネス」をテーマにした記事を発信しています。

スモールビジネスの記事を読む

目次

設備投資の判断でカギを握るのは「回収期間」

まず、設備投資とは何でしょうか?

企業が利益を増やす、または事業を継続することを目的として、一度に多額の資金を投入することです。具体的には工場の建設や機械装置の取得、店舗の新規出店費用などがイメージしやすいでしょう。これらの有形固定資産だけではなく、ソフトウェアや商標権などの無形固定資産も含まれます。

一般的な設備投資の特徴について教えてください。

投資判断が難しい点です。費用を企業が成長するための投資ととらえると、固定費は変動費と比べてより慎重に検討する必要があります。もし売上が減ってしまったら変動費も自然に減りますが、固定費を減らすには何らかの対策が必要です。典型的な固定費として土地や建物の賃料があげられますが、削減するには引っ越しや値下げ交渉などの手を打たなければなりません。

逆にいえば、固定費は工夫しだいで減らすことも可能です。しかし設備投資はもっとシビアで、一度大きな金額を支出してしまえば、基本的に取り戻すことはできません。固定費を超える投資判断の難しさという意味で、私は設備投資を「超・固定費」と呼んでいます。

どうすれば効果的な投資判断ができるでしょうか?

目的を達成できるかどうか、数値で明確化すれば判断基準になります。冒頭であげた設備投資の目的の1つである「利益を増やすこと」は、さらに「収入の増加」と「費用の削減」に分けられます。例えば工場を新設することで、どれくらい売上の増加が見込めるのか。事務を自動化するソフトウエアを導入することで、人件費をいくら削減できるのか。これらを10年、20年といった設備の利用期間にわたって計算し、投資計画を立てます。

投資判断に役立つ指標はありますか?

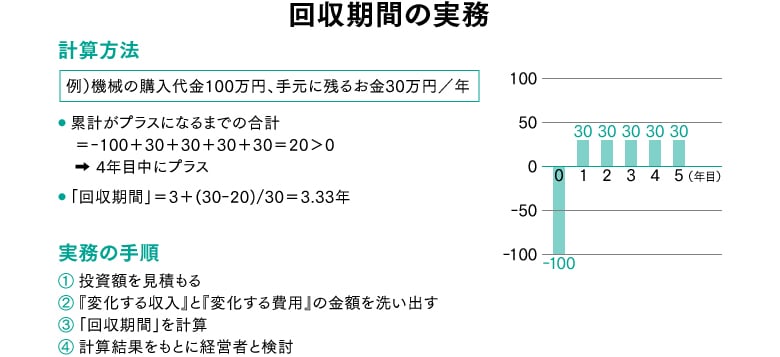

回収期間が1つの目安です。つまり、初期投資を何年で回収できるかという点に着目しましょう。仮に100万円の製造機械を購入したとします。年間で増加する売上は50万円、ランニングコストは20万円とすると、この設備投資による各年度の利益は30万円です。これを足し合わせた数字が初期投資である100万円に並ぶのは、30万円+30万円+30万円+10万円となる4年目です。端数は10万円÷30万円≒0.3なので、回収期間は約3.3年となります。

回収期間は短いほど投資のリスクが低くなります。なぜかというと、事業環境は初期投資の時期から大きく変化する可能性があるからです。

例として、コロナ禍では多くの観光産業が打撃を受けました。2018年にホテルを建設していた場合、回収期間が2年であれば2020年に訪れたパンデミックまでにほぼ回収できたことになりますが、もしも回収期間が4年だったらどうでしょうか?初期投資を半分しか回収できない状態で、大幅に需要が落ち込んでしまうわけです。中小企業は1つの事業の成否が命運を分けますから、安全性はよく考慮する必要があります。

適切な回収期間は、業態や状況によって異なります。ただし流行に乗って新規事業を始める場合、回収期間の目安は数か月から1年がよいでしょう。長くても2年が限度です。タピオカブームのときの新規出店を想像してください。3、4年の回収期間を見込んだとしても、その間にブームが終わってしまうリスクがあります。

反対の例をあげると、ラーメン屋の需要は比較的堅実とされており、3〜5年を見込んでもよいとされています。タピオカの容器はラーメン屋の丼と違って安価なプラスチック製が多いですよね。初期投資を抑えて回収期間を短くするという意味で、理に適っていると言えます。

最終的な判断は、経営者の感覚による部分も大きいでしょう。しかし、回収期間の見積もりが「3年」「5年」と聞いてもピンとこなかったり、成功・失敗のイメージがはっきりと湧かなかったりする場合は、その事業に対する情報収集が十分でない可能性があるので、再検討してもよいかもしれません。

中小企業で設備投資に成功した事例はありますか?

事業の継続と利益の増加を両方とも達成した例があります。ある菓子製造業のA社には、「製造ラインの人材難」という課題がありました。そんな折、製造設備が老朽化したため、取り替えが必要になります。新しい設備の選択肢は2つ。「今まで通りの性能」か「グレードを上げる」かです。グレードを上げれば、現設備では手作業でやっている仕上げの包装作業まで機械化できます。

A社が選んだのは高グレードのほうでした。理由の1つは、20代の若い後継者がいること。つまり、後継者が事業を続けていくことを考えると、回収期間は長くてもいいという判断です。結果として、手作業が減ったことにより、まず人件費を削減できました。そのうえ残業が減って労働環境が改善され、人材を募集しやすくなり、人手不足も解消できたのです。

この設備投資の主な目的は「事業の継続」ですが、積極的な投資を兼ねることによって、費用の削減や人材採用など複数の側面でメリットが発生した事例です。

投資計画の立案のステップと、うまくいかなかったときどうする?

設備投資の計画はどのような流れで立てればいいでしょうか?

次の3ステップを踏むのが一般的です。

- 設備業者から見積もりをもらう

- 変化する収入と費用を洗い出す

- 回収期間を計算する

1は新規出店であれば、外観だけでなく内装や什器品など、初期費用を余すことなく見積もります。

2は設備投資を行うことで、収入と費用がどう変わるのかを、漏れのないように洗い出します。製品の増産が目的であれば、どれくらいの数量を量産でき、それによってどれくらいの売上が上がるのか。それに伴う仕入はいくらか。保守料や増員に伴う人件費などの増減する固定費はいくらか、などです。

最終的に設備の売却を考えているのであればその売却代金も収入になりますし、逆に廃棄費用がかかるのであれば、それも費用としてカウントする必要があります。

そして1と2を元に、先ほど述べた計算方法で3の回収期間を算出します。

以上の流れで投資計画を立案したら、その回収期間で事業が成り立つのかを判断します。

設備投資を実行に移した後、もしうまくいかなかったらどうすればいいでしょうか。

潔く撤退を検討することです。多額の投資を行った事業から手を引くのが惜しい気持ちは、とてもよくわかります。しかし経営判断は未来に向かってするものであり、過去の支出から影響を受けるべきではありません。

投資計画の評価にはしっかり力を入れるものの、実績の評価は甘くなってしまう企業が多いと感じています。冷静な判断をするためにも、投資計画を立案する際に、撤退基準を設けておくことをおすすめします。

また、1つの投資計画に対して、「うまくいったとき」だけでなく「うまくいかなかったとき」(ストレスシナリオ)のように複数のパターンを作っておくことも大切です。最悪のパターンでも許容できるかは、投資や撤退の判断に役立つでしょう。

ストレスシナリオを作る際には、その事業や業界への高度な知見が求められます。専門家やコンサルタントなどに相談するのもおすすめです。

設備投資に伴う税務上のメリットとリスク

設備投資は税務上、どう扱われるのでしょうか?

原則として、支出した年に全額は費用として計上できず、数年〜数十年にわたって少しずつ費用化していきます。これを減価償却といいます。

キャッシュフロー(現金の流れ)と損益計算書上の利益が大きくズレるわけですね。

はい。そのため、税引き後の利益に減価償却を足し合わせると、キャッシュフローに近い数字になります。おおよそどれくらいの現金収入があったのかわかるので、資金繰りの指標になります。

税務上の法規制に関して、注意すべきものはありますか?

消費税法の動向は注目しておくとよいでしょう。国内で多額の設備投資を行うと、消費税が還付されることがあります。消費税は、受け取った税額から支払った税額を差し引いて納税額を計算しますから、消費税課税対象となる収入よりも支出が多ければ納税額はマイナスとなり、還付される仕組みです。資金繰りが重要である中小企業にとって大きなメリットです。ただし、免税事業者および簡易課税事業者は納税額の計算方法が異なり、還付を受けることができません。

以前は、消費税課税事業者として設備投資を行った後、すぐに免税事業者や簡易課税事業者になることでメリットを受けることができましたが、2016年の税制改正により、税抜き1,000万円以上の設備投資の後は2年間課税事業者を続けなければならなく、また、簡易課税事業者にもなれないため、十分なメリットを得られなくなりました。なお、課税事業者届出書を提出して課税事業者になった場合は、税抜き100万円以上の設備投資で同じルールとなります。

消費税法を筆頭に、税制は頻発に改正されるので、常に注意を払う必要があります。

設備投資に関して、中小企業が活用できる税制優遇はあるでしょうか?

代表的なものは、資本金1億円以下の中小法人などが対象になる法人税上の「中小企業投資促進税制」です。メリットは特別償却か税額控除のどちらかを選べます。

特別償却は設備投資額の30%を購入した年に費用化できるものです。減価償却として将来に計上するはずだった費用を前倒して計上するイメージです。減価償却期間をトータルで見た最終的な納税額は変わりません。一方、税額控除は設備投資額の7%を法人税額から差し引くため、トータルの納税額が下がる「永久減税」です。

理論上は納税額を下げられる税額控除のほうが得なのですが、特別償却を積極的に活用する企業が多いと感じています。なぜなら、資金繰りが楽になるからです。例えば設備投資額が1,000万円の場合、法人税の実効税率を40%とすると、特別償却だと1,000万円×30%×40%=120万円が手元に残ります。税額控除だと1,000万円×7%=70万円です。差額の50万円を手元に置いておけることは、資金繰りの面で大きな意義があります。

もう1つ、「中小企業経営強化税制」を紹介します。こちらもメリットは選択適用なのですが、一度に設備投資額の全額を費用化できる即時償却か、7%、または10%の税額控除です。要件が中小企業投資促進税制よりも厳しかったり、実施後に報告書を出す義務があったりと、それなりに力を入れて取り組む必要がありますが、メリットが大きいので積極的に活用していただきたい税制です。

助成金や補助金などはありますか?

代表的なものとして「ものづくり補助金」や「IT導入補助金」「事業再構築補助金」「小規模事業者持続化補助金」などがあります。「ものづくり補助金」が最もスタンダードで、よく使われている印象です。前述の菓子製造業A社の事例でも「ものづくり補助金」が積極的な投資の後押しになりました。

ただ注意点として、補助金がなくても成り立つ設備投資を行っていただきたいと私は考えています。補助金は採択されるかどうか、採択された後に全額が支給されるかどうかが事前にわかりません。補助金に頼った設備投資は危険とも言えます。

事業を行うにあたって、リスクをゼロにすることは不可能です。特に設備投資には大きなリスクがあります。だからといって消極的になるのではなく、数値化して自社が受け入れられるリスクかどうかを判断したうえで積極的に設備投資を行い、今後の事業展開につなげていっていただければと思います。

弥報Onlineでは他にも「スモールビジネス」をテーマにした記事を発信しています。

スモールビジネスの記事を読む

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の監修者

林 健太郎(税理士法人ベルダ 公認会計士、四国大学 特認教授)

監査法人トーマツにて監査業務、辻・本郷税理士法人で税務業務、管理会計コンサルティング業務を担当。2011年に独立し、会計による経営への役立ちと税務の両立を目指した顧問業務を提供。著書「すぐわかる中小企業の管理会計『活用術』」は、Amazon財務管理カテゴリでベストセラー1位。豊富な実践ノウハウとわかりやすさに定評がある。

徳島県鳴門市出身、一橋大学経済学部卒業。

資金調達ナビ

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。