- 経営ノウハウ&トレンド

利息にかかる所得税や法人税が免除される!?意外に知られていない納税準備預金とは

2023.02.16

著者:弥報編集部

監修者:小林 祐士

納税準備預金は、国税や地方税納付に充てるための専用預金です。普通預金や当座預金とは異なり、利息にかかる所得税が免除されるため、法人や個人事業主の節税対策や支払い漏れリスクの抑制などに有効です。

しかし、あまり知られていない制度のため、利用者は多くありません。そこで今回は税理士法人フォースの小林 祐士さんに、納税準備預金がどのようなもので、法人や個人事業主にとってどのようなメリット、デメリットがあるのか解説していただきました。

弥報Onlineでは他にも「節税」をテーマにした記事を発信しています。

節税関連の記事を読む

目次

納税準備預金とは?利用できるのは法人だけ?

納税準備預金がどのようなものか教えてください。

納税準備預金を簡単に説明すると、税金を納めることを目的とした預金口座です。昔は納税準備預金に高い利率が設定されていたため、その点がメリットではありました。しかし現在は低金利時代なので、預けておくだけで金額が増えるような預金ではありません。また、銀行のホームページ上でも、納税準備金について詳しく紹介しているところが少ないため、それほど認知されていないという印象です。

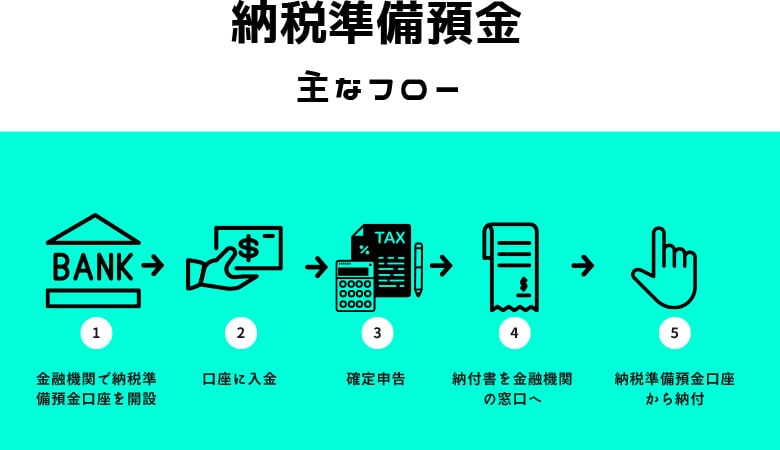

納税準備預金の全体的な流れをフローチャート形式で解説してください。

納税準備預金を利用するためには、まず金融機関で納税準備預金の口座を開設する必要があります。次に、口座へ納税資金を入金しておきましょう。確定申告が終了し、納税する際には納付書を金融機関の窓口に持っていきます。最後に、窓口で納税準備金口座から納付する手続きを行えば完了です。

なお、納付手続きの際に納税準備金口座に納税資金を入金しておく必要がある点に注意してください。確定申告を行って納付税額がわかった段階で、同額を口座へ入金しておく必要があります。

納税準備預金の対象を教えてください。利用できるのは法人だけでしょうか?

納税準備預金は、法人だけでなく個人事業主も利用できます。個人事業主の場合は納税者本人と、納税者と同居している親族の税金を支払うときに、納税準備預金を利用することが可能です。

納税準備預金が利用できる対象の税金とは、どのような税金でしょうか?法人と個人事業主について、それぞれ教えてください。

納税準備預金は、法人および個人事業主が国税や地方消費税、所得税、市民税、固定資産税、自動車税などの地方税を納めるときに利用できます。法人であれば、法人税にも利用可能です。対象範囲が割と広いので、利便性は高いと思います。

利息が非課税!納税準備預金の活用メリット・デメリット

納税準備預金のメリットを教えてください。

納税準備預金のメリットとしては、「利息が発生した場合に源泉所得税が発生しない」点が挙げられます。一般的な口座の場合、利息が発生すると源泉徴収税の引かれた金額が入金されますが、納税準備預金を利用している場合は免除されるのです。

個人事業主の場合、預金の利息には20.315%の源泉徴収税が発生します。例えば利息が1万円ある場合、源泉徴収と地方税が2,031円引かれて、手取りは7,969円です。

一方、法人の場合は一般的に15.315%となるため、利息が1万円ある場合1,531円が引かれて手取りは8,469円となります。したがって、納税準備預金を活用することで節税につながります。

また、計画的に納税の資金を貯めておけることも納税準備預金のメリットといえます。納税に必要な資金を事前に準備できるため、支払えなくなるリスクを回避できるでしょう。

納税準備預金について、デメリットがあれば教えてください。

納税準備預金はネットバンキングに対応していないため、納付時に金融機関の窓口へ行く必要があり、それがデメリットといえるでしょう。窓口では並ぶこともあるので、忙しく時間がない方にとっては煩わしく感じられるかもしれません。

ただし、ダイレクト納付と呼ばれる納税に使う口座を税務署に登録する制度を活用すれば、口座振替で支払うことも可能です。この方法であれば、わざわざ金融機関の窓口へ足を運ぶ必要はありません。ただしダイレクト納付を利用する際には、国税と地方税のそれぞれで登録する必要があります。

納税準備預金のもう1つのデメリットは、あくまでも納税用の口座ですから、納税以外の目的で引き出した場合、税金がかかることです。おそらく口座開設の際、窓口でもその旨を伝えられていると思いますが、見落としがちなポイントといえるでしょう。

納税準備預金を利用するときの注意点を教えてください。

ネットバンキングに対応していないことと、金融機関によっては普通預金口座や当座預金口座を持っていないと、納税準備預金口座が作れないケースもあるようなので注意が必要です。

利用前に知っておきたい!納税準備預金の口座を準備する方法や注意点

納税準備預金の口座を開設する方法を教えてください。

納税準備預金口座の開設方法として、一般的によくあるのは既に普通預金口座や当座預金口座を開設していて、追加で納税準備預金を開設する手続きを行うケースです。その際、金融機関によっては、届出印(法人の場合は銀行印)が必要になる場合があります。

個人事業主の場合は、本人確認用の運転免許証やマイナンバーカードなど、写真付きの証明書、法人の場合は登記簿などの届出書類も必要です。

あとは、納税準備預金口座に入金するお金を準備する必要があります。1円でも数千円でもかまいません。これで納税準備預金口座の開設は完了となりますから、手続き自体は窓口で30分もあれば終わるでしょう。

なお、納税準備預金の利用者が少ないこともあり、金融機関のスタッフが手続きの方法を知らないケースもあるようです。そのような場合は、やや時間がかかるかもしれません。

納税準備金は、どの勘定項目で処理したらよいのでしょうか?

勘定科目は、預金勘定の中に「納税準備預金」が設定されている会計ソフトの場合は、そのまま使えば問題ありません。

納税準備預金が設定されていない場合は、補助科目を活用しましょう。主要科目で普通預金を選択して、補助科目で納税準備預金を設定して管理するのがおすすめです。

納税準備預金の運用を行う際、どれくらいのペースで入金することが一般的なのでしょうか?

直近の確定申告時の納税額を参考に、12か月や10か月で割り、毎月月末に納税準備預金口座に振り替えることで、前年と同程度の納税資金が確保できるでしょう。もちろん毎月ではなく、2か月や3か月に1回のペースで振替するパターンでも問題ありません。

特に個人事業主の場合は、お金が入ってくるとすぐに使ってしまうケースも散見されるため、いざ納付というときにお金が足りなくなってしまうこともあるようです。そのような事態を避けるためにも、納税準備預金を活用して、計画的に準備をしておくメリットは大きいでしょう。

弥報Onlineでは他にも「節税」をテーマにした記事を発信しています。

節税関連の記事を読む

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の監修者

小林 祐士(税理士法人フォース代表社員、税理士、公認会計士)

東京都町田市で税理士として中小企業や個人事業の支援、近年は相続税申告も年間20件ほど受任している。父が開業した会計事務所を平成14年に法人化して現在に至る。東京税理士会では法人登録第1号となる。2019年に代表社員に就任。有限責任あずさ監査法人での経験も踏まえ、顧問先の内部統制や決算早期化など人手不足がちなバックオフィス業務改善にも取り組んでいる。

資金調達ナビ

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。