- 事業成長・経営力アップ

緊急時に会社と社員を守る!中小企業の「内部留保」はどのくらいが適切?

2022.12.06

著者:弥報編集部

監修者:河口 雅邦

近年、新型コロナウイルス感染症という未知の脅威にさらされ、多くの企業が少なからずダメージを受けました。中小企業においては市場の変化に柔軟な対応をとる必要性に迫られる反面、不測の事態に備えておく必要があることを痛感したことでしょう。

その中で、注目を集めたものの1つが「内部留保」です。内部留保とは、利益から税金や役員報酬といった社外流出分を差し引いた蓄えのことを指し、緊急事態など、いざという時に会社を守るためにその重要性が見直されています。

今回は、税理士法人やまぐちパートナーズの統括代表社員である河口 雅邦さんに、内部留保の概要や重要性などについてお尋ねしました。

弥報Onlineでは他にも「経営」関連の記事を発信しています。

経営関連の記事を読む

目次

内部留保とは

内部留保がどのようなものなのか、簡単に説明してください。

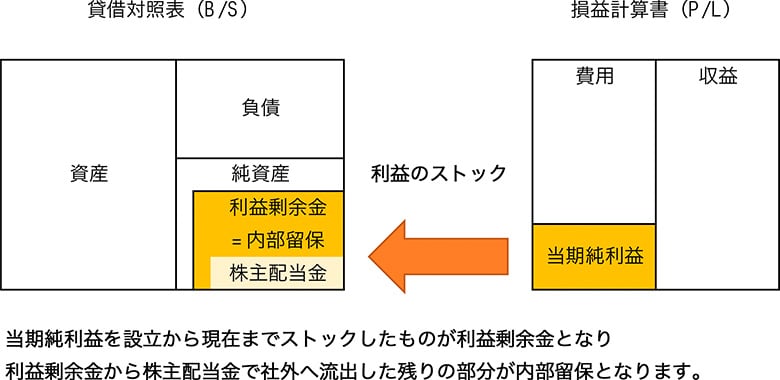

内部留保とは、当期純利益において株主配当金に回されない部分のことを指します。損益計算書(P/L)の当期純利益を設立から現在までストックしたものが、利益剰余金として社内に蓄積され、最終的に内部留保となります。

つまり「最終的な利益の中で社内に蓄えられるもの」が内部留保といえるでしょう。

貸借対照表(B/S)と内部留保のつながりについて教えてください。

貸借対照表(B/S)の純資産の部が内部留保に該当します。損益計算書における当期純利益の金額が、貸借対照表の利益剰余金につながるわけです。そして、利益剰余金から株主配当金で社外へ流出した残りの部分が、内部留保となります。

内部留保は、以下の計算式で求めることが可能です。

内部留保=当期純利益−配当金

貸借対照表が現時点の決算日における財政状態を表したものであることに対し、損益計算書は毎年の成績表と考えられます。経営成績における税引き後の当期純利益が積み重なっているものが、利益剰余金になるということです。

中小企業の経営者の方は、内部留保をあまり意識していない方も多いと聞いたことがあるのですが、実際はどうなのでしょうか

中小企業の経営者の考え方には、2つのパターンがあると思います。

1つ目が、役員報酬を上げて会社の利益を最小限に抑えるため、内部留保が積み上がらないパターンです。2つ目は、内部留保で会社にお金を残しているため、役員報酬は一定程度に抑えるパターンですね。

所得税率と法人税率の差や経営者の考え方などによって、どちらのパターンを選ぶのかが異なってきます。会社をさらに成長させたい、従業員数も増やしたいと考える場合は、ある程度の内部留保を積み上げながら、数年後の設備投資に備える必要があるでしょう。

しかし、今後も5名程度の従業員で続けていくつもりであれば、内部留保は最小限に抑えて、役員報酬に還元するという経営者も多いです。

内部留保のメリット・デメリット

内部留保のメリット・デメリットを教えてください。

内部留保は会社の貯金といえるものですから、いざというときに資金源として使用できる点がメリットです。新型コロナウイルスなど不測の事態によって利益が減った場合や、急な設備投資が必要になったときに、内部留保が潤沢にある会社はスムーズに対処できるでしょう。

また、内部留保が多いということは、収益が安定していることを意味します。金融機関が融資を行う際には、決算書の内容を確認するので、内部留保が潤沢にある会社には融資をしやすいでしょう。そのため資金繰りの際、有利に働く点も内部留保のメリットだといえます。

一方、内部留保のデメリットとしては、会社に利益をため込むことによって、社員に還元されないと不満がでる可能性があることです。従業員としては業績がよければ、やはり賃金などに反映してほしいと考えますから、どの程度の金額を内部留保にするかのバランスが重要でしょう。

新型コロナウイルスの影響を受けた中小企業は、内部留保の大小や有無によってダメージの度合いが違っていたと思われますが、何か印象的なエピソードはありますか?

弊社のお客さまの中に、自動車関連の産業用工具の商社が、製造業へ転換した事例があります。

新型コロナウイルスの影響によって部品の調達が難しくなり、自動車産業が低迷していた時期に、同社の売上は半分以下になりました。そこで、自動車メーカーが要望する工具をただ納めるだけでなく、自社で製作する方向へシフトすることを検討し始めました。

同社は事業再構築補助金を利用して、事業の転換を決断したそうです。工場を借りて機械を購入し、製造を開始するまで1年は赤字でした。しかし、内部留保があったため資金的なダメージを吸収できたそうです。そして事業転換を図った2年後には、利益が出るようになりました。

従業員や利害関係者も納得する内部留保のバランスとは

日本企業は総じて内部留保率が高いといわれていますが、中小企業ではどの程度の割合で保持しておくべきものなのでしょうか?

「〇〇%の内部留保を持つべき」という基準はありません。それよりは、5年後に設備投資をする予定があるので、そのために内部留保を積み上げるといった目標設定をするほうが大切です。

弊社のお客さまの中にも、年間10億円程度の売上で業歴40年の企業が、5億円程度の利益剰余金を保有するケースがありました。最近、金融機関から融資を受けず、キャッシュで事務所を新築されました。

自社の身の丈にあった経営バランスを保ちながら、適度に内部留保が積みあがっていくことが理想といえるでしょう。

内部留保の話題になると「従業員の給与を上げるべきだ」という意見も出てくると思います。内部留保を蓄えるか、従業員の給与をアップするべきか、どちらに振るべきかの判断基準はありますか?

まず同業他社と比べて、自社の待遇が平均水準であるかどうかを確認しましょう。給与の金額はもちろん、残業や休日などの福利厚生を同業他社と比較した結果、水準以上であれば内部留保へ回したほうがよいです。

一方、水準以下だった場合は、少しずつ上げていくことをおすすめします。現在はどの会社も人手不足なので、競合他社に比べて給与が安くなると、やはり採用活動で不利になったり、離職率が高まったりするリスクはあるでしょう。

内部留保を最適なバランスにしておく場合、どのような点に留意するべきでしょうか?

中小企業の経営者や個人事業主は、節税志向の高い方が多い印象はあります。「サラリーマンを辞めて事業を始めたら、いっぱい経費を落とせる」と話す方も多く、売上が1,000万円の個人事業で所得がマイナスというケースもありました。

個人的な経費との境界線があいまいで「とにかくなんでも経費で落としたほうが有利だ」と誤解される方もいます。しかし、すべての領収書を税理士に渡して所得がマイナスになると、金融機関から融資が受けられなくなる可能性は高くなるので注意が必要です。

内部留保を最適化する際にも、節税と資金繰りのバランスに留意しなくてはいけません。中小企業の場合、役員報酬の増減によって会社の利益がどれくらいになるのか、常に意識する必要があります。

例えば、利益が300万円で内部留保もしている中小企業が、役員報酬を年間120万円で設定している場合があるとしましょう。これでは生活できないレベルなので、単なる数字のマジックのために内部留保を積み上げても意味がありません。

役員報酬を多めにとって、会社の利益がトントンぐらいにするのもよいですが、不測の事態に備えて個人が出せる資金の確保をしておくことも必要です。また、経営者が利害関係者に説明できることが大切だと思います。

例えば「役員報酬を多めにとって、不測の事態が起こったとき1,000万円を出せるようにしてあるから」と説明しておけば、利害関係者も納得してくれるでしょう。

一方、独身の経営者で貯金がそれなりにある場合は、不測の事態が起こったときに従業員を守るため、内部留保を多めに残すという方針でもよいと思います。

弥報Onlineでは他にも「経営」関連の記事を発信しています。

経営関連の記事を読む

この記事の著者

弥報編集部

弥生ユーザーを応援する「いちばん身近なビジネス情報メディア」

この記事の監修者

河口 雅邦(税理士法人やまぐちパートナーズ 統括代表社員)

山口県宇部市出身。福岡大学商学部商学科卒業。大学卒業後、金融機関にて融資業務などに従事した後、公認会計士の資格を取得。監査法人にて監査業務などを経験し、2012年8月に公認会計士・税理士事務所を開業。2020年10月に3つの税理士事務所が統合し、税理士法人やまぐちパートナーズを設立、統括代表社員に就任。中小企業の会計・税務のサポートを中心に、創業支援、会社設立・資金繰りサポート、相続・事業承継など幅広い業務を行っている。

資金調達ナビ

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。