- 顧客獲得・売上アップ

評価を下げずに資金調達!銀行と上手くつながる方法とは?

2019.12.11

企業が成長すると、それにともなって資金調達の需要も高まります。また、現在取引している金融機関から思うように融資を受けることができなくなった場合など、新たな金融機関とのチャネルを作る必要があります。

しかしながら、いざ「新しい銀行と取引を!」と思ってもどうやって開拓すればよいのか、意外と悩むもの。今回は銀行と上手くつながるための「金融機関チャネルの作り方」について説明します。

目次

「融資してください」と飛び込むのは絶対にダメ

金融機関は資金を貸してくれるところなので、堂々と正面から「融資をお願いします」と依頼をすればよい……。経営者の中にはこう思われる方もいるかもしれませんが、貸し手側である金融機関はそう思っていないようです。

一般消費者向けの個人ローンや住宅ローンなどと違って、事業者向け融資の場合は、飛び込みでいきなり融資を受けるのはハードルが高いです。よくよく考えてみてください。全く取引のない見ず知らずの企業から突然「融資してください」と依頼を受けたら、やはり躊躇します。「当社は業績が悪化して、現在取引している銀行から融資を受けることができません。よって、御行から融資を受けたいです」と言っているようなものです。

もし、自力で開拓する場合は、まず法人口座を作ってください。そして、その口座である程度の資金を回してください。そうした実績を作ってから融資の依頼をすることをおすすめします。しかしながら、現在、振り込め詐欺やマネーロンダリングの犯罪防止などで、新たに法人口座を作るのはとても困難になっています。

では、どうすればよいのでしょうか? 次章よりその方法を教えます。

金融機関が営業に来たらチャンス!門前払いしないように

金融機関は、日々営業活動をしています。近隣の中小企業などに飛び込み営業をすることもあります。もしかしたら、そういう経験のある方もいらっしゃるのでは? その際に決して言ってはいけないセリフがあります。

それは「今、忙しいから後にして。うちは間に合っているから!」のような内容です。

業績が安定していて、現在取引している金融機関で十分に対応できている場合などに、そうやって“営業”を追っ払ってしまう方は少なくありません。また、社長が不在の際にスタッフが「今、社長がいないのでよくわからない」と門前払いしてしまうようなケースもあります。

これらは本当にもったいないです。たとえ忙しくても2~3分の時間はとれるはず。名刺交換をしながら簡単な会話をして、また別の日に来社してもらうようにお願いしてみてください。スタッフにも「金融機関の営業が来た場合は、名刺だけでももらっておく」というようなルールを作っておきましょう。

感じの悪い断り方をすると、金融機関担当者としては、とても気分が悪いもの。銀行員だって“人”です。「いつかこの会社が頭を下げてきたって資金なんて貸してやるもんか!」と思うかもしれません。人事異動になったとしても次の担当者に「あの会社はお願いされても断るように」と引き継ぐ可能性もあります。

なので、現状は資金調達や資金繰りなどに困っていなくても、金融機関が営業に来たら名刺交換をしておきましょう。そして、定期的な情報交換を行うことをおすすめします。業績が安定していて資金調達や資金繰りなどに困っていないときにこそ、余裕をもって金融機関とのチャネルを構築しておくのです。

紹介が一番!経営者や顧問税理士からであれば尚良し

どの金融機関も口を揃えて言いますが、やはり「紹介」が最も安心できるようです。たとえば、経営者や顧問税理士、コンサルタントからの紹介が挙げられます。また、実は、日本公庫、信用保証協会、ノンバンク、保険会社などからも新規の金融機関を紹介してくれることがあります。

それぞれについて詳しく説明すると、

経営者、顧問税理士、コンサルタントなど

まずは「経営者」ですが、当然のことながら経営者なら誰でもよいというわけではありません。業績が安定している企業の社長さんからの紹介が金融機関としてはとてもありがたいものです。

「顧問税理士」については、最も安定した紹介ルートだと思われます。税理士という国家資格を持った信頼のある専門家に紹介をしてもらうのです。税理士の中には、顧問先のためにたくさんの金融機関チャネルを構築している方もいます。金融機関にとっても、税理士からの紹介であれば、ひとまずは安心できます。よって、まずは顧問税理士に相談してみましょう。

資金調達を専門分野としている「コンサルタント」は、最も金融機関チャネルを持っている専門家だと思われます。なぜならば、彼らにとって、それが主となる業務・専門分野だからです。しかしながら、まれに法外な報酬を要求したり、粉飾などを指南しようとしたりする悪質なコンサルタントもいますので注意してください。

【参考】こちらの記事も合わせてお読みください。

日本公庫、信用保証協会、ノンバンク、保険会社など

意外と思われるかもしれませんが、日本公庫、信用保証協会、ノンバンク、保険会社などから、銀行や信金、信用組合の紹介を受けることができるケースもあります。

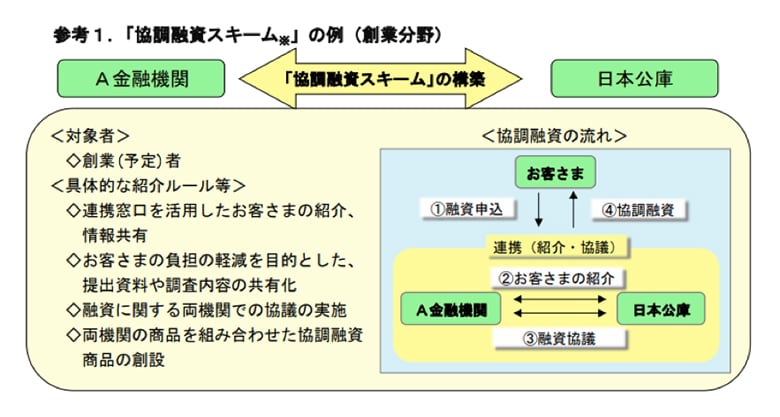

まず「日本公庫」ですが、現在、日本公庫と金融機関は「協調融資」に力を入れています。日本公庫は民間金融機関へ企業を紹介する取り組みを実施しており、その実績も報告されています。2018年(平成30年)度上半期の公庫から民間金融機関への紹介は5,677件でした。日本公庫から協調融資という手法を使って金融機関を紹介してもらうという方法もあります。

【参考】こちらの記事も合わせてお読みください。

「信用保証協会」でも2018年(平成30年)4月1日から新しい信用保証制度が実施されています。その一環として「信用保証協会における経営支援」があり、「メインバンクが十分な融資を行えない場合には信用保証協会が他の金融機関を紹介する」といった取り組みが行われています。「メインバンクが十分な融資を行えない場合」といった前提条件がつきますが、信用保証協会から金融機関を紹介してもらえる可能性もあります。

「ノンバンク」でも金融機関のグループ会社の場合、ノンバンク経由にて、親会社である銀行などを紹介してもらえるケースもあります。また、ノンバンクの営業担当者の中には、個人的に銀行や信金、信組と交流している方もいます。そういう担当者と知り合いになれば、銀行などを紹介してもらえるケースもあります。よって、ノンバンクからの営業などのアプローチがあった場合も、門前払いすることなく、ぜひとも名刺交換をしておきましょう。

【参考】こちらの記事も合わせてお読みください。

最後に「保険会社」ですが、保険会社には金融機関と連携して業務を推進している部署などがある場合があります。また、保険会社の営業担当者の中には、元銀行員も少なくありません。個人的に銀行などと交流している営業担当者もいます。また、保険代理店においては、金融機関などと連携して法人関連業務を推進しているところもあります。保険などに入る際に、担当者に「御社は銀行、信金、信組などとのチャネルはありますか?」と質問をしてみるとよいかもしれません。

日頃から信用ルートの構築をしておこう

銀行、信金、信組などの金融機関としては、このような堅いルートからの紹介が最もありがたいのです。よって、経営者としては、金融機関を紹介してくれそうな関係者とも、日頃から交流をしておくことをおすすめします。業績が悪くなってから慌てるのではなく、安定している時にこそ、コツコツとそういう活動をするようにしてください!

この記事の著者

吉田 学(よしだ まなぶ)

財務・資金調達コンサルタント

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)、「税理士だからできる会社設立サポートブック」(第一法規)などがある。

また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

資金調達ナビ

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。