- 顧客獲得・売上アップ

事業承継にはコストがかかる!資金調達や使用可能な補助金について【教えて吉田先生!】

2022.11.22

日本では、急激な少子高齢化の影響で経営者の高齢化が進んでおり、今後、事業承継を行う事業者が急増すると予測されています。

事業承継の際には多くの課題を解消しなくてはいけませんが「資金調達」もその一つです。今回は、事業承継時の「資金調達」について財務・資金調達コンサルタントの吉田 学先生に伺いました。

※本記事は2022年11月1日時点の情報を基に作成しております。法令などの最新情報については、政府から出ている文書をご確認ください。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む

執筆者:吉田 学(財務・資金調達コンサルタント)

株式会社MBSコンサルティング 代表取締役。1998年の起業以来、「資金繰り・資金調達支援」に特化して創業者や中小事業者を支援。これまでに1,000 社以上の資金調達相談・支援を行い、その資金調達支援総額は20億円超。主な著書に、「社長のための資金調達100の方法」(ダイヤモンド社)、「究極の資金調達マニュアル」(こう書房)、「税理士・認定支援機関のための資金調達支援ガイド」(中央経済社)などがある。また、全国の経営者・士業などを対象にした会員制の資金調達勉強会「資金調達サポート会(FSS)」を主催している。

吉田学ブログ「融資・資金調達支援を武器にして法人顧問を獲得しよう!」

目次

事業承継には、どのくらいの費用が必要なのでしょうか。

税理士、会計士、弁護士などの専門家からのアドバイスなどを受ける場合、事業承継に必要な費用は、契約形態が月額制のものや、案件によって金額を決めるタイプがあります。

また、ある程度の規模の法人の事業承継になりますと、税理士や会計士に依頼し、現状分析から実行までサポートを受けるのに20~30万円、弁護士やM&Aアドバイザーに依頼する場合は月額で約20~30万円(規模によっては30万円以上)と、依頼先によって費用は異なりますので、一概にいくらとは言いにくいというのが実情です。

業種や事業規模によって、また契約形態によっても総額費用は変わりますから、この費用はおおよその目安と考えてください。

小規模・中小事業者の場合、事業承継時の資金調達の方法としては、主に日本政策金融公庫の融資制度や信用保証付きの融資制度などを利用することになるでしょう。また、取引先金融機関からプロパー融資による資金調達が可能な事業者もいると思われます。融資制度についての具体的な内容については、次の章で解説します。

プロパー融資につきましては、以下記事もご参考ください。

(参考)

【教えて!吉田先生】スモールビジネス事業者が「プロパー融資」を獲得する方法とは?

また、事業承継時に補助金などを活用するのも一つの方法です。

事業承継・引継ぎ補助金や自治体主体の事業承継系の補助金を実施しているところもあります。

(参考)

資金調達ナビ

事業承継時に活用できる融資制度の内容を具体的に教えてください

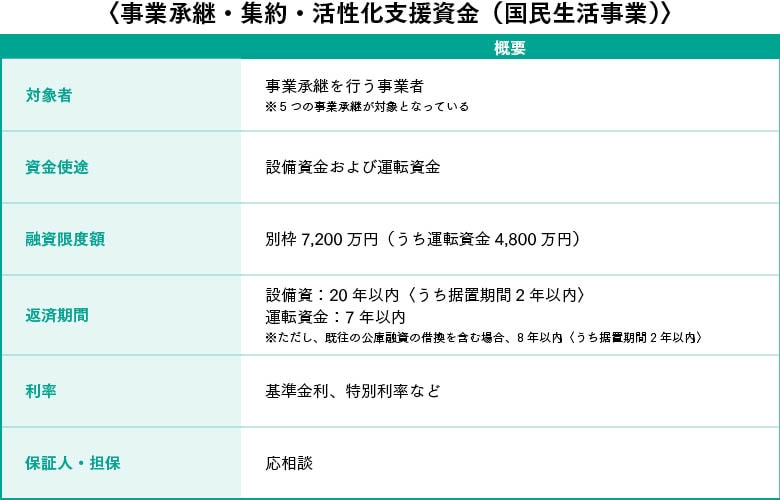

事業承継時に活用できる融資制度には「事業承継・集約・活性化支援資金(国民生活事業)」と「事業承継関連の信用保証制度」があります。

【事業承継・集約・活性化支援資金(国民生活事業)】

日本政策金融公庫(国民生活事業)においては、事業承継関連の融資制度として「事業承継・集約・活性化支援資金」を実施しています。制度の概要は以下の通りです。

対象者となる条件などの詳細は、日本政策金融公庫のホームページでご確認ください。少々、難解に感じられる方もいると思われます。その際は、日本政策金融公庫や顧問税理士にご相談してください。

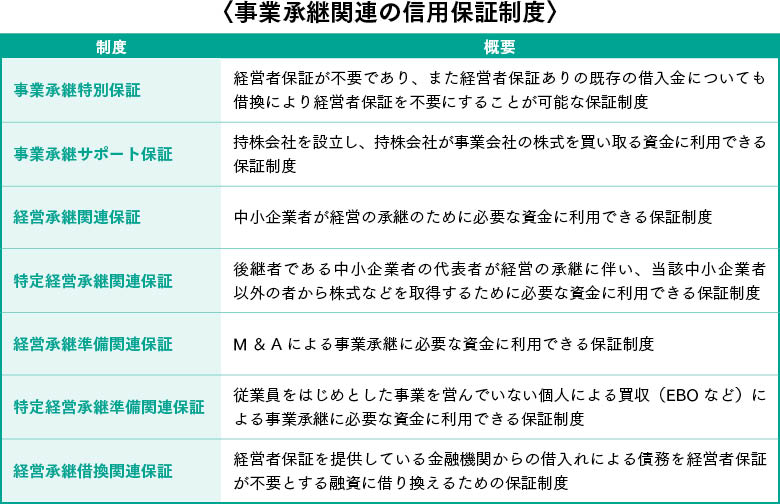

【事業承継関連の信用保証制度】

次に、信用保証付き融資についてですが、以下の通り多くの制度が実施されています。相談窓口は、取引先の民間金融機関および信用保証協会になります。

上記の中でも特に「事業承継特別保証」については、利用価値が高いといえるでしょう。本制度は、一定の要件を満たす企業について経営者保証の解除を前提としています。さらに、一定の要件を満たす場合は信用保証料が軽減され、既存のプロパー借入金(保証人あり)の本制度による借り換えも可能となっています。

ちなみに経営者保証を外す際には、顧問税理士や専門家からアドバイスを受けながら「経営者保証に関するガイドライン」に基づいて金融機関と交渉を進める必要があります。

経営者保証は、事業承継の大きな課題の一つとなります。経営者としては、後継者に連帯保証を引き継がせたくないと思っていることでしょう。「何とか解消したい」と考えるのは当然のことです。

経営者保証を外す交渉は、現時点で無理だとしても、事業承継時までに改善するべきことを専門家などからアドバイスをもらいながら金融機関に相談してください。

ご紹介した制度以外にも、自治体などが主体となって実施している事業承継関連の制度融資もありますので、ぜひ地元の自治体のホームページなどで調べてみてください。

融資ではなく「事業承継・引継ぎ補助金」を活用する方法について、教えてください。

事業承継をする際に、事業承継・引継ぎ補助金などの補助金を活用するのも一つの方法です。

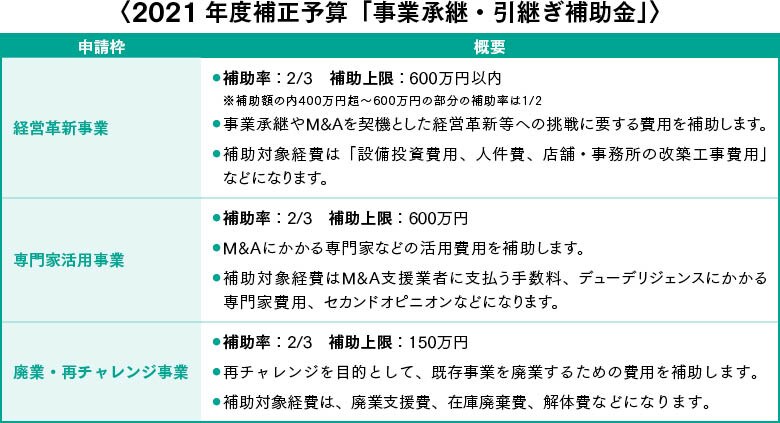

事業承継・引継ぎ補助金とは、事業承継やM&A(事業再編・事業統合など。経営資源を引き継いで行う創業を含む)を契機とした経営革新など(事業再構築、設備投資、販路開拓など)への挑戦や、M&Aによる経営資源の引継ぎ、廃業・再チャレンジを行おうとする中小企業者等を後押しするための補助金制度になります。

参考として、2021年度補正予算「事業承継・引継ぎ補助金」の概要をご紹介いたします。

こちらの補助金では、事業承継の際の外部専門家への支払報酬(専門家活用)や再チャレンジを目的として、既存事業を廃業するための費用(廃業・再チャレンジ)などを補助する申請枠なども用意されています。採択率も約50%前後ととても高い実績となっています(2021年度補正予算「事業承継・引継ぎ補助金」※一次公募実績)。

今後、名称や詳細などの変更の可能性はあるものの、同様の事業承継を支援する補助金制度は継続・実施されていくことが予測されます。

(参考)

事業承継・引継ぎ補助金|事業承継・引継ぎ補助金事務局

事業承継および資金調達はいつから、どのように計画しておけば?またどこに相談をすればよいのでしょうか?

事業承継に関しては、経営者の年齢や承継時期の希望など、さまざまな要件によって事業承継のタイミングが決まってくると思われます。事業承継および資金調達に関しては、直前に検討・準備をするのではなく、中期経営計画(3~5年)の一環として早期に準備・計画を検討してください。

総合的な相談先は、やはり顧問税理士がおすすめです。また、事業承継・引継ぎ支援センターのような公的な相談・支援窓口もあります。顧問税理士と相談して、まずは動いてみてください。

(参考)

事業承継・引継ぎ支援センター

※本記事は2022年11月1日時点の情報を基に作成しております。法令などの最新情報については、政府から出ている文書をご確認ください。

弥報Onlineでは他にも「資金調達」をテーマにした記事を発信しています。

資金調達の記事を読む