- 顧客獲得・売上アップ

【特別連載】今までのやり方と何が変わるの?「インボイス制度の詳細と注意点」編

2021.08.24

2021年10月1日からインボイス発行事業者(適格請求書発行事業者)の登録申請が始まります。「初めてでも分かるインボイス制度の基礎」編では、すべての事業者に関係するインボイス制度の基礎を確認し、免税事業者の取引への影響について説明しました。今回は、より具体的にインボイス制度の詳細について説明します。

従来の制度との違いやインボイス制度での請求書の記載事項のほか、仕入税額控除※に必要となる要件や税額計算の変更点などについても説明します。

※「仕入税額控除」についても「初めてでも分かるインボイス制度の基礎」編をご覧ください。

これらは、インボイス制度が導入されたら必要となる知識となりますので、ぜひ確認してみてください。

弥報Onlineでは他にも「インボイス」をテーマにした記事を発信しています。

インボイス制度の記事を読む

目次

インボイス(適格請求書)発行と従来の制度との違い

まず、インボイスの発行を考えている事業者は、事前に税務署に申請を行って適格請求書発行事業者として登録される必要があります。

適格請求書発行事業者の登録申請受付は2021年10月1日から開始されますが、適格請求書発行事業者は消費税の課税事業者であることが前提になるため、免税事業者のまま登録することはできません。

免税事業者が適格請求書発行事業者の登録を望む場合は、課税事業者に変更することになります。

新しいインボイス制度(適格請求書等保存方式)と、従来の制度(区分記載請求書等保存方式)の違いをまとめると下図のようになります。

インボイス制度と現行制度の違い

| 現行の制度(区分記載請求書等保存方式) 2023年9月まで | インボイス制度(適格請求書等保存方式) 2023年10月から | |

| インボイスの発行 | – | 登録した適格請求書発行事業者のみ発行可能 |

| 交付義務なし | 交付義務と保存義務あり | |

| 不正交付の罰則なし | 交付義務と保存義務あり | |

| 仕入税額控除の要件 | 帳簿および請求書などの保存が要件 | 帳簿およびインボイス(適格請求書など)の保存が要件 |

| 免税事業者分も仕入税額控除可能 | 免税事業者からの仕入税額控除は不可(ただし、経過措置あり) | |

| 3万円未満(税込)の取引は帳簿の記載のみで仕入税額控除が可能 | 原則として、3万円未満の取引もインボイスなどの保存が必要 | |

| 税額計算 | 税率ごとの取引総額からの「割戻し計算」が原則 | 税率ごとの取引総額からの「割戻し計算」と適格請求書の税額の「積上げ計算」いずれかを選択可能 |

| 「積上げ計算」の特例あり | 「積上げ計算」の特例あり(ただし、売上税額を積上げ計算した場合、仕入税額も積上げ計算しなければならない) |

適格請求書発行事業者が課税取引を行った場合、取引先からの求めに応じてインボイスを発行する義務が課され、事業者側は発行したインボイスの控えを保存しておかなければなりません。また、虚偽の記載をしたインボイスを発行した場合の罰則規定も設けられています。このように、インボイス制度導入後はインボイスの取り扱いが厳格化されます。

インボイスの発行が免除される取引

適格請求書発行事業者にはインボイスの発行義務が課されますが、次のような業種については、その事業の特質からインボイスの発行が困難なため、インボイスの交付義務が免除されています。

- 公共交通機関による旅客運送(税込価額3万円未満のものに限る)

- 卸売市場や農協などが委託を受けて行う農林水産物の譲渡

- 自動販売機による商品販売(税込価額3万円未満のものに限る)

- 郵便切手による郵便サービス(郵便ポストに投函したものに限る)

インボイスの交付義務を免除される業種は限られており、ほぼすべての事業者がインボイス制度の影響を受けるといえます。

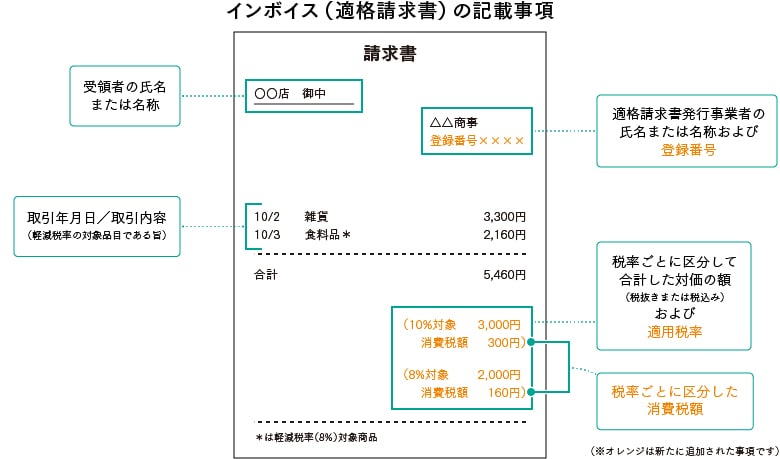

インボイスに必要な記載事項

適格請求書発行事業者が発行するインボイスには、必要な記載事項があります。現行の制度(区分記載請求書等保存方式)と比較して、新たに次の2つが必須記載事項になります。

- 適格請求書発行事業者の登録番号

- 適用税率および税率ごとに区分した消費税額

実際の請求書では、どのように記載するとインボイスとして認められるのか、下図にまとめましたので、参考にしてください。

図にある適格請求書発行事業者の登録番号は、税務署への登録時に決定されます。現在法人番号を所有している法人の場合は「T+法人番号」が登録番号になります。

一部の業種では「簡易版インボイス(適格簡易請求書)」が認められる

不特定かつ多数の顧客を相手にする業種では、インボイス発行の都度、発行先の氏名または名称を確認することが困難です。そこで、小売業・飲食店業・写真業・旅行業・タクシー業などについては、適格簡易請求書の発行が認められます。

適格簡易請求書では、受領者の氏名または名称の記載は不要です。また適用税率と消費税額等は、いずれか一方の記載で足ります。

仕入税額控除を行うためにはインボイスが必要となる

仕入税額控除を行う場合には、一定の事項が記載された帳簿および適格請求書発行事業者が発行したインボイスの保存が要件になります。

免税事業者や消費者など、適格請求書発行事業者以外の者からの仕入れについては、原則として仕入税額控除の対象になりません。

現在3万円未満の課税仕入れについては、請求書がなくても帳簿の記載だけで仕入税額控除を認める規定があります。しかし、インボイス制度導入後はこの規定が廃止され、原則としてインボイスが必要になります。

免税事業者からの仕入れの特例(経過措置)

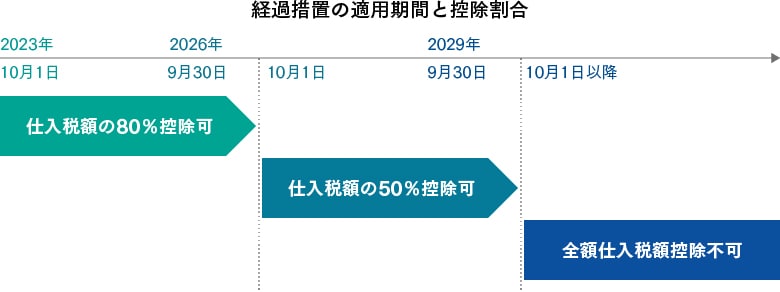

インボイス制度導入によって、中小企業である免税事業者が取引から排除される可能性があります。これを避けるために、免税事業者からの課税仕入れについては、仕入税額相当額の一定割合について、仕入税額控除を認める経過措置が設けられています。

経過措置の適用期間中は、仕入税額の一部控除が認められ、2029年10月1日以降は控除不可となります。

経過措置の適用期間と控除割合をまとめると、下図のようになります。

税額計算選択についての変更

消費税申告時の税額計算方法には、以下の2つの方法が認められています。

割戻し計算

課税期間中の税率ごとの税込価額の合計額に、110分の100(標準税率の場合)を乗じて一括して課税標準額を算出する方法

積上げ計算

取引ごとの消費税額を合計する方法

インボイス制度導入後も上記2種類の計算方法は選択可能ですが、売上税額の計算に「積上げ計算」を選択した場合には、仕入税額の計算も「積上げ計算」を選択しなければならないように改正されているので、注意が必要です。

弥報Onlineでは他にも「インボイス」をテーマにした記事を発信しています。

インボイス制度の記事を読む

法令改正への対応のためにサポートの加入・継続をお勧めします

弥生製品は適格請求書等保存方式(インボイス)に対応します。ぜひサポートに加入・継続していただき、安心して弥生製品をご利用ください。

この記事の著者

岩谷 誠治

株式会社資生堂、朝日監査法人(現あずさ監査法人)を経て岩谷誠治公認会計士事務所を開設。著書『消費税軽減税率導入とシステム対応』(中央経済社)他多数。

資金調達ナビ

弥報Onlineでは「読者の声」を募集しています!

弥報Online編集部では、皆さまにより役立つ情報をお届けしたいという想いから「読者の声」を募集しております。

「こんな記事が読みたい!」「もっと役立つ情報がほしい!」など、ご意見・ご感想をお聞かせください。

皆さまからのご意見・ご感想は今後、弥報Onlineの改善や記事作りの参考にさせていただきますので、ご協力をよろしくお願いいたします。

弥生のYouTubeで会計や経営、起業が学べる!

関連記事

事業支援サービス

弥生が提供する「経営の困った」を解決するサービスです。